У организаций, применяющих ОСНО, нет никаких ограничений — можно заниматься любой законной деятельностью, получать огромную выручку, создавать филиалы и нанимать любое количество работников. Но с другой стороны — это три дополнительных налога к уплате и куча обязательных отчётов. Расскажем как подготовить отчётность при ОСНО — бухгалтерскую, налоговую, статистическую. Рассмотрим виды, сроки и особенности формирования отчётов.

По всем налогам и сборам сервис формирует платёжки автоматически

Узнать подробнееБухгалтерская отчётность ООО с ОСНО

Обязанность любого юридического лица — организовать ведение бухучёта (БУ) и сдавать годовую бухотчётность в ИФНС. При этом используемый налоговый режим значения не имеет, всё зависит от категории субъекта.

Все организации по умолчанию применяют стандартную систему БУ и отчётности (статья 6 Закона от 06.12.2011 №402-ФЗ) и только малые предприятия, НКО и компании-резиденты “Сколково” имеют право перехода на упрощённый вариант ведения БУ.

К малым относят предприятия с количеством работников до 100 человек, и выручкой до 800 млн.руб. в год. При этом они должны числиться в едином реестре субъектов МСП.

Переход на упрощённую систему БУ должен подтверждаться внутренними нормативно-правовыми актами ООО и прописываться в учётной политике.

Законом определены категории налогоплательщиков, которым запрещено применять упрощённый БУ даже при соответствии критериям. Это:

- кооперативы — потребительские, жилищно-строительные;

- адвокатские и нотариальные учреждения;

- юридические консультации;

- микрофинансовые организации;

- политические партии и другие субъекты, перечисленные в пункте 5 статьи 6 Закона №402-ФЗ.

Стандартная система БУ и отчётности предполагает подготовку и сдачу полного комплекта бухгалтерских отчётов, состоящего из:

- бухгалтерского баланса;

- отчёта о финансовых результатах;

- отчёта об изменениях капитала;

- отчёта о движении денежных средств;

- пояснений к бухбалансу.

Актуальные формы вышеуказанных видов отчётности содержатся в приказе Минфина РФ от 02.07.2010 №66н.

Некоторые из налогоплательщиков, обязаны проводить аудит финансовой (бухгалтерской) отчётности и прикладывать заключение. Это акционерные общества, финансовые учреждения (банки, страховые компании, фонды, клиринговые учреждения, и т.д.), общества, раскрывающие консолидированную отчётность.

Обычные ООО тоже должны проходить аудит финансовой отчётности, если их годовой доход превысил 800 млн.руб. а стоимость активов баланса превысила 400 млн.руб.

Упрощённая бухотчётность состоит всего из двух документов:

- бухгалтерский баланс;

- отчёт о финансовых результатах (о целевом использовании средств — для НКО);

Бухгалтерская отчётность при ОСНО и спецрежимах сдаётся один раз в год, до 31 марта следующего года — в инспекцию ФНС по месту регистрации ООО. Бухбаланс и приложения к нему принимаются только в электронной форме. Отправлять годовую отчётность в органы статистики не нужно, они получат их от ИФНС сами.

Налоговая отчётность ООО с НДС

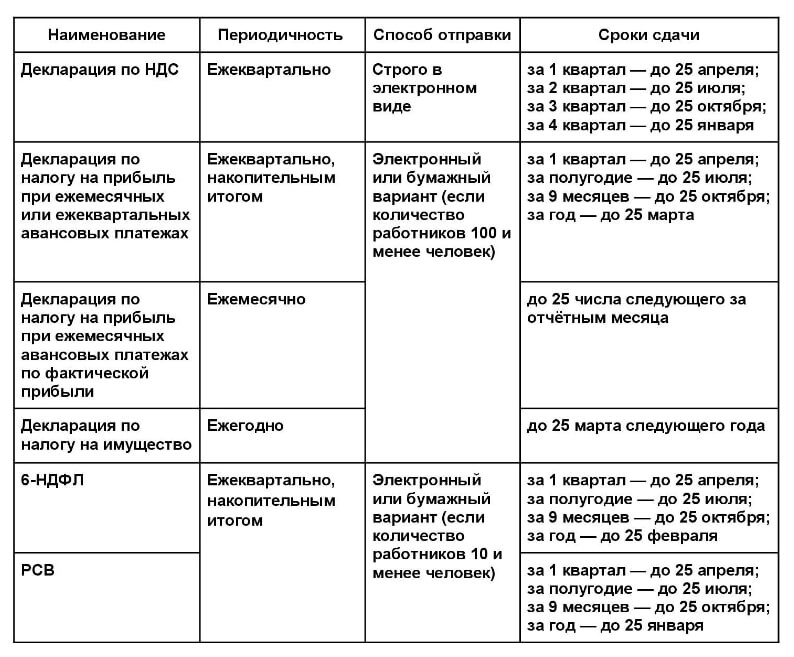

В ИФНС подаются декларации и расчёты по налогам, страховым взносам (СВ) в течение всего года. Мы собрали все виды налоговых отчётов в одну таблицу:

Какую отчётность сдаёт ООО на ОСНО: таблица 1

Какую отчётность сдаёт ООО на ОСНО: таблица 1Декларации по земельному и транспортному налогу не подаются — их рассчитывает ИФНС и подаёт уведомления.

Обратите внимание на необходимость подачи уведомлений в ИФНС о начисленных суммах налогов по ЕНП, если в 2023 году вы прекратили отправлять платёжные поручения по отдельным налогам как раньше. Уведомления отправляются ежемесячно, до 25 числа следующего за отчётным месяца. В них указываются ОКТМО, КПП, КБК, суммы налогов, код отчётного периода.

Персонифицированная отчётность ООО

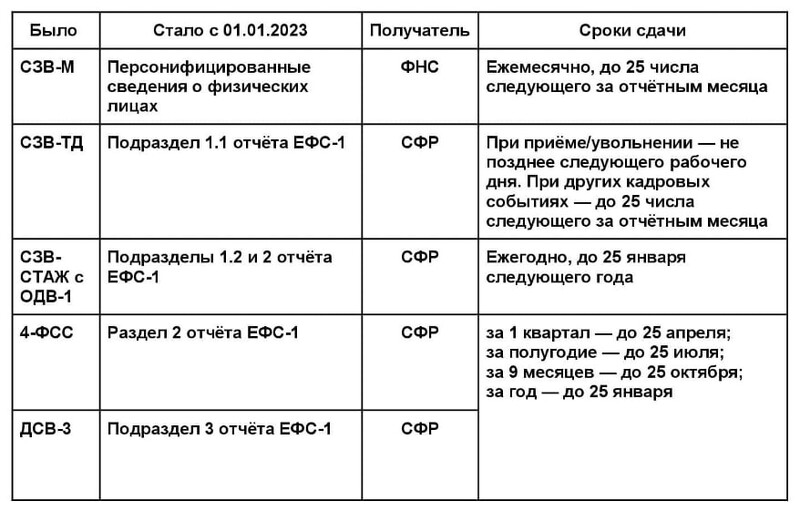

Этот блок отчётов касается сведений о застрахованных лицах — работников ООО и тех, кто оказывает услуги по договорам ГПХ. Тут произошли наибольшие изменения по сравнению с прошлым годом. В связи с созданием единого СФР был разработан новый отчёт ЕФС-1, заменивший четыре формы: СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС, ДСВ-3 (Постановление правления ПФР от 31.10.2022 №245п).

Какие ещё отчёты сдает ООО на ОСНО? Новая форма — Персонифицированные сведения о физических лицах (Приказ ФНС России от 29.09.2022 №ЕД-7-11/878@). Он сдаётся отдельно, вместо отчёта СЗВ-М. Но если раньше получателем СЗВ-М был ПФР, то сейчас новый документ поступает в ИФНС.

Сдача отчётности ООО на ОСНО: таблица 2

Сдача отчётности ООО на ОСНО: таблица 2Отчёт ДСВ-3 сдают работодатели, перечисляющие доп.взносы по накопительной пенсии своих сотрудников. Можно применять бумажную версию вышеуказанных отчётов при количестве застрахованных лиц до 10. В остальных случаях — только электронно.

Статистическая отчётность ООО

Полный перечень статотчётности, которую нужно сдавать, будет зависеть от множества факторов — сферы ведения бизнеса, категории предприятия, количества работников, участия во внешнеэкономической деятельности, и т.д.

Узнать точный список отчётов для своей организации можно на официальном сайте Росстата. После ввода ИНН или ОГРН, респондент получит полный перечень форм с указанием периодичности подачи и сроков, а также бланки для скачивания и заполнения.

Все статистические отчёты принимаются только в электронном виде.

ООО на НДС: какие отчёты сдавать при отсутствии деятельности?

Приостановка деятельности не считается основанием для прекращения подачи отчётов. Если ООО по каким-то причинам временно не ведёт работу, оно всё равно обязано сдавать нулевую отчётность.

Бухбаланс будет содержать нули (прочерки) во всех строках, исключая суммы по УК, основным средствам, запасам, дебиторской и кредиторской задолженности, денежным средствам (при наличии). Отчёт о фин.результатах будет с прочерками.

В налоговых декларациях и расчётах заполняется титульный лист, в разделах с расчётными значениями ставятся прочерки.

Сдаются нулевые отчёты по РСВ, декларациям по НДС, налогу на прибыль, налогу на имущество. Нулевой 6-НДФЛ отправлять не нужно, но желательно письменно уведомить ИФНС об отсутствии базы для начисления налога.

Если в отчётном квартале не было движений по счетам и кассе, можно отправить единую (упрощённую) декларацию, она заменит собой нулевые декларации по НДС, налогу на прибыль и имущество.

Персонифицированные данные заполняются только на директора-учредителя. По итогам года подаётся раздел 1.2 ЕФС-1 (бывшая форма СЗВ-СТАЖ).

Нулевая статистическая отчётность заполняется аналогично — титульный лист полностью, табличные формы остаются пустыми.

Штрафные санкции за нарушения

Не сданная вовремя бухотчётность карается штрафом в сумме 200 руб. за каждый документ (статья 126 НК РФ). Должностные лица ООО получат предупреждение или административный штраф в сумме от 10 до 30 тыс. руб. (пункт 1 статьи 15.15.6 КоАП РФ).

Если допущены искажения, административный штраф составит:

- от 1 до 5 тыс. руб. при незначительных искажениях;

- от 5 до 15 тыс. руб. при значительных;

- от 15 до 30 тыс. руб. при грубых нарушениях бухотчётности (пункт 2 статьи 15.15.6 КоАП РФ).

За ошибки, обнаруженные в налоговой отчётности, которые привели к снижению базы налогообложения, положен штраф в размере:

- 20% от недополученной прибыли при неумышленном нарушении;

- 40% — если доказан умысел налогоплательщика (статья 122 НК РФ).

То же самое касается и страховых взносов. Эта санкция действует только в отношении окончатльным сумм налогов, на авансы не распространяется.

Если декларация не сдана, и налог вовремя не оплачен, штраф составит 5% от его суммы за каждый месяц просрочки, но не более 30% и не менее 1000 руб. (статья 119 НК РФ). При перечисленном налоге штраф будет минимальным — 1000 руб.

При опоздании с уплатой налогов и взносов ИФНС дополнительно начислит пени исходя из следующего расчёта:

- 1/300 ставки рефинансирования ЦБ РФ за каждый день просрочки на срок до 30 дней;

- 1/150 ставки — начиная с 31 дня просрочки.

За опоздание со сдачей декларации 6-НДФЛ штраф составит 1000 руб. за каждый полный или неполный месяц просрочки (пункт 1.2 статьи 126 НК РФ). По остальным декларациям и расчётам — 200 руб. за каждый документ (пункт 1 статьи 126 НК РФ).

ИФНС имеет право заблокировать расчётные счета налогоплательщика при достижении 20 календарных дней после истечения срока предоставления отчётности (подпункт 1 пункта 3 статьи 76 НК РФ).

Штрафные тарифы по персонифицированной отчётности будут другими:

- 500 руб. за каждого застрахованного, чьи сведения были поданы с ошибками, либо несвоеврменно (кроме раздела 2);

- по разделу 2 (бывшая форма 4-ФСС) штраф составит 5% от суммы неуплаченных взносов, но не менее 1000 руб. и не более 30%.

За несданные нулевые налоговые отчёты уплачивается минимальный штраф — 1000 руб. За нулевые формы ЕФС-1 (кроме раздела 2) — 500 руб., если в ООО числится только директор-учредитель.

При нарушении способа сдачи отчётности (бумажная вместо электронной) положен штраф в 1000 руб.

За отсутствие или опоздание со сдачей статистических форм отчётности, респонденту грозят солидные санкции:

- штраф в сумме до 70 тыс.руб. при первом нарушении;

- до 150 тыс.руб. — при последующих.

Ко всему прочему, предусмотрены также и административные санкции должностным лицам ООО по статье 15.5 КоАП РФ. Это штраф от 300 до 500 руб., но на первый раз могут ограничиться предупреждением.

И получите бесплатную круглосуточную экспертную поддержку по всем вопросам бухгалтерского учёта и налогообложения.

Получить доступ