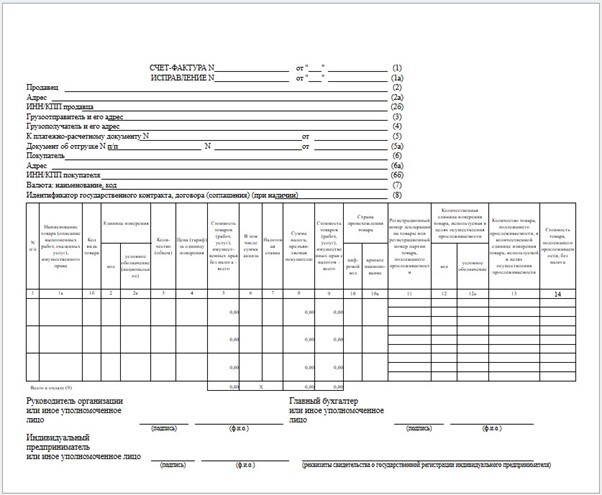

Компании уже активно используют электронные счета-фактуры (ЭСФ) в своей работе. Это быстро, удобно, экономно, снижает риск ошибок. Если компания работает с прослежимаемыми товарами, то ЭСФ и вовсе обязательное условие их деятельности. В статье рассмотрим как выглядит правильная форма такого счета-фактуры, где ее взять и как правильно их использовать — выставлять, заполнять, отправлять.

Важно знать

- Электронный счёт-фактура (сокращенно ЭСФ) — это учетный документ, который используют для подтверждения продажи и суммы НДС. Это аналог бумажной версии, имеющий такую же юридическую силу.

- ЭСФ нужно подписывать усиленной квалифицированной электронной подписью, а обмениваются исключительно через оператора ЭДО.

- Для организаций с прослеживаемыми товарами электронные счета обязательны.

- Дата выставления ЭСФ фиксируется оператором и не может быть изменена по согласованию сторон.

- Утвержденный формат электронного счета-фактуры — XML.

- Стороны обязаны сохранять ЭСФ в течение пяти лет. Их не требуется распечатывать.

Чем ЭСФ отличается от бумажного счёта-фактуры

Электронный счёт-фактура (ЭСФ) — это учётный документ, который продавец предоставляет покупателю, чтобы подтвердить продажу товара или услуги, а также указать сумму НДС (налога). На основании счетов-фактур можно сделать вычет НДС.

Несмотря на то, что ЭСФ выполняет одинаковые функции с бумажным аналогом и имеет юридическую силу, между ними есть отличия.

| Счёт-фактура на бумаге | Электронный счёт-фактура |

|---|---|

| Документ обретает юридическую силу только при наличии двух подписей: руководителя компании и главного бухгалтера либо другого лица, уполномоченного проставлять подписи на счетах-фактурах. | Документ всегда подписывается УКЭП. Сделать это должен руководитель или другое уполномоченное на это лицо. |

| Стороны обмениваются документами самостоятельно. При этом составляет два экземпляра для каждого. | Документы передаются при помощи оператора ЭДО. Экземпляр при этом составляется только один. |

| Недобросовестные продавцы или покупатели могут изменять данные в документах. | Расхождения в документах исключены, так как счет-фактура формируется в едином экземпляре для обоих участников сделки. |

| В документе может быть допущена ошибка в опасных реквизитах, из-за чего налоговая в праве отказать в налоговом вычете (п. 2 ст. 169 НК РФ). | Исключены ошибки в опасных реквизитах, так как программа попросту не позволит отправить такой документ. |

| Стороны могут сами проставить дату выставления счёта-фактуры. | Дата выставления строго фиксируется и не может быть изменена. |

Какой формат ЭСФ нужно использовать

Компания самостоятельно определяет какой тип документа использовать: бумажный или электронный. Исключением являются организации, которые работают с прослеживаемыми товарами (приказ Минфина № 14н от 5 февраля 2021 г.). К ним относят холодильники, автопогрузчики, бульдозеры, стиральные машины и другие товары.

Электронные счета-фактуры на прослеживаемые товары выставляются только в электронном виде, но есть исключения. К ним относят реэксорт товаров с территории РФ, перемещение товаров в страны ЕЭС и сделки, в результате которых прослеживаемый товар будут использовать в личных нуждах. Исключения описаны в п 1.1 ст. 169 НК РФ.

Выставление и получение ЭСФ строго регламентировано. Все эти процедуры регулируются Приказом Минфина от 05.02.2021.

Приказом ФНС от 19.12.2023 был утвержден новый формат для оформления счетов-фактур. Документ должен быть создан и передан только в формате xml. Оператор ЭДО не примет его в привычном для многих pdf.

Узнать подробнее о выставлении ЭСФ для товаров, подлежащих прослеживанию, можно из нашей статьи «Новая форма счёта-фактуры с 01.10.2024».

Как правильно выставить и получить счёт-фактуру в ЭДО

Вначале рассмотрим несколько важных моментов:

- Все ЭСФ выставляются и получаются только через оператора ЭДО. Их нельзя просто отправить на электронную почту или переслать в мессенджере. Переданный таким образом счёт-фактура, даже правильно заполненный, не будет иметь юридической силы.

- Даты выставления и получения счетов фиксируется оператором ЭДО. Для этого оператор подписывает специальный документ — Подтверждение оператора.

Последовательность выставления ЭСФ выглядит следующим образом:

- Продавец создаёт документ, согласно установленным правилам. После направляется его получателю через оператора ЭДО через кабинет электронных счетов-фактур.

- Система оператора автоматически проверяет документ на наличие ошибок (технических и в опасных реквизитах). После проверки и доставки, продавец получает извещение, что его документ доставлен до получателя.

- Получив счёт-фактуру, покупатель проверяет её. Если все данные указаны верно, то он отправляет продавцу извещение. Оно направляется также через систему ЭДО.

- При обнаружении ошибок в документе, покупать отправляет продавцу специальное уведомление об уточнении. Задача продавца на этом этапе пересмотреть документ, исправить ошибки и повторно направить счёт-фактуру покупателю через оператора.

Счета-фактуры, в том числе полученные в электронном виде, нудно хранить в течение 5 лет. Распечатывать их не нужно.

Как исправить ЭСФ

Разницы между исправлением информации на бумажном носителе и электронном аналоге нет.

Вносить исправления нужно в том случае, если в документе обнаружилась ошибка, которая препятствует получению налогового вычета. Например, неверно прописано количество или стоимость отгруженного товара. В этом случае продавец должен выставить исправленный счёт-фактуру. Делается это по той же схеме, что и выставление первоначального документа. По сути исправленный счёт-фактура является новой версией первого документа.

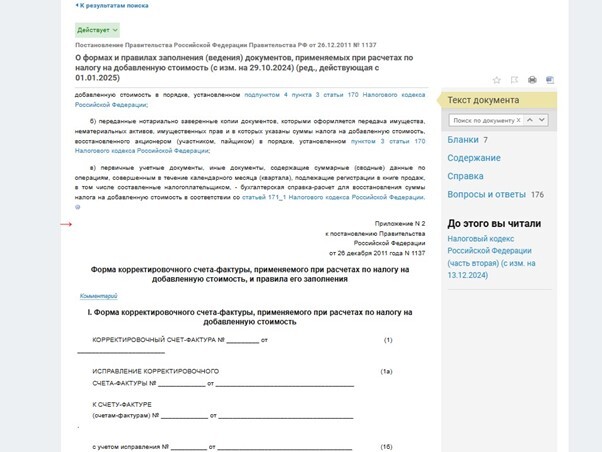

Если после выставления ЭСФ компании договорились об изменении стоимости или количества товаров/услуг, то используется корректировочныйсчёт-фактура.

Корректировочныйсчёт-фактура оформляется дополнительно к первому документу. В нём указывается не только новая, но и старая цена или количество товара. Требования к оформлению документа указаны в Постановлении Правительства РФ №1137.

Исправленные и корректировочные счета-фактуры также проводятся через оператора ЭДО.

Исправленные и корректировочные счета-фактуры также проводятся через оператора ЭДО.

Как упростить выставление и получение ЭСФ

Ведение бухгалтерии — процесс непростой. Он имеет множество нюансов, но сегодня не обязательно самостоятельно в них разбираться. Чтобы все документы всегда были в порядке, а нужные сроки соблюдались — воспользуйтесь приказ Минфина № 14н от 5 февраля 2021 г.бухгалтерским обслуживанием сервиса «Моё дело». Команда специалистов самостоятельно оформит все нужные документы, найдёт и исправит ошибки учёта, рассчитает налоги, сформирует первичные документы и многое другое.