Компания, временно не ведущая деятельность, не освобождается от сдачи отчётности. То же самое относится и к фирме, которая полностью прекратила свой бизнес, но пока не ликвидировалась. Отчёты за 2022 год сдаются по старым формам, но начиная с 2023 года их перечень кардинально изменился. Рассмотрим, какие формы и бланки с нулевыми показателями нужно оформлять, куда и в какие сроки посылать.

Что такое нулевая отчётность и в каких случаях её нужно сдавать

Есть три типа отчётности, которую должны формировать налогоплательщики:

- бухгалтерская — сдают все организации без исключения;

- налоговая — сдают все организации и ИП (кроме самозанятых);

- по работникам — сдают все организации и ИП - работодатели. Если в ООО числится только директор и учредитель в одном лице, он обязан сдавать отчёты за себя. Для ИП такого требования нет.

Нулевая отчётность — это формы и бланки, содержащие нули вместо расчётных показателей. Когда она актуальна? В период временной приостановки деятельности ООО — например, в связи с сезонностью бизнеса, или его передислокацией. Раз нет деятельности, нет и налоговой базы.

Перерыв в работе не даёт налогоплательщику права пропуска сдачи пустой отчётности.

Чтобы начать сдавать нулёвки, должны одновременно выполняться следующие условия:

- отсутствие движения денежных средств на расчётном счёте и в кассе;

- отсутствие начислений и выплат работникам;

- отсутствие налогооблагаемого имущества (объектов недвижимости).

Не считается нулевой налоговой отчётностью ООО:

- декларация с нулевой ставкой налога (например, УСН 0%, возникшая при экспорте продукции);

- декларация, в которой доходы равны расходам, и база налогообложения это ноль.

- декларация, которая сдаётся накопительно с начала года, а нулевые показатели возникли во втором, третьем, четвёртом кварталах.

Отдельно стоит указать вновь созданные ООО — они обязаны отправлять 0-отчёты в налоговую, если в первые месяцы регистрации деятельность ещё не началась.

Сроки и способы сдачи нулевой отчётности ООО на УСН

Предоставление нулевой отчётности в налоговую инспекцию и в другие контролирующие органы производится в те же сроки что и для стандартной.

Какие отчёты сдавать, если ООО не ведёт деятельность? Мы собрали перечень форм для налогоплательщиков УСН в таблицы по отчётам 2022 года и 2023 года.

По оставшимся отчётам за 2022 год:

| Отчёт | Получатель | Срок сдачи | Способ сдачи |

|---|---|---|---|

| Налоговая декларация по УСН за год | ИФНС | по 25.03.2023 | в бумажном (Б) или в электронном (Э) виде |

| Бухгалтерская отчётность (баланс и отчёт о финансовых результатах) за год | ИФНС | по 31.03.2023 | только Э |

| РСВ за год | ИФНС | по 25.01.2023 | Б или Э, если число застрахованных 10 или менее; только Э, если их 11 и больше |

| 4-ФСС за год | СФР | по 20.01.2023 для Б по 25.01.2023 для Э |

Б или Э, если число застрахованных 10 или менее; только Э, если их 11 и больше |

| СЗВ-М за декабрь 2022 | ПФР | по 16.01.2023 | Б или Э, если число застрахованных 10 или менее; только Э, если их 11 и больше |

| СЗВ-ТД за декабрь 2022* | ПФР | по 16.01.2023 | |

| СЗВ-СТАЖ за год | ПФР | по 01.03.2023 |

*только если произошли кадровые события в отчётном месяце. При приёме и увольнении работников СЗВ-ТД нужно сдавать не позже следующего рабочего дня после издания приказа.

С 1 января 2023 года ПФР и ФСС объединились в Социальный фонд России (СФР), поэтому и отчёты с января будут другими. Что касается сдачи нулевой отчётности в налоговую инспекцию (бухбаланса, отчёта о финансовых результатах и налоговой декларации по УСН) — формы и сроки по ним не поменялись.

Отчётность с 2023 года:

| Старый отчёт | Новый отчёт | Получатель | Срок сдачи | Способ сдачи |

|---|---|---|---|---|

| РСВ | РСВ | ИФНС | ежеквартально, до 25 числа месяца следующего за кварталом | Б или Э, если число застрахованных 10 или менее; только Э, если их 11 и больше |

| СЗВ-М | ПС* | ИФНС | ежемесячно, до 25 числа следующего месяца | |

| 4-ФСС | ЕФС-1 | СФР | ежеквартально, до 25 числа месяца следующего за кварталом | Б или Э, если число застрахованных 10 или менее; только Э, если их 11 и больше |

| СЗВ-ТД** | ЕФС-1 | СФР | ежемесячно, до 25 числа следующего месяца | |

| СЗВ-СТАЖ | ЕФС-1 | СФР | за год, до 25 января следующего года |

*ПС — персонифицированные сведения о физических лицах

** при наличии кадровых событий

Ещё одна нулевая налоговая отчётность ООО — декларация 6-НДФЛ по итогам 1 квартала, полугодия, 9 месяцев или года не подаётся, если начисления и выплаты доходов в течение отчётного периода не производились.

Нулевая отчётность в Росстат

Не нужно забывать про необходимость отправки обязательных отчётов в органы государственной статистики. Их нельзя игнорировать даже при отсутствии деятельности, так как штрафы за нарушения будут довольно существенными.

Один раз в пять лет Росстат проводит сплошную выборку по всем субъектами малого и среднего предпринимательства (МСП). Последний раз такие отчёты сдавались в 2020 году. Но и в промежуточный период организация может попасть в перечень выбранных ведомством субъектов для проведения статистических исследований. В этом случае работники Росстата заранее уведомляют о необходимости сдать отчётность.

Есть специальный сервис, на котором по номеру ИНН можно узнать, какие формы статотчётности предстоит сдать ООО в текущем году.

Вся статистическая отчётность принимается строго в электронном виде. Документ отправляется с заполненными данными по ООО (наименование, вид деятельности, ответственное лицо, телефон, и т.д), но с пустыми ячейками показателей.

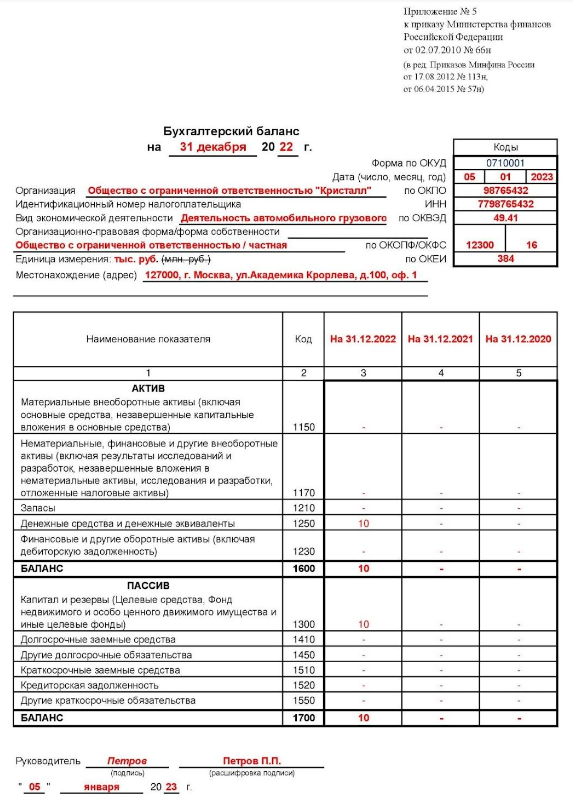

Нулевая бухгалтерская отчётность

Обычно все плательщики УСН — это субъекты МСП, которые ведут упрощённый бухгалтерский учёт и сдают упрощённые формы бухгалтерской отчётности. Стандартный набор состоит из бухгалтерского баланса (ОКУД 0710001) и отчёта о финансовых результатах (ОКУД 0710002).

При нулевой деятельности в течение отчётного года в бухгалтерском балансе нужно заполнить только:

- дату на который составлен баланс (например, на 31.12.2022);

- дата составления документа (день, месяц и год);

- наименование организации;

- ОКПО, ИНН;

- основной вид экономической деятельности (название и номер ОКВЭД);

- организационно-правовая форма и форма собственности (например, Общество с ограниченной ответственностью /частная), указать ОКОПФ и ОКФС;

- адрес местонахождения.

В основной таблице вместо показателей текущего отчётного года можно ничего не ставить или проставить прочерки. Будет единственная сумма, которую нужно указывать в любом случае — это уставный капитал. В пассиве он отразится в строке 1300 (Капитал и резервы), в активе в зависимости от того как он был внесён (1250 — Денежные средства и эквиваленты, или 1210 — Запасы). Таким образом, валюта баланса всегда будет больше нуля, и как минимум, равной сумме УК.

За два предыдущих года нужно перенести значения из предыдущего годового баланса. Далее ставится подпись и дата подписания. Так как бухгалтерскую отчётность сдаётся только в электронном виде, нужна будет квалифицированная электронная подпись руководителя. Её получают в инспекции ФНС по месту регистрации ООО.

Нулевая бухотчётность — образец заполнения

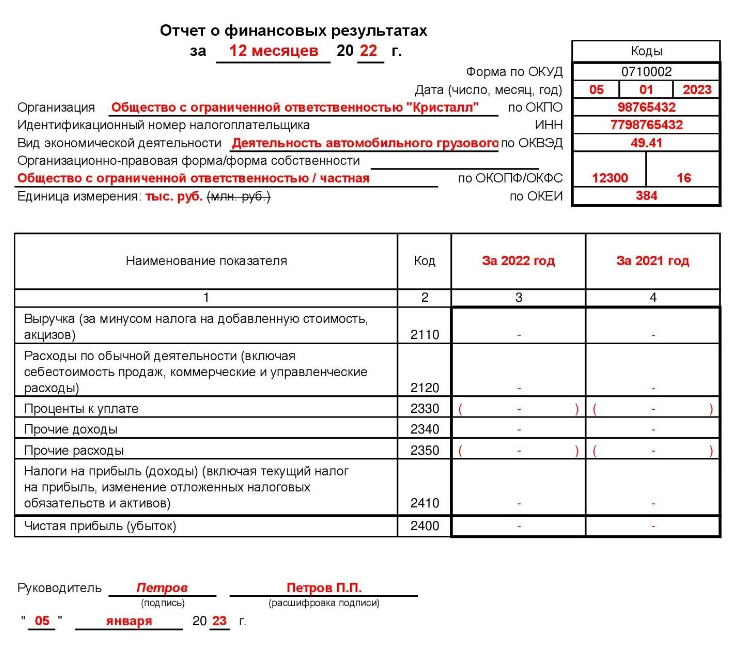

Нулевая бухотчётность — образец заполненияАналогично заполняется отчёт о финансовых результатах — данные об организации ставятся те же самые, табличная часть оставляется пустой. Данные по предыдущему году переносятся из прошлого отчёта (при наличии).

Нулевой отчёт о финансовых результатах

Нулевой отчёт о финансовых результатахКак заполнить нулевую декларацию ООО на УСН

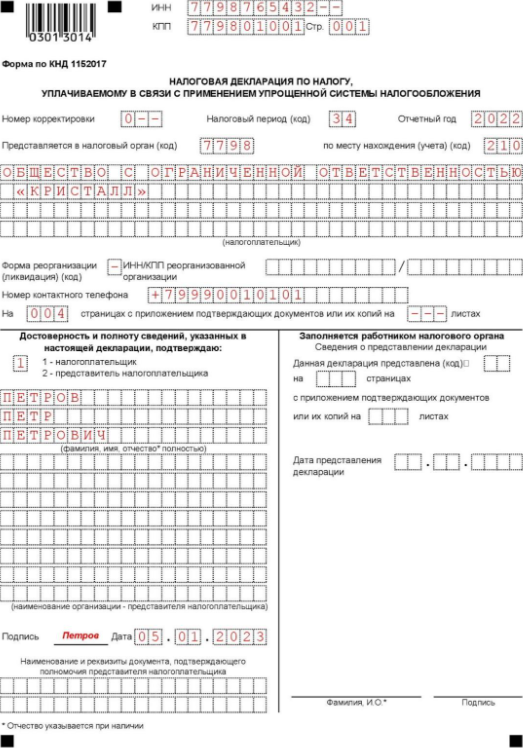

Действующая форма декларации утверждена приказом ФНС России от 25.12.2020 №ЕД-7-3/958@. Бланк отчёта состоит из титульного листа и шести разделов. При отсутствии деятельности плательщики УСН сдают только следующие листы и разделы:

| УСН “Доходы” | УСН “Доходы минус расходы” |

|---|---|

| Титульный лист | Титульный лист |

| Раздел 1.1 | Раздел 1.2 |

| Раздел 2.1.1 | Раздел 2.2 |

| Раздел 2.1.2 (только плательщики торгового сбора) | - |

Титульный лист заполняется полностью. В нём указываются:

- ИНН и КПП налогоплательщика;

- номер страницы;

- номер корректировки (ставится 0);

- отчётный год:

- налоговый период (обычно ставится 34, при реорганизации — 50);

- код ИФНС;

- ОКВЭД — код основной деятельности;

- наименование ООО с номером телефона;

- общее число страниц в декларации;

- ФИО директора;

- дата заполнения;

- подпись;

- печать (при наличии).

ИНН, КПП и номер страницы указываются на каждом листе декларации.

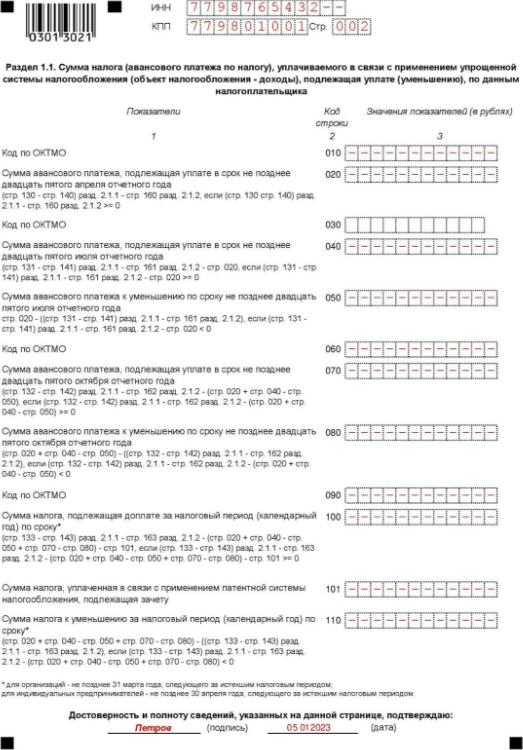

В разделах 1.1 и 1.2 итоги начисления платежей по упрощённому налогу будут нулевыми. Ставятся прочерки в бумажной версии декларации, поля оставляются пустыми в электронном варианте документа. Подпись руководителя и дата заполнения пишутся внизу листа при бумажной подаче.

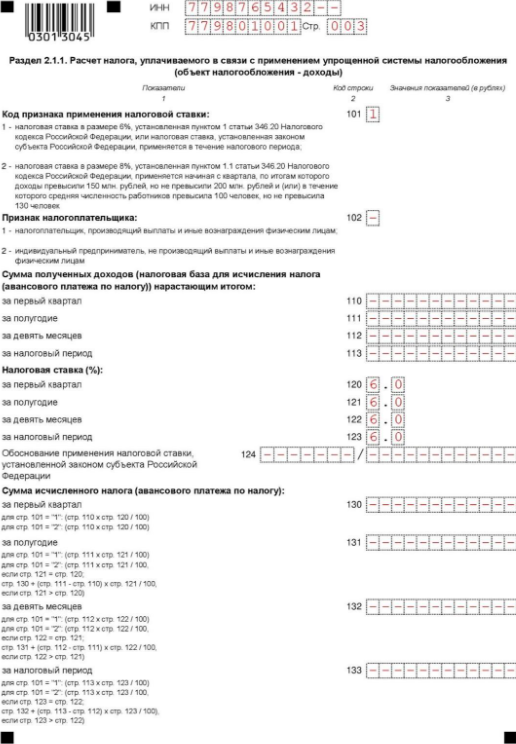

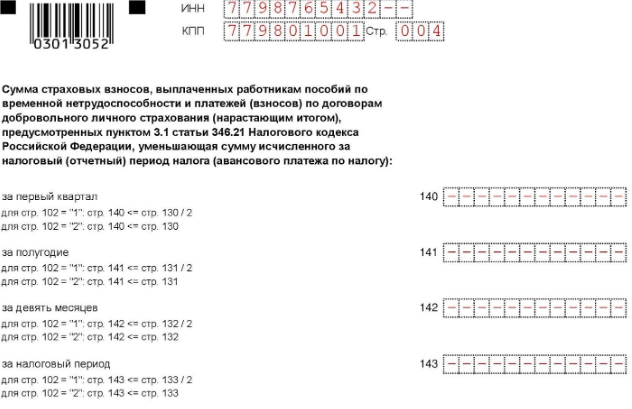

В разделах 2.1.1 и 2.1.2 плательщики УСН «Доходы» заполняют строки 101 (код признака применения налоговой ставки — от 1% до 8%), 102 (признак налогоплательщика — с работниками, или без).

В разделе 2.2 плательщики УСН «Доходы минус расходы» в строке 201 (код признака применения налоговой ставки) ставят значения от 5% до 20%.

Показатели ставок могут различаться в зависимости от действующего значения налога в регионе.

Раздел 3 в нулевой декларации не заполняется.

Форма сдачи нулевой отчётности ООО — образец декларации по УСН “Доходы” с нулевыми показателями:

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (1)

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (1)

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (2)

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (2)

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (3)

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (3)

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (4)

Как сдать нулевую отчетность ООО самостоятельно — пример заполнения декларации по УСН (4)Штрафы за несданную отчётность

ИФНС налагает штраф в размере 1000 рублей за каждый полный или неполный месяц, прошедший со дня законодательно установленного срока отправки налоговой декларации согласно статье 119 НК РФ. Кроме того, начиная с 21 дня просрочки налоговая инспекция может заблокировать расчётный счёт ООО.

За непредоставленные вовремя РСВ и 4-ФСС штраф будет такой же.

При нарушении сроков отправки СЗВ-М, СЗВ-ТД, СЗВ-СТАЖ, штрафы начисляются в соответствии со статьёй 17 Федерального закона от 01.04.1996 №27-ФЗ, исходя из ставки 500 рублей за каждое лицо, указанное в отчёте.

Несмотря на изменения в отчётности, санкции за несдачу или несвоевременную сдачу нулевых отчётов пока не поменялись. Так, за опоздание с отправкой нулевого отчёта ЕФС-1 в части сведений о страховых взносах по травматизму штраф составит 1000 рублей. Аналогично, те же 500 рублей за каждое застрахованное лицо, сведения о котором поданы с опозданием, будут взысканы по новому отчёту ПС.

Кроме того, должностные лица ООО могут получить административный штраф в размере от 300 до 500 рублей согласно статье 15.33.2 КоАП РФ.

Штраф за неотправленную бухгалтерскую отчётность, или отправленную с опозданием — 200 рублей за каждый документ (пункт 1 статьи 126 НК РФ). Административный штраф на руководителя от 300 до 500 рублей по статье 15.6 КоАП РФ.