Компании и ИП обязаны выполнять законные требования налогового органа, но иногда инспекторы сами нарушают нормы НК. Расскажем, в каких случаях требования ведомства не соответствуют закону и что делать в таких ситуациях.

Когда налоговики требуют документы и пояснения

Чаще всего налоговики требуют от налогоплательщиков документы и (или) пояснения:

- При выездной проверке налогоплательщика (ст. 93 НК РФ).

- При камеральной проверке налогоплательщика (ст. 88 НК РФ).

- При выездной или камеральной проверке контрагентов налогоплательщика (п. 1 ст. 93.1 НК РФ).

- Вне рамок проверки, если налоговикам требуются данные по конкретной сделке (п. 2 ст. 93.1 НК РФ).

Выше мы указали статьи НК РФ — и не просто так. При запросе информации от налогоплательщика той или иной информации налоговики должны строго соблюдать правила, которые перечислены в этих статьях. Но на практике так бывает далеко не всегда.

Подробнее о видах требований налоговиков и порядке ответа на них читайте в материале «Моего дела».

Нужно ли отвечать на незаконное требование налогового органа

При истребовании документов инспекторы обязаны руководствоваться не только положениями статей 93 и 93.1 НК, но и придерживаться общих принципов, таких как законность, риск-ориентированный подход, определённость, однократность, приоритет получения информации из доступных гос. ресурсов, цифровая среда, а также срочность. Это следует из письма ФНС РФ от 26.06.2023 № СД-4-2/8096 «О рекомендациях по истребованию», которое доведено до инспекций. Но на практике инспекторы часто выставляют требования с нарушениями — запрашивают «лишние» документы или не соблюдают сроки. Поэтому, прежде чем отвечать, сначала проверьте требование.

Может показаться, что незаконное требование документов из налоговой можно просто проигнорировать, но это не так — за непредставление пояснений и документов по требованиям ИФНС предусмотрены штрафы:

- За несообщение информации — 5 000 руб. за первое нарушение и 20 000 руб. — за повторное нарушение в течение года (п. 1, 2 ст. 129.1 НК РФ).

- За непредставление документов — 200 руб. за каждый непредставленный документ (п. 1 ст. 126 НК РФ).

Если требование от налоговой направлено с нарушением норм НК РФ, то штраф можно будет оспорить в суде. Но лучше не доводить дело до судебного разбирательства.

Здесь возможны следующие варианты предоставления ответа на требование налоговой:

- Выполнить требование ИФНС, особенно, если оно не связано с большим количеством документов. Если документов много — запросить у налоговиков продление срока (п. 3 ст. 93 НК РФ). С одной стороны, это позволит не идти на конфликт с проверяющими, с другой — затем ситуация с незаконными запросами может повториться.

- Направить пояснение с обоснованием того, почему требование не соответствует закону.

- Обжаловать требование в вышестоящем налоговом органе, а при отказе — в суде.

Ниже рассмотрим наиболее распространённые варианты незаконных требований налоговиков и покажем, как на них отвечать.

Как ответить на требования, не соответствующие закону

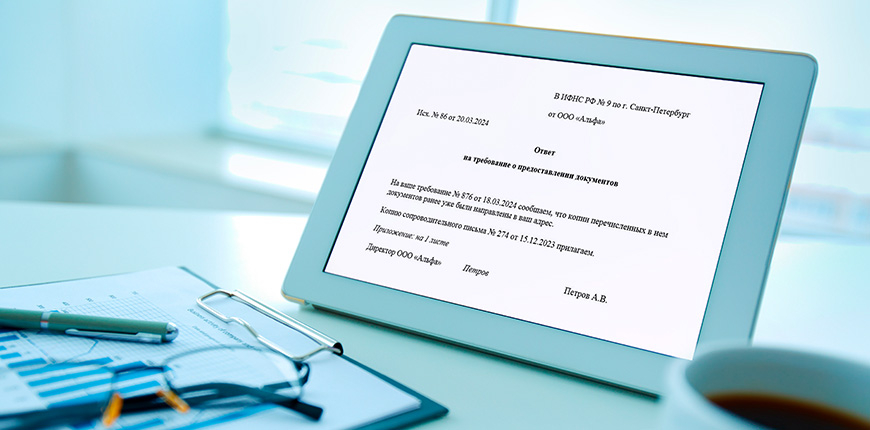

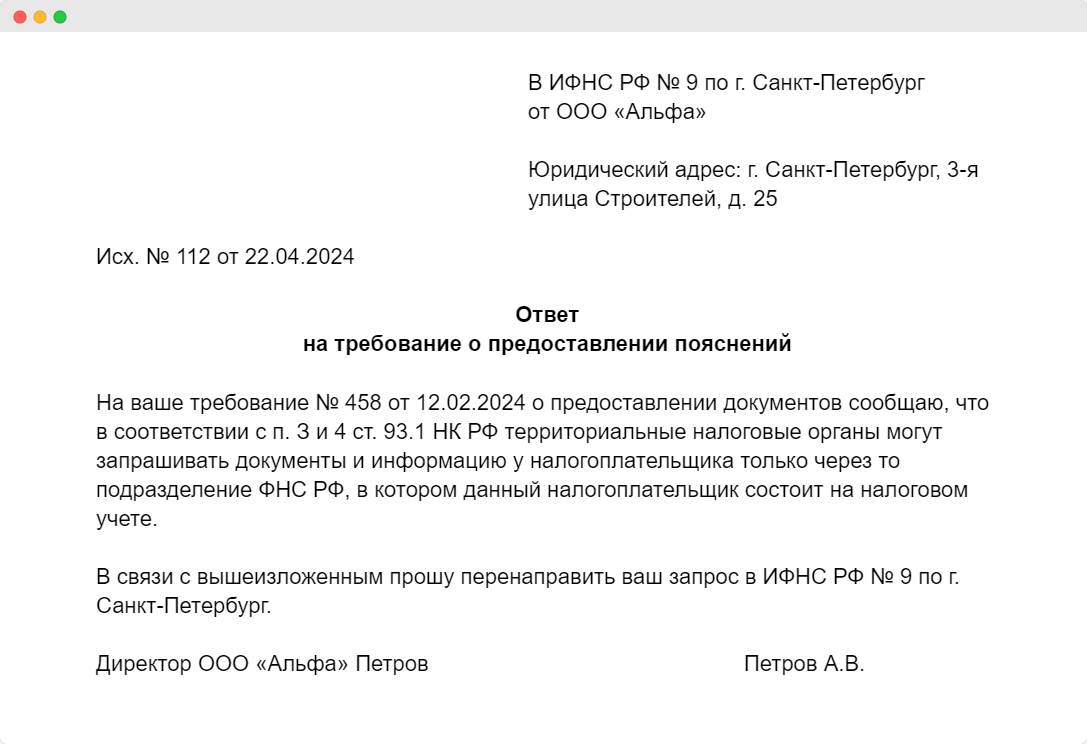

Если требование поступило от «чужой» инспекции. Требование может направить только та инспекция, где налогоплательщик состоит на учёте. Если сведения о налогоплательщике нужны специалистам ИФНС из другого региона, то они должны направить запрос через инспекцию по месту регистрации. На это обращает внимание ФНС РФ в письме от 03.08.2022 № СД-4-22/10067 со ссылкой на п. 3 и 4 ст. 93.1 НК РФ.

Если других нарушений в запросе нет, допустимо выслать документы «чужим» налоговикам напрямую. Но если компания или ИП категорично следует букве закона, то ответ налоговой на требование о предоставлении пояснений или документов может выглядеть так, как показано ниже.

Если требование поступило от «чужой» инспекции

Если требование поступило от «чужой» инспекции

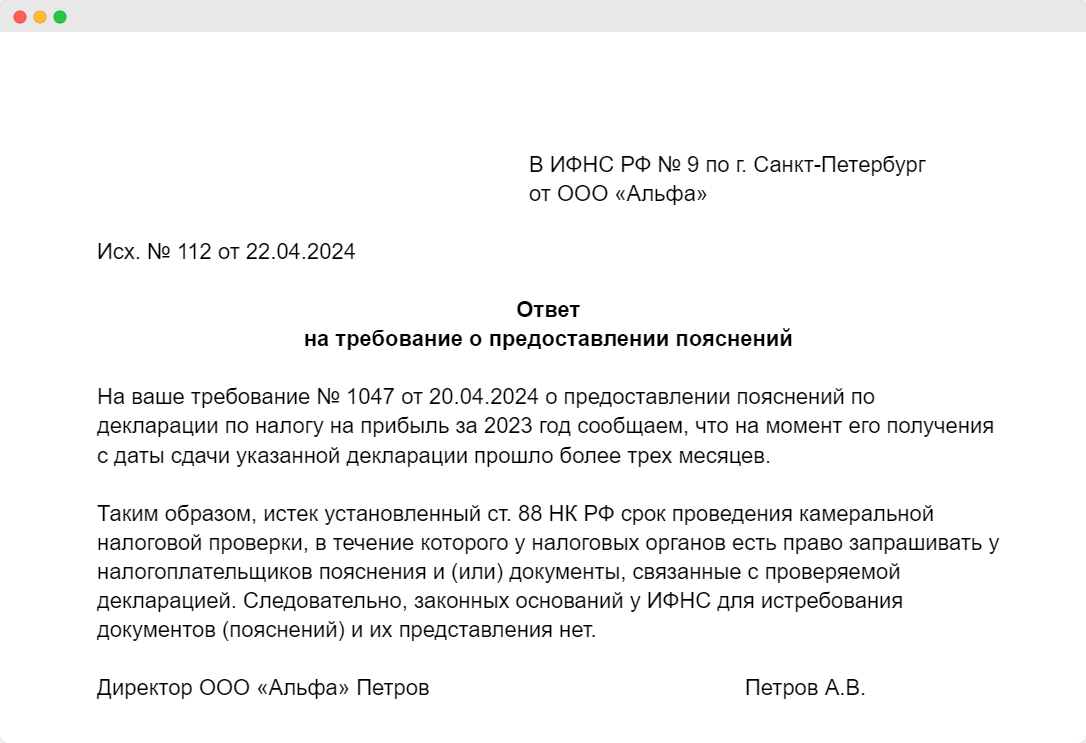

Если нарушены сроки. Требования о предоставлении документов в рамках налоговой проверки ИФНС может направлять только в течение периода её проведения.

Сроки следующие:

-

Для выездной проверки — в общем случае 2 месяца с даты принятия решения руководителем налогового органа. Иногда срок продляют до 4 месяцев, а в исключительных случаях — до 6 месяцев. Основание — п. 6 ст. 89 НК РФ и приложение № 6 к приказу ФНС РФ от 07.11.2018 № ММВ-7-2/628. Следовательно, налоговики могут истребовать документы, пока идёт выездная проверка, то есть в любой день начиная с даты вынесения решения о её назначении до дня составления справки о проведённой проверке. Исключение — период, когда проверка приостановлена (пп. 8, 9, 12 ст. 89 НК РФ, п. 27 постановления Пленума ВАС РФ от 30.07.2013 № 57). Поэтому нужно ответить на запрос, даже если его получили в последний день проверки (письмо Минфина от 05.04.2018 № 03-02-08/21997, определение Верховного суда от 13.05.2015 № 305-КГ15-5504). При этом неважно, что фактически налоговая получит документы уже после окончания проверки.

Инспекция вправе запросить документы за пределами срока выездной проверки, только если после её окончания принято решение о проведении дополнительных мероприятий (п. 6 ст. 101 НК РФ). В других случаях документы, истребованные за пределами сроков выездной или допмероприятий, инспекторы уже не смогут учесть на рассмотрении материалов ВНП (п. 4 ст. 101 НК РФ). - Для камеральной проверки — в общем случае 3 месяца со дня предоставления отчёта, а для декларации по НДС — 2 месяца. Если в ходе проверки декларации по НДС будут выявлены признаки нарушений, то руководитель инспекции может продлить срок до 3 месяцев. Основание — п. 2 ст. 88 НК РФ.

Если налоговики направили требование за пределами сроков проверки, то вместо пояснений или документов направьте им следующее письмо.

Если нарушены сроки

Если нарушены сроки

Повторное истребование одних и тех же документов. В общем случае налоговики не могут запрашивать у налогоплательщиков документы или сведения, уже полученные от них ранее. Но здесь есть два исключения:

- Налоговики ранее получали указанные документы в виде подлинников и затем вернули их налогоплательщику;

- Налоговики утратили полученные документы вследствие чрезвычайных обстоятельств.

Основание — п. 5 ст. 93 НК РФ.

В ответе нужно сослаться на реквизиты документа, которым информация была ранее передана налоговикам. Для этого безопаснее использовать установленную форму или электронный формат уведомления (приказ ФНС РФ от 21.02.2024 № СД-7-2/148, зарегистрирован Минюстом от 29.03.2024 № 77693).

Если в требовании указаны документы, предоставление которых не предусмотрено НК РФ. При камеральной проверке налоговики в общем случае могут запрашивать у налогоплательщиков только пояснения по заполнению деклараций. Запрашивать в рамках камеральной проверки подтверждающие документы, например, «первичку» или учётные регистры можно только в особых ситуациях, предусмотренных НК РФ:

| Ситуация | Что может потребовать ИФНС | |

|---|---|---|

| Налогоплательщик сдал налоговую отчётность без обязательных сопутствующих документов | Сопутствующие документы (п. 7 ст. 88 НК РФ). Например, документы, которые подтверждают правильность применения организацией нулевой ставки НДС (ст. 165 НК РФ) | |

| Налогоплательщик сдал декларацию по НДС с суммой налога к возмещению | Документы, которые подтверждают правильность применения налоговых вычетов, например, счета-фактуры поставщиков (п. 8 ст. 88 НК РФ, п. 1 ст. 172 НК РФ). Документы по реализации требовать нельзя (постановление АС Северо-Кавказского округа от 03.04.2023 № А53-20394/2022). |

|

| В декларациях по НДС есть противоречия и расхождения, которые свидетельствуют о занижении налоговой базы или завышении налогового вычета | Счета-фактуры, первичные и другие документы, относящиеся к операциям, которые вызывают сомнения (п. 8.1 ст. 88 НК РФ) | |

| Налогоплательщик сдал отчётность по налогам, которые связаны с использованием природных ресурсов (НДПИ, водный и земельный налог) | Документы, на основании которых организация начислила и заплатила эти налоги | |

| Налогоплательщик сдал уточнённую декларацию по истечении двух лет, в которой уменьшена сумма налога к уплате в бюджет или увеличена сумма убытка | Первичные и другие документы, обосновывающие изменение показателей, а также аналитические регистры налогового учёта (п. 8.3 ст. 88 НК РФ) | |

| Налогоплательщик заявил льготы в качестве участника регионального инвестиционного проекта | Документы, которые подтверждают, что деятельность организации соответствует условиям регионального инвестиционного проекта (п. 12 ст. 88 НК РФ) | |

| Организация или ИП исполняет обязанности налогового агента по налогу на прибыль в отношении доходов по ценным бумагам, которые выплачивает иностранным организациям, действующим в интересах третьих лиц | Документы, которые подтверждают правильность расчёта и уплаты налога (п. 1 ст. 310.2 НК РФ) | |

| В декларации по акцизам заявлены вычеты в связи с возвратом подакцизных товаров покупателями (кроме декларации по алкогольной и спиртосодержащей продукции) | Документы на возврат – товарные накладные, счета-фактуры и т. д. (п. 5 ст. 200 НК РФ, п. 8.4 ст. 88 НК РФ) | |

| В декларации по акцизам заявлены вычеты в связи с возвратом этилового спирта его поставщику | Документы на возврат – акты, накладные, счета-фактуры и т. д. (п. 5 ст. 200 НК РФ, п. 8.4 ст. 88 НК РФ) | |

| Импортёр подал декларацию по акцизам с вычетами акциза, уплаченного при ввозе товаров в Россию. Импортные товары использованы для производства подакцизных товаров | Накладные на внутреннее перемещение товаров, акты приема-передачи и списания в производство и т. д. (п. 2 ст. 200 НК РФ, п. 8.4 ст. 88 НК РФ) | |

| Плательщик взносов выплачивает сотрудникам суммы, которые не облагаются страховыми взносами, или применяет пониженные тарифы взносов | Инспекция вправе потребовать документы, которые подтверждают право на освобождение от взносов и на пониженные тарифы | |

| Налогоплательщик применяет льготы по налогам | Пояснения об операциях и имуществе, в отношении которых применены льготы, а также документы, подтверждающие обоснованность льгот (п 6 ст. 88 НК РФ) |

Во всех остальных случаях налоговики не имеют право при камеральной проверке запрашивать подтверждающие документы по декларации (п. 7 ст. 88 НК РФ).

Если ведомство направляет требование вне рамок проверки, то документы должны относиться к конкретной сделке (п. 2 ст. 93.1 НК РФ). В этом случае нельзя запрашивать, например, все документы за период.

На требование от налоговой, в котором указаны «лишние» документы, ответ может выглядеть так:

Если в требовании указаны документы, предоставление которых не предусмотрено НК РФ

Если в требовании указаны документы, предоставление которых не предусмотрено НК РФ

В какие сроки нужно ответить на требование налоговой

Лучше не игнорировать требования налоговиков, а направить тот или иной ответ в установленный законом срок. Этот срок зависит от того, у кого и по какой причине налоговики запрашивают сведения:

| Вид проверки | У кого запрашивают информацию | Срок для ответа, рабочие дни | Норма НК РФ |

|---|---|---|---|

| камеральная | проверяемый налогоплательщик | 5 дней, но есть исключения * | п. 3 ст. 88 |

| выездная | проверяемый налогоплательщик | 10 дней, но есть исключения ** | п. 3 ст. 93 |

| камеральная или выездная | контрагенты проверяемого налогоплательщика | 5 | п. 5 ст. 93.1 |

| вне рамок проверки по конкретной сделке | участники сделки | 10 | п. 5 ст. 93.1 |

*Специальные сроки для подачи документов при камеральной проверке.

Если получили требование при камеральной проверке, то срок подачи документов — 10 рабочих дней с даты его получения. Исключения есть для истребования документов:

- у иностранной организации, которая оказывает услуги, облагаемые «налогом на Google», в этом случае срок — 30 рабочих дней;

- у депозитария, который выплатил иностранцам доходы по определённым российским ценным бумагам, в этом случае срок — три месяца (п. 3 ст. 310.2 НК РФ);

- при проверке декларации по НДС, в которой заявлена нулевая ставка, в этом случае действуют специальные сроки.

Основание — п. 6 ст. 6.1 НК РФ, п. 3 ст. 93 НК РФ.

**Специальные сроки для подачи документов при выездной проверке.

При проверке консолидированной группы налогоплательщиков — 20 дней. Исключение — предусмотрены специальные сроки по проверкам деклараций по НДС со ставкой 0%. В этом случае представить подтверждающие документы, их нужно подать в течение:

- 20 календарных дней со дня получения требования — по услугам tax-free (п. 3.10 ст. 165 НК РФ);

- 30 календарных дней с даты получения требования — во всех остальных случаях (п.п. 1.2, 1.3, 3.9, 5, 5.1, 6.1, 6.2, 15 ст. 165 НК РФ).

Как продлить срок представления документов по требованию налогового органа

Если не можете выполнить требование в срок, то в ряде случаев можно попросить инспекцию продлить его. Для этого отправьте уведомление о невозможности представить документы в установленные сроки (форма, утв. приказом ФНС РФ от 21.02.2024 № СД-7-2/148). Сделайте это не позже следующего дня после получения запроса. Основания — п. 3 ст. 93 НК РФ, п. 5 ст. 93.1 НК РФ, п. 5 ст. 105.29 НК РФ.

В уведомлении укажите веские причины, по которым не можете представить документы, и свою дату, когда исполните запрос. Инспекторы не обязаны продлевать срок, но, как правило, идут на уступки и могут предоставить вам дополнительное время.

Решение о продлении или отказе в нём инспекция примет в течение двух рабочих дней со дня получения уведомления (п. 6 ст. 6.1 НК РФ, п. 3 ст. 93 НК РФ, п. 5 ст. 105.29 НК РФ). Но помните, что отказ налоговики не обязаны объяснять или аргументировать (письмо ФНС РФ от 04.12.2015 № ЕД-16-2/304).

Если не представите документы вовремя, а срок продлён не будет, налоговый орган наложит штраф.

Памятка — как отвечать на некорректные требования из налоговой

- Проверить требование на соответствие НК РФ.

- Если требование не соответствует закону, определиться с вариантом ответа: исполнять или оспаривать.

- Если решили оспаривать, подготовить ответ со ссылкой на соответствующие нормы НК РФ.

- Если ответ не устроит налоговиков, то обжаловать их действия в вышестоящей инспекции, а при необходимости — в суде, используя те же аргументы.