Чтобы налоговая не предъявила претензии за неправильное начисление зарплаты АУП, нужно:

1. учесть периоды нетрудоспособности и отпуска,

2. начислять премии и бонусы,

3. вычесть налоги.

А ещё всё это нужно правильно отразить в бухгалтерском и налоговом учётах. В статье разберём, как делать это правильно.

Важно для руководителя бизнеса

- Административно-управленческий персонал — это руководители высшего и среднего звена, бухгалтеры, юристы, кадровики и секретари.

- Начисление зарплаты — задача бухгалтера. При этом используют данные кадровых специалистов.

- АУП обычно устанавливается оплата труда исходя из фактически отработанного времени. А ещё у них есть премии за месяц, квартал или год.

- Чтобы посчитать расходы на оплату труда АУП, к окладам и премиям прибавьте ещё 30% на страховые взносы.

- Зона вашей ответственности — организовать выплату зарплаты 2 раза в месяц.

- Если по договорённости с работником вы оплачиваете НДФЛ за счёт компании, учитывайте, что с 2025 года повысятся ставки НДФЛ.

- Выплата зарплаты — зона повышенных рисков. Здесь нередки споры с трудовой инспекцией или с работниками.

Кто относится к административно-управленческому персоналу

Административно-управленческий персонал — это сотрудники-менеджеры, они управляют и организуют работу в компании. Это генеральный директор и его заместители, руководители отделов, бухгалтеры, юристы, кадровики и другие административные сотрудники.

Подробно об этом рассказали в отдельной статье.

К каким расходам относится зарплата административно-управленческого персонала

Заработная плата АУП — общехозяйственные расходы. К таким расходам относят отчисления взносов за сотрудников, расходы на оборудование, бухгалтерские программы, командировки, повышение квалификации, содержание и ремонт административных зданий, почтовые и канцелярские расходы. Все эти расходы не связаны напрямую с производственным процессом.

Общехозяйственные расходы отражаются на счетах учёта затрат, не связанных с производством товаров. Чаще всего их фиксируют на счёте 26 «Общехозяйственные расходы». А если это торговая компания, то на счёте 44 «Расходы на продажу».

Расходы на управление организацией и приобретение услуг для управления относят к расходам на оплату труда.

Какими бывают виды заработной платы у АУП

Вообще персоналу могут начслять зарплату четырьмя способами:

- по тарифу

- по окладу,

- по сдельным расценкам,

- в виде комиссионных, надбавок, премий и других выплат.

Для административно-управленческого персонала заработная плата рассчитывается по тарифу или окладу.

Для расчёта заработной платы используйте формулу:

З = (ОП / РД) × ОД

Где:

- З — зарплата за расчётный период;

- ОП — должностной оклад сотрудника с премиями;

- РД — количество рабочих дней в месяце;

- ОД — отработанные дни в расчётном периоде.

Например, если оклад сотрудника — 60 000 рублей, в месяце 20 рабочих дней, а сотрудник отработал 15 дней, расчёт будет таким:

ЗАРПЛАТА = (60 000/ 20) × 15 = 45 000 рублей

Выплачивайте зарплату не реже двух раз в месяц — аванс за текущий месяц и расчёт за предыдущий. А начисление отражайте в бухрегистрах последним днём месяца.

Начисление премий и бонусов

Премии и бонусы начисляются на основании внутренних положений компании и трудовых договоров. Вот основные типы поощрительных выплат:

- Годовые премии. Выплачивайте по итогам года за выполнение планов или личные заслуги сотрудника.

- Квартальные и месячные премии. Начисляйте за выполнение задач в течение квартала или месяца.

- Разовые бонусы. Давайте за конкретные достижения или события. Например, заключение крупного контракта.

Премии и бонусы облагают налогом на доходы физических лиц (НДФЛ) и страховыми взносами.

- НДФЛ. Сейчас ставка НДФЛ составляет 13% или 15% для резидентов РФ и 30% для нерезидентов. Пример: если сотруднику начислена премия в размере 100 000 рублей, сумма НДФЛ составит 13 000 рублей. Сотрудник получит на руки 87 000 рублей. С 2025 года вступает в силу новая прогрессивная шкала ставок НДФЛ. Процент налога будет зависеть от облагаемой суммы.

- Страховые взносы. Премии и бонусы включают в базу для расчёта страховых взносов на обязательное пенсионное, социальное и медицинское страхование. Если сотруднику начислена премия 100 000 рублей, то с этой суммы будут начислены страховые взносы по следующим ставкам: 22% на пенсионное страхование, 2,9% на социальное и 5,1% — на медицинское.

- Взносы на травматизм. Ставку по взносам назначает Социальный Фонд России. Платят компании и индивидуальные предприниматели, кроме плательщиков АУСН. Ставка — от 0,2 до 8,5 %.

Пример. Расчёт премии и налогообложения для сотрудника с месячной премией 50 000 рублей:

1. Начисление премии. 50 000 рублей.

2. НДФЛ. 50 000 × 13% = 6 500 рублей.

3. Страховые взносы:

- Пенсионное страхование 50 000 × 22% = 11 000 рублей.

- Социальное страхование 50 000 × 2,9% = 1 450 рублей.

- Медицинское страхование 50 000 × 5,1% = 2 550 рублей.

Итого. Сотрудник получит на руки 43 500 рублей (50 000–6 500), а общая сумма налогов и взносов составит 15 000 рублей (11 000 + 1 450 + 2 550).

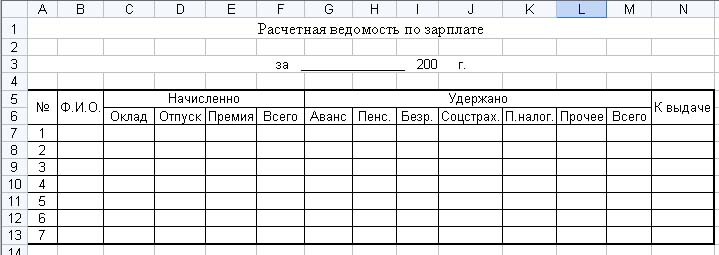

Расчетная ведомость по зарплате

Расчетная ведомость по зарплате

С 2025 года в России появится новая прогрессивная шкала по НДФЛ. Подробно о налоговой реформе читайте в отдельной статье.

Как начислять АУП зарплату за отпуска, больничные и временную нетрудоспособность

Оплата отпускных. Отпускные выплачивайте на основании среднего заработка сотрудника за последние 12 месяцев.

Средний дневной заработок рассчитывается как сумма всех выплат, разделённая на количество отработанных дней за этот период.

Если за последние 12 месяцев сотрудник заработал 600 000 рублей и отработал 250 дней, средний дневной заработок составит 2 400 рублей. Если сотрудник берёт 14 дней отпуска, то сумма отпускных будет 33 600 рублей (2 400 × 14).

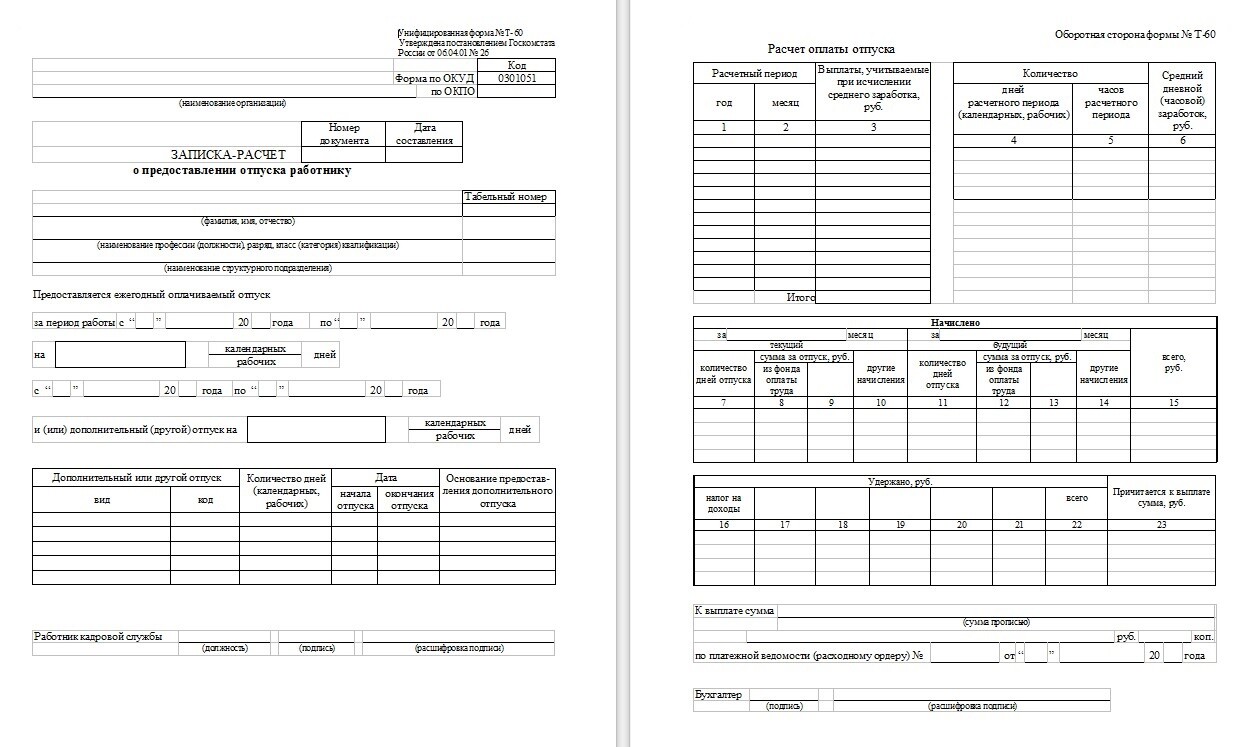

Записка-расчёт о предоставлении отпуска

Записка-расчёт о предоставлении отпуска

Оплата больничных. Больничные оплачивайте по среднему заработку сотрудника за последние 2 года. Размер выплат зависит от стажа: 60% от среднего заработка при стаже до 5 лет, 80% — от 5 до 8 лет, 100% — более 8 лет. Если сотрудник со стажем более 8 лет зарабатывает в среднем 1 000 рублей в день и болеет 10 дней, он получит 10 000 рублей (1000 × 10). Первые три дня болезни оплачивает работодатель, остальные — Социальный фонд России (СФР).

Другие периоды временной нетрудоспособности. Если сотрудник, к примеру, ухаживает за больным ребёнком, это время ему платите тоже на основании среднего заработка за последние 2 года. Если сотрудник со стажем более 8 лет ухаживает за больным ребёнком 7 дней и его средний заработок 800 рублей в день, то он получит 5 600 рублей (800 × 7).

Компенсации АУП за неиспользованные отпуска и порядок их учёта

Если сотрудник увольняется, но не полностью использовал отпуск за отработанное время, ему положена компенсация.

Компенсация при увольнении. При увольнении сотруднику компенсируйте все неиспользованные дни отпуска. Если сотрудник уволится и у него останутся 20 дней отпуска, компенсацию рассчитывайте по среднему дневному заработку. Если в среднем сотрудник получает в день 2 000 рублей, компенсация будет 40 000 рублей (2000 × 20).

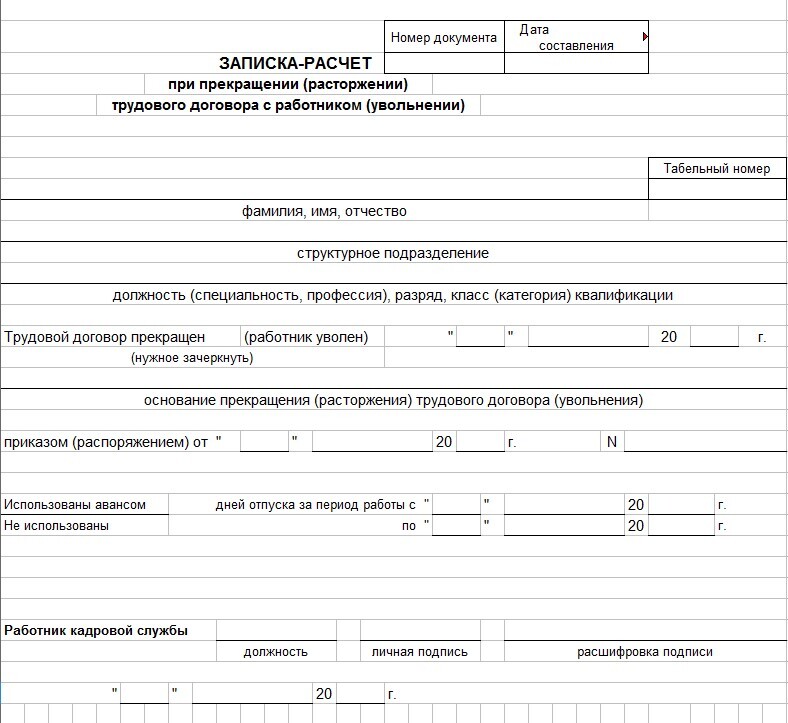

записка-расчёт при увольнении

записка-расчёт при увольнении

Компенсация по желанию сотрудника. Сотрудник может получить компенсацию за часть отпуска свыше 28 календарных дней. Если сотруднику полагается 35 дней отпуска в год, он может использовать 28 дней отпуска и получить компенсацию за оставшиеся 7 дней. Если средний дневной заработок 1 500 рублей, компенсация составит 10 500 рублей (1500 × 7).

Учёт компенсаций. Компенсации за неиспользованные отпуска отражают в бухучёте как расходы на оплату труда. Суммы компенсаций облагают НДФЛ и включают в базу для начисления страховых взносов.

Пример расчёта отпускных и компенсации при увольнении:

Расчёт отпускных. Сотрудник заработал 480 000 рублей за последние 12 месяцев и отработал 240 дней. Его средний дневной заработок: 480 000 / 240 = 2 000 рублей. За 14 дней отпуска сотрудник получит 28 000 рублей (2000 × 14).

Расчёт компенсации при увольнении. Сотрудник увольняется, у него остаётся 15 дней неиспользованного отпуска. Его средний дневной заработок 2 000 рублей. Компенсация составит 30 000 рублей (2 000 × 15).

Какие проводки использовать при отражении зарплаты АУП в бухучёте

Для учёта операций по зарплате используйте счёт 70. Начисление, удержание НДФЛ и выплата зарплаты отражаются следующими проводками:

- Начислена зарплата, отпускные, больничные и компенсации АУП: Дебет 26, 44 Кредит 70.

- Зарплата наличными: Дебет 70 — Кредит 50.

- Зарплата на банковские карты: Дебет 70 — Кредит 51.

- Удержание НДФЛ: Дебет 70 — Кредит 68.01.

- Перечисление НДФЛ в бюджет: Дебет 68 субсчёт «НДФЛ» — Кредит 51.

Как начисляются взносы с зарплаты: проводки

Начисление страховых взносов отражайте по дебету счетов 26, 44 — те же счёта, что и зарплата — и кредиту счёта 69 «Расчёты по социальному страхованию и обеспечению». Перечисление взносов оформляйте проводкой: Дебет 69 — Кредит 51.

Как формируется удержание из заработной платы: проводки

Удержания отражаются по дебету счёта 70:

- НДФЛ: Дебет 70 — Кредит 68.01.

- Исполнительные листы: Дебет 70 — Кредит 76.

- Задолженность по займу: Дебет 70 — Кредит 73.01.

- Возмещение материального ущерба: Дебет 70 — Кредит 73.02.

- Алименты: Дебет 70 — Кредит 76; выплата алиментов: Дебет 76 — Кредит 51 (50).

Таблица с примерами проводок:

| Операция | Дебет | Кредит |

|---|---|---|

| Начисление зарплаты | 26, 44 | 70 |

| Удержание НДФЛ | 70 | 68.01 |

| Перечисление НДФЛ в бюджет | 68.01 | 51 |

| Начисление страховых взносов | 26, 44 | 69 |

| Перечисление взносов в фонды | 69 | 51 |

Для всех удержаний бухгалтеру необходимо основание: исполнительный листок, заявление сотрудника, бухгалтерские расчёты и другие документы.

Главное про начисление заработной платы административно-управленческому персоналу

- Выплачивайте зарплату не реже двух раз в месяц.

- Правильно оформляйте бухгалтерские проводки и отчётность: начисление зарплаты, удержание НДФЛ, перечисление взносов и удержания из заработной платы.

- Все удержания проводите на основании исполнительных листов, заявлений сотрудников, бухгалтерских расчётов.