Все активы организации равны всем её пассивам в денежном выражении. В этом суть бухгалтерского баланса. Любая из двух частей равенства, сумма активов или сумма пассивов, называется валютой баланса. Покажем, как её правильно считать и применять.

Что нужно запомнить

- Бухгалтерский баланс — это основная форма бухгалтерской отчётности, которая показывает стоимость активов, капитала и обязательств организации по состоянию на отчётную дату и две предыдущих.

- Валюта баланса — это совокупная стоимость всего имущества или стоимостная оценка собственного капитала и обязательств организации. По правилам формирования баланса имущество равно капиталу и обязательствам.

- Валюта баланса отражается в отчётной форме по строке «Баланс» в активе или пассиве.

- Валюта баланса участвует в анализе финансового состояния организации и может дать информацию о финансовой независимости организации и финансовой устойчивости. Рассчитываются специальные коэффициенты (автономии,финансовой устойчивости и пр.), сравнивают с нормативами и анализируются в динамике.

- Если валюта баланса превышает 400 млн. руб., организация должна проводить обязательный аудит.

Что такое валюта баланса в бухгалтерском балансе

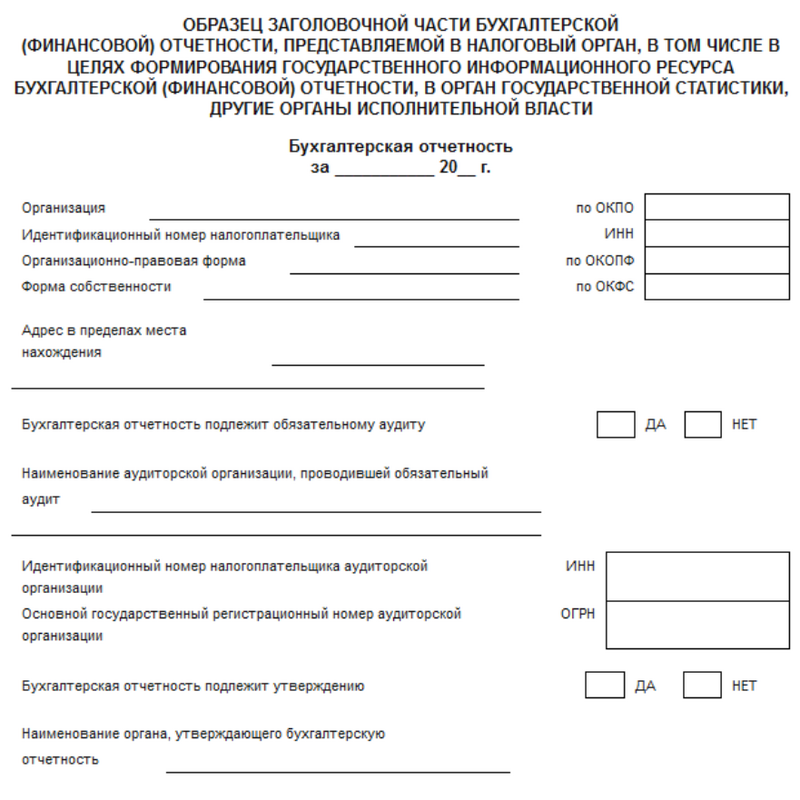

Все организации ежегодно сдают бухгалтерскую отчётность в инспекцию ФНС по состоянию на 31 декабря.

Форма бухгалтерского баланса и порядок раскрытия информации в нём утверждены ФСБУ 4/2023 (начиная с отчетности за 2025 год).

Форма баланса за 2024 год и ранее утверждена Приказом Минфина России №66н.

Есть два варианта бухбаланса — упрощённый (могут применять микро- и малые предприятия, НКО, компании-резиденты «Сколково») и стандартный (применяют все остальные организации). Мы будем рассказывать про стандартную форму.

Бухгалтерский баланс

Бухгалтерский баланс

Бухгалтерский баланс_2

Бухгалтерский баланс_2

Бухгалтерский баланс_3

Бухгалтерский баланс_3

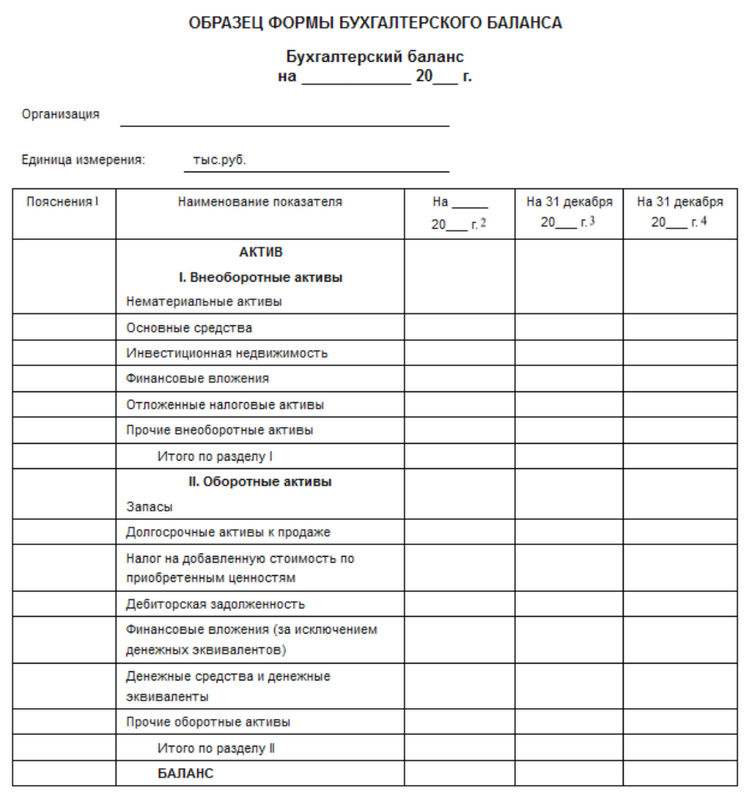

В балансе находим строку «Баланс»

Строка баланс

Строка баланс

- строку 1600 (баланс) — валюта баланса по активам

Бухбаланс. Строка 1600

Бухбаланс. Строка 1600

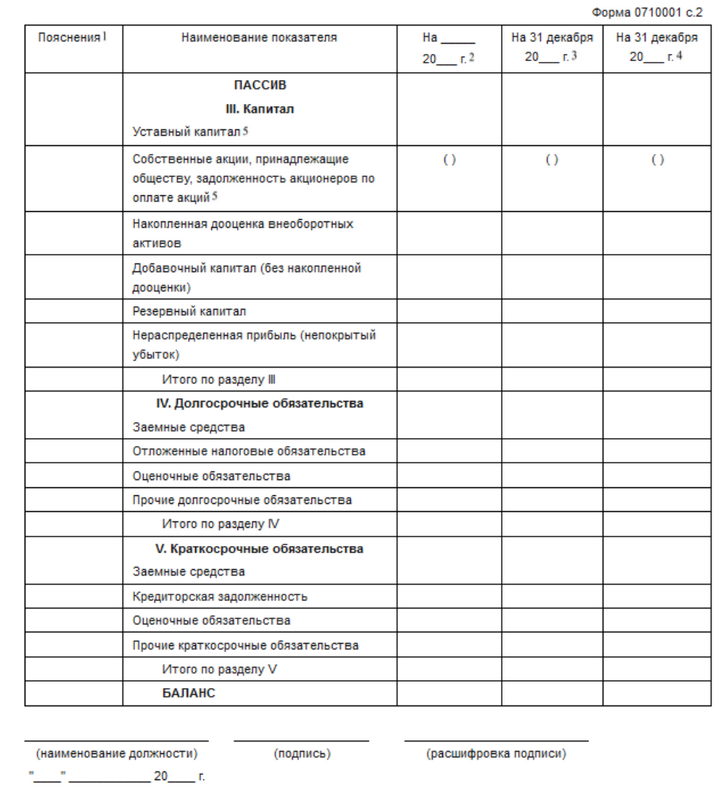

- строку 1700 (баланс) — валюта баланса по пассивам

Строка 1600 равна сумме итогов по разделам «Внеоборотные активы» (строка 1100) и «Оборотные активы» (строка 1200)

Строка 1700 равна сумме итогов по разделам «Капитал и резервы» (строка 1300), «Долгосрочные обязательства» (строка 1400) «Краткосрочные обязательства» (строка 1500).

Состав бухгалтерского баланса

Состав бухгалтерского баланса

Любое движение в активах или в пассивах может сразу отразиться на валюте баланса. Например, поступил аванс от покупателя в сумме 100 тысяч рублей (строка 1250 «Денежные средства») — выросли оборотные активы (строка 1200) — выросла валюта баланса активов (строка 1600). Одновременно, чтобы баланс не нарушался, вырастают и пассивы — на те же 100 тысяч рублей. В нашем случае растут кредиторская задолженность (строка 1520), краткосрочные обязательства (строка 1500) и валюта баланса по пассивам (строка 1700).

Бывают случаи, когда изменения происходят внутри разделов Актива или Пассива и не влияют на сумму валюты баланса. Уменьшается сумма в одной строке и пропорционально увеличивается в другой.

Пример: организация договорилась о реструктуризации задолженности и переоформила кредитный договор с банком на сумму 5 миллионов рублей. Раньше срок действия договора был 11 месяцев, теперь он увеличился до 3 лет.

Произошли изменения в Пассиве — в разделе «Краткосрочные обязательства» (строка 1510 «Краткосрочные заемные средства»: было 5 млн.руб., стало 0; строка 1500 «Краткосрочные обязательства»: было 5 млн.руб., стало 0).

В разделе «Долгосрочные обязательства» (строка 1410 «Долгосрочные заемные средства»: было 0, стало 5 млн.руб. строка 1400 «Долгосрочные обязательства»: было 0, стало 5 млн.руб ). Строка валюты баланса в бухгалтерском балансе (1700) не изменилась.

Анализ изменения валюты баланса в бухгалтерском балансе

Нельзя однозначно сказать, что любое уменьшение валюты баланса — это плохо, а увеличение это хорошо. Нужно грамотно анализировать показатели и учитывать все нюансы деятельности.

Снижение активов — не всегда отрицательный фактор. Допустим, руководство компании решило очистить склад от неликвидных материалов, которые лежали там годами. Нашли покупателей и продали их с рассрочкой платежа. Активы уменьшились, но их качество выросло. К тому же, через некоторое время поступят деньги за неликвиды, и активы восстановятся.

Но в целом уменьшение активов указывает на падение деловой активности — снижение дебиторской задолженности, уменьшение денег на счетах, продажу или списание основных средств.

Снижение пассивов может происходить за счёт погашения кредитов. Чем меньше доля заёмных средств в капитале организации, тем выше её финансовая устойчивость. Плохой вариант снижения пассивов — когда собственники забирают вложенные средства, или организация уменьшает кредиторскую задолженность в связи с переходом на 100% предоплату при покупке сырья и материалов.

Рост активов — хороший показатель, если он происходит за счёт приобретения новых основных средств, увеличения финансовых вложений и денег на счетах. В то же время увеличение запасов и готовой продукции на складах, а также рост дебиторской задолженности — это всё признаки затоваривания, заморозки оборотных активов, возникновения кассовых разрывов.

Рост пассивов за счёт собственного капитала и нераспределённой прибыли — это всегда плюс. Но если они растут из-за привлечения новых кредитов и займов и увеличения кредиторской задолженности, это повод для беспокойства. Организация не может работать за счёт собственных средств, и регулярно занимает деньги.

Типы изменения валюты баланса

Мы уже отметили, что изменения отдельных видов активов или пассивов могут повлиять на валюту баланса, а могут её и не затронуть. Всего есть 4 типа влияния на валюту баланса:

| Тип изменения валюты баланса | Характеристика | Примеры |

|---|---|---|

| +/- Актив | статьи Актива меняются, валюта баланса (ВБ) не меняется |

Дт 51 — Кт 50: на расчётный счёт внесли деньги из кассы. Произошли изменения внутри строки 1250 «Денежные средства» (средства на счёте выросли, в кассе уменьшились), ВБ не изменилась; |

| +/- Пассив | статьи Пассива меняются, ВБ не меняется |

Дт 82 — Кт 84: собственники компании решили покрыть убыток за счёт средств резервного капитала. Сумма в строке 1360 «Резервный капитал» уменьшилась, а в строке 1370 «Нераспределенная прибыль (непокрытый убыток)» увеличилась. ВБ не поменялась; |

| +Актив +Пассив | статьи Актива и Пассива растут, ВБ растёт |

Дт 08 — Кт 60: купили оборудование у поставщика. В Активе выросла сумма строки 1150 «Основные средства», в Пассиве — сумма в строке 1520 «Краткосрочная кредиторская задолженность». Соответственно, выросли показатели ВБ и в Активе (строка 1600) и в Пассиве (строка 1700); |

| -Актив -Пассив | статьи Актива и Пассива снижаются, ВБ снижается |

Дт 68 — Кт 51: перечислен налог на прибыль. В Активе уменьшилась сумма строки 1250 «Денежные средства»в Пассиве снизился показатель строки 1520 «Краткосрочная кредиторская задолженность». ВБ уменьшилась в строках 1600 и 1700. |

Показатель валюты баланса в финансовом анализе

Валюта баланса в бухгалтерском учёте — это в первую очередь, показатель правильности составления данного отчёта. Суммы ВБ по активам и пассивам совпадают, значит всё сформировано верно.

Активно используют его при анализе финансово-хозяйственной деятельности — в формулах расчёта ВБ выступает одним из составных показателей.

В вертикальном анализе бухгалтерского баланса, все показатели (в том числе и ВБ) рассчитываются по структуре, а в горизонтальном — по динамике (сравнение по годам).

Часто применяют специальные коэффициенты, показывающие финансовую стабильность и независимость организации от заимствований:

Коэффициент автономии (Ка) = СК / ВБ, где

- СК — величина собственного капитала (итог раздела III «Капитал и резервы» (строка 1300));

- ВБ — сумма валюты баланса (строки 1600 или 1700).

Коэффициент автономии показывает, насколько организация зависима от заёмных средств. Если Ка > 0,5 (оптимально 0,6-0,7), считается что компания имеет достаточный уровень финансовой независимости.

Коэффициент финансовой устойчивости (Кфу) = (СК+ДФО) / ВБ, где

- ДФО — долгосрочные финансовые вложения (строка 1400).

Коэффициент финансовой устойчивости показывает платёжеспособность организации и её возможности бесперебойного обеспечения деятельности. Если Кфу:

- меньше 0,75 — возникает риск неплатёжеспособности;

- от 0,75 до 0,8 — есть зависимость от кредитов и займов;

- от 0,8 до 0,9 — положение организации устойчиво;

- от 0,9 до 0,95 — организация устойчива в долгосрочной перспективе;

- больше 0,95 — организация неэффективно использует финансовые средства.

Пример расчёта коэффициентов:

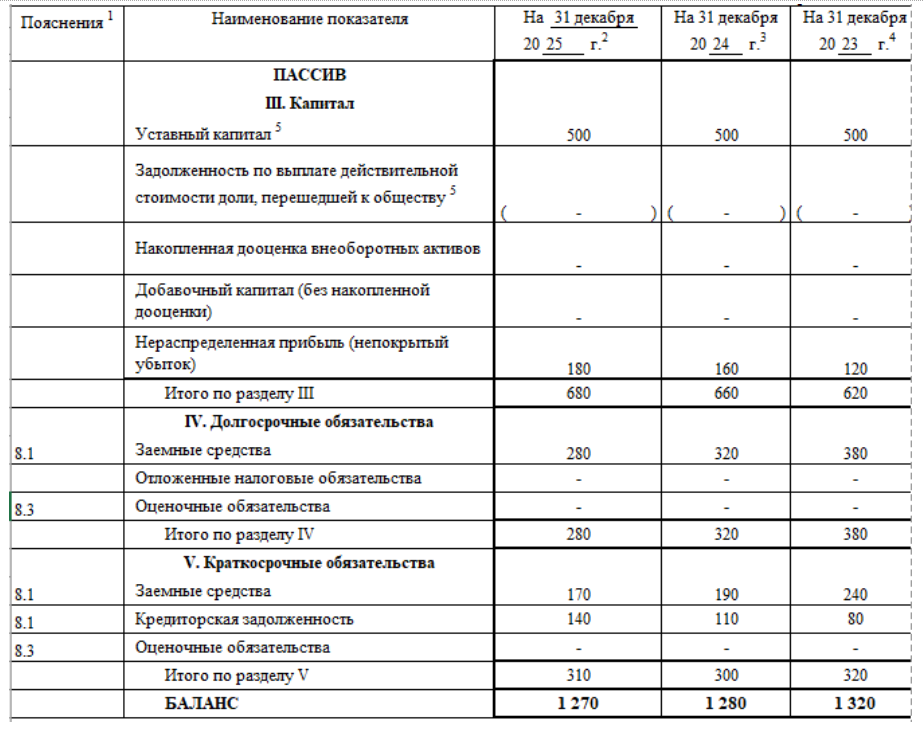

Показатели Пассива баланса ООО «Вектор» на 31.12.2025

Показатели пассива баланса

Показатели пассива баланса

Считаем коэффициент автономии на 31 декабря 2025:

Ка = строка 1300 / строка 1700 = 680 / 1270 = 0,53

Считаем коэффициент финансовой устойчивости на 31 декабря 2025:

Кфу = (строка 1300 + строка 1400) / строка 1700 = (680 + 280) / 1270 = 0,76

Также показатели анализируются в динамике, чтобы понимать, улучшается или ухудшается финансовое состояние организации со временем

| Показатель | 31.12.2025 | 31.12.2024 | 31.12.2023 | Динамика 2025 к 2023 |

| Коэффициент автономии | 0,53 | 0,52 | 0,47 | +12,77% |

| Коэффициент финансовой устойчивости | 0,76 | 0,77 | 0,76 | — |

Выводы:

- коэффициент автономии ООО «Вектор» в допустимых пределах, но значение находится у нижней границы, близкое к 50%. Обратить внимание на необходимость наращивания собственного капитала;

- коэффициент финансовой устойчивости низкий — большая зависимость от кредитов и займов, возможна неплатёжеспособность организации в будущем.

- коэффициент автономии имеет положительную динамику, из 0,47 в 2023 году вырос до 0,53 в 2025 году, это оценивается как положительный фактор;

- коэффициент финансовой устойчивости неизменно на одном уровне 0,76-0,77.

Валюта баланса как индикатор обязательного аудита бухгалтерской отчётности

Налоговая инспекция требует проведения обязательного аудита финансовой отчётности организации, если она соответствует хотя бы одному из обязательных критериев, указанных в статье 5 Федерального закона от 30.12.2008 №307-ФЗ. Условия для проведения аудита дополнительно прописаны в целом ряде законов (например, в Федеральных законах «Об акционерных обществах», «О негосударственных пенсионных фондах», и т.д.)

Пунктом 4б статьи 5 Закона 307-ФЗ установлены два условия, при достижении которых проведение аудита обязательно:

- доход от предпринимательской деятельности по итогам предыдущего года — больше 800 миллионов рублей;

- сумма активов бухгалтерского баланса (или валюта баланса по строке 1600) превышает 400 миллионов рублей на конец предыдущего года.

Эти показатели действуют с 1 января 2021 года. До этого максимальная выручка для организаций, сдающих отчётность без проведения аудита, была 400 миллионов рублей, а предельная сумма валюты баланса — 60 миллионов рублей.

Таким образом, государство с 2021 года освободило от обязательного аудита бухгалтерской отчётности все микро— и малые предприятия, ведущие свою деятельность в форме ООО.

Часто задаваемые вопросы

В этом варианте бухгалтерского баланса нет разделов, поэтому строка 1600 считается как сумма всех строк Актива (их всего 5), а строка 1700 — как сумма всех строк Пассива (их всего 6).

Вариантов много. Например, можно:

- провести переоценку основных средств;

- нарастить уставный капитал;

- оформить кредит в банке;

- договориться с покупателями и поставщиками о продлении срока расчётов;

- увеличить объёмы производства или продаж в компании.