С 1 квартала 2024 года сдавать декларацию 6-НДФЛ нужно по новой форме. Поговорим о том, как правильно заполнить 2 Раздел и избежать проблем с налоговой.

Порядок заполнения раздела 2 в 6-НДФЛ

Требования к заполнению документа подробно отражены Приказе ФНС от 19.09.2023 г. № ЕД-7-11/649@ (в редакции Приказа ФНС от 09.01.2024 г. № ЕД-7-11/1@). 2 раздел содержит в себе непосредственно расчёт налогов, которые исчислили, удержали и перевели в ФНС с выплат сотрудникам. Его нужно заполнять нарастающим итогом с начала года.

В разделе содержится поле «Код бюджетной классификации». В нём необходимо указать, по какой ставке рассчитываются налоги.

Согласно правилам, введённым Федеральным Законом №372-ФЗ, с 2022 года необходимо исчислять НДФЛ согласно прогрессивной шкале налогообложения. Требования закона следующие:

- Если доходы организации или предпринимателя не превышают лимит в 5 миллионов рублей включительно, то рассчитывать налог нужно по ставке в 13%.

- Если доходы больше пяти миллионов, то применяется ставка в 15%.

Более того, во втором случае нужно заполнить два экземпляра раздела и рассчитать НДФЛ отдельно на сумму в рамках лимита и на часть дохода сверх него.

Кроме того, нужно учесть, что с 2023 года по НДФЛ с дивидендов применяются отдельные КБК.

Далее подробно обсудим правила заполнения строк 2 раздела 6-НДФЛ.

- Строка 100. В этом поле необходимо указать ставку, по которой облагается доход.

- Строка 105. Здесь нужно указать код бюджетной классификации. Если НДФЛ исчисляется по ставке в 13%, код — 182 1 01 02010 01 1000 110. Если 15% — 182 1 01 02080 01 1000 110. По дивидендам КБК такие — 182 1 01 02130 01 1000 110 (13%) и 182 1 01 02140 01 1000 110 (15%).

- Строка 110. Строка отражает общее количество людей, которые получили доход в отчётном периоде.

- Строка 111. В т.ч. из строки 110 количество высококвалифицированных специалистов, которые получили доход.

- Строка 120. Здесь отражается полная сумма выплаченного дохода на всех сотрудников.

- Строка 121. В т.ч. из строки 120 сумма доходов, полученная высококвалифицированными специалистами.

- Строка 130. Сумма всех налоговых вычетов и расходов, на который был уменьшен доход, подлежащий НДФЛ.

- Строка 131. Налоговая база

- Строка 140. Общая сумма налога, исчислённого с общего размера доходов.

- Строка 141. Сумма налога, которую исчислили конкретно с доходов высококвалифицированных специалистов.

- Строка 150. Сумма всех фиксированных авансовых платежей с начала года, которые принимались в уменьшение НДФЛ.

- Строка 155. Сумма налога на прибыль, которая подлежит зачёту.

- Строка 156. Сумма налога, исчисленная и уплаченная в иностранном государстве.

- Строка 160. Общий размер налога на доходы физических лиц, удержанный с доходов.

- Строки 161-166. В т.ч. сумма удержанного налога по шести срока перечисления.

- Строка 170. Размер НДФЛ, который не удалось удержать.

- Строка 180. Сумма излишне удержанного налоговым агентом НДФЛ.

- Строка 190. Общий размер НДФЛ, который налоговый агент вернул плательщикам в соответствии с условиями статьи 231 Налогового кодекса.

- Строки 191-196. В т.ч. сумма возвращённого налога по шести срока перечисления.

Отрицательных значений в полях быть не должно. Там, где подразумевается указание суммы, но по факту выплат или налога не было, нужно поставить ноль. В свободных ячейках необходимо ставить прочерки.

Пример заполнения 2 раздела

Теперь разберём наглядный пример заполнения 2 раздела отчёта 6-НДФЛ.

Допустим, в ООО «Наш лес» трудятся два соучредителя и два наёмных работника по трудовым договорам. Сотрудники получают зарплату в размере 30 000 рублей в таком порядке: аванс в размере 10 000 — 25 числа текущего месяца, а остальную часть — 10 числа следующего. Зарплату за декабрь выплатили в декабре, и налог с нее был указан в 6-НДФЛ за 2023 год.

Участники получили дивиденды в размере 70 000 рублей 16 февраля 2024 года.

Как нужно будет заполнить 2 раздел декларации за 1 квартал:

Сначала рассчитаем общий доход за январь, февраль и март.

Январь:

10 000 х 2 = 20 000 рублей (аванс за январь) — выплачен 25 января (входит во второй срок перечисления)

Всего: 20 000 рублей

Февраль:

20 000 х 2 = 40 000 рублей (зарплата за январь) — выплачена 10 февраля (входит в третий срок перечисления)

10 000 х 2 = 20 000 рублей (аванс за февраль) — выплачен 24 февраля (входит в четвертый срок перечисления)

Всего: 60 000 рублей

Март:

20 000 х 2 = 40 000 рублей (зарплата за февраль) — выплачена 10 марта (входит в пятый срок перечисления)

10 000 х 2 = 20 000 рублей (аванс за март) — выплачен 24 марта (входит в шестой срок перечисления)

Всего: 60 000 рублей

Зарплата за март будет выплачена 10 апреля, поэтому эта сумма в 6-НДФЛ за 1 квартал 2024 года не будет включена.

70 000 х 2 = 140 000 рублей — дивиденды участников — выплачены 16 февраля (входят в третий срок перечисления)

20 000 + 60 000 х 2 + 140 000 = 140 000 + 140 000 = 280 000 — общий выплаченный доход.

Доход каждого сотрудника не превышает лимит в пять миллионов, значит, заполнять документ будем по ставке в 13%.

НДФЛ составит:

по первому сроку перечисления: 0

по второму сроку перечисления : 20 000 х 13% = 2 600

по третьему сроку перечисления: (40 000 + 140 000) х 13% = 23 400

по четвёртому сроку перечисления: 20 000 х 13% = 2 600

по пятому сроку перечисления: 40 000 х 13% = 5 200

по шестому сроку перечисления: 20 000 х 13% = 2 600

ИТОГО НДФЛ в разделе 1 и 2: 2 600 + 23 400 + 2 600 + 5 200 + 2 600 = 36 400 (или 280 000 х 13%)

Заполнить второй раздел нужно так:

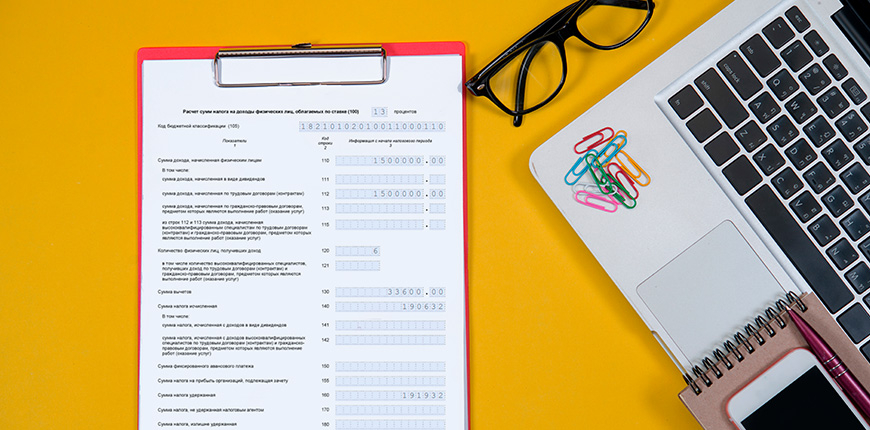

Образец заполнения 2 раздела

Образец заполнения 2 раздела

Как проверить правильность 2 раздела в 6-НДФЛ

За ошибки в отчётности предусмотрены санкции — штраф в размере 500 рублей согласно статье 126.1 Налогового кодекса. Кроме того, могут отдельно наказать должностных лиц — предупреждением или штрафом 300-500 рублей по статье 15.6 Административного кодекса.

Однако санкций можно избежать, если действовать оперативно. Так, если вы обнаружили ошибки самостоятельно, необходимо в ближайший срок подать корректирующую форму. Порядок её заполнения зависит от типа ошибок:

- Если вы некорректно отразили показатели в полях, название организации, перепутали даты и т.п. — заполните правильный отчёт с указанием кода корректировки «001» на титульном листе и подайте в ИФНС.

- Если вы ошиблись в реквизитах — КПП или ОКТМО — действовать нужно немного по-другому. Сначала заполните форму теми же некорректными реквизитами, а в полях со значениями проставьте нули. Так вы аннулируете ранее поданные показатели. После подайте правильно заполненную нулевую форму.

Если вы не заметили ошибок сами, налоговая отправит вам уведомление, и на исправление ошибок у вас будет пять рабочих дней. В некоторых случаях ФНС может потребовать пояснительное письмо, простыми словами, объяснительную, в которой нужно подробнее раскрыть причину каких-либо расхождений в показателях.

Для проверки отчёта можно сравнить контрольные соотношения. Они указаны в Письме ФНС РФ от 20.12.2023 № БС-4-11/15922@. Вполне возможно, что далее в него также будут вноситься корректировки. Также налоговая разработала специальный тестер для проверки отчётности. Его можно найти на сайте ФНС, скачать на компьютер и загрузить туда электронный экземпляр декларации.

А чтобы избежать ошибок и готовить корректную отчётность с первого раза, обратитесь к сервису «Моё дело». Он содержит все актуальные отчётные формы и заполняет их автоматически правильно. Кроме того, налоговый календарь сервиса заранее предупредит о сроках подачи отчётности, что избавит от лишнего налогового стресса и санкций.