На упрощёнке налог можно платить либо с доходов, либо с разницы между доходами и расходами — выбор за вами. Сменить объект можно, но только раз в год. Поэтому важно сразу все просчитать и выбрать наиболее выгодный вариант, чтобы до конца года не переплачивать. В статье рассказываем, как это сделать.

Как считают налог на УСН

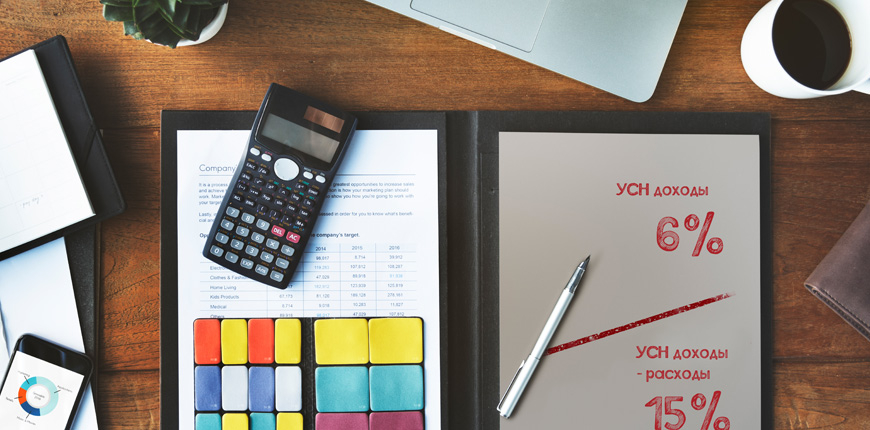

На УСН есть два объекта налогообложения:

«Доходы». Налог считают со всей выручки, и расходы не имеют значения. Например, при доходе в 1 млн руб. и стандартной ставке налога 6% предприниматель заплатит 60 000 руб. налога.

«Доходы минус расходы». Из доходов вычитают расходы, а налог считают с разницы. Но стандартная ставка налога уже выше — 15%. Например, если при доходе в 1 млн руб. будет 700 000 расходов, налог составит: (1 000 000 руб. - 700 000 руб.) х 15% = 45 000 руб.

В примерах — стандартные ставки, но бывают повышенные, это тоже нужно учитывать при расчётах:

| Ставка | Объект: | Применяется, если: | ||

|---|---|---|---|---|

| доходы | доходы минус расходы | работников | доходов | |

| Обычная | 6% | 15% | ≤ 100 чел. | ≤ 188,55 млн руб. |

| Повышенная | 8% | 20% | 101–130 чел. | 188,5–251,4 млн руб. |

Кроме доходов, расходов и ставок, есть другие факторы, которые влияют на сумму налога и выбор объекта налогообложения.

Что учесть при выборе объекта налогообложения

Какие расходы у вас будут. На УСН можно вычитать не все расходы, а только те, что перечислены в п. 1 ст. 346.16 НК РФ. Например, нельзя будет учесть представительские расходы, списанную безнадёжную дебиторку, договорные штрафы, расходов на спецоценку условий труда. Подробный список — в статье «Какие расходы нельзя учитывать на УСН».

Сможете ли подтвердить расходы документами. Чтобы вычесть расходы, их нужно подтверждать чеками, актами, накладными, бланками строгой отчетности от поставщиков и подрядчиков. Расходы, на которые документов нет, учитывать при налогообложении нельзя. А если воспользуетесь липовой первичкой, то за это накажут. Подробнее об этом — в статье «Чем опасна покупка первички с рук».

На объекте «доходы» документы на расходы не нужны.

Сколько страховых взносов платите и есть ли сотрудники. При объекте «Доходы» вы сможете вычесть взносы за себя и сотрудников из рассчитанного налога. ИП без сотрудников так могут уменьшить налог вплоть до нуля, а ИП с сотрудниками и ООО — в пределах 50%.

Пример расчёта для ИП, который работает один:

- доходы — 2 млн руб.;

- расходы без страховых взносов — 1,3 млн руб.;

- страховые взносы за себя, фиксированные + 1% с доходов свыше 300 тыс. руб. — 62 842 руб.

Налог для объекта «Доходы»: 2 000 000 × 6% - 62 842 = 57 158 руб.; Налог для объекта «Доходы минус расходы»: (2 000 000 - 1 300 000 - 62 842) × 15% = 95 573,7 руб.

Но картина изменится, если у ИП появится сотрудник, ведь тогда ИП сможет уменьшать налог только до 50%, а половину платить придется в любом случае.

Платите ли торговый сбор. Как и страховые взносы, он «сидит» в расходах для объекта «Доходы минус расходы» и уменьшает налог для объекта «Доходы». Но торговый сбор можно вычитать без ограничений даже если есть сотрудники.

Есть ли пониженные региональные ставки. Власти субъектов РФ могут снизить ставки налога на УСН до 1% для объекта «Доходы» и до 5% для объекта «Доходы минус расходы». Если есть льготные ставки, нужно при расчёте учитывать их.

Будут ли убытки. На объекте «Доходы минус расходы» убыток можно учесть в расходах в следующем году или в течение 10 лет.

Минимальный налог. Если расходы почти равны или больше доходов, на УСН «Доходы минус расходы» налог в любом случае нулевым. Есть минимальный налог в 1% от доходов. Его платят, если обычный налог окажется меньше минимального. То есть платить придётся даже убыточному бизнесу.

На объекте «Доходы» минимального налога нет. Если бизнес не получит доход, налог будет равен нулю.

Как определиться с выбором

Проанализируйте будущий бизнес на предмет будущих доходов и расходов. Если разрешённые и подтверждённые расходы составляют 60% и больше, выбирайте объект «Доходы минус расходы».

Если в рубле выручки «сидит» менее 60 копеек трат, выгоднее платить налог с доходов.

По этому критерию объект «Доходы минус расходы» обычно выбирают в производстве и торговле, а «Доходы» – в консалтинге, сдаче имущества в аренду, посреднических услугах, где расходов мало.

Оцените первоначальные траты на старт бизнеса. Бывает, что в целом бизнесу больше подходит УСН «Доходы», потому что расходов не так много. Но на старте или в процессе деятельности есть большие расходы на закупку оборудования, инструментов, транспорта, недвижимости. Тогда имеет смысл сначала выбрать УСН «Доходы минус расходы», а потом перейти на «Доходы».

Посчитайте примерную сумму налога с учётом вышеописанных факторов. Не забывайте при этом про разрешённый список расходов, вычет страховых взносов и ограничение для работодателей.

Можно ли сменить объект налогообложения

Объект налогообложения можно менять один раз в год раз в год. Это стоит сделать, если вы:

- поняли, что применяете невыгодный объект и из-за этого переплачиваете налог;

- собираетесь что-то менять в бизнесе и это скажется на налоговой базе. Например, планируете купить основные средства, нанять сотрудников или закрыть производство, а цеха и склады сдавать в аренду.

Чтобы сменить объект налогообложения, до 31 декабря года, предшествующего переходу, отправьте в налоговую заявление по форме 26.2-6. Имейте в виду, что при этом будут особенности переходного учёта, подробнее об этом читайте в статье «УСН «Доходы минус расходы». Изменение объекта налогообложения».