С отчетности за 2021 год и далее предприниматели и компании заполняют 6-НДФЛ по новой форме, утверждённой приказом Федеральной налоговой службы от 15 октября 2020 года № ЕД-7-11/753@. В неё внесли корректировки на основании Приказа ФНС от 28.09.2021 г. № ЕД-7-11/845@.

В этой статье вы узнаете, когда, как и куда сдавать отчётность, какая ответственность предусмотрена за непредставление или несвоевременную сдачу документа и кому нужно отправлять нулевую декларацию.

Когда сдавать декларацию 6-НДФЛ за 1 квартал 2022 года

Декларацию 6-НДФЛ сдают предприниматели и организации, у которых официально трудоустроены работники или в течение квартала производились выплаты доходов физическим лицам в рамках гражданско-правовых договоров (пункт 2 статьи 230 НК РФ).

Срок сдачи формы 6-НДФЛ за 1 квартал 2022 года — 4 мая 2022 года.

Документ сдают в ИФНС по месту регистрации. Если у юридического лица есть обособленные подразделения, по каждому заполняется отдельный отчёт и отправляется в налоговую инспекцию по месту регистрации филиала (письмо Федеральной налоговой службы № БС-4-11/23129@ от 28 декабря 2015 года).

Если у предпринимателя или организации трудоустроено более 10 человек, отчётность сдают в электронном формате. В остальных случаях ИП и ООО выбирают предпочтительный вариант: в цифровом или бумажном виде (Федеральный закон от 29 сентября 2019 года № 325-ФЗ).

Образец заполнения

Важно! С 2022 года 6-НДФЛ сдают по новой форме, утверждённой приказом Федеральной налоговой службы от 15 октября 2020 года № ЕД-7-11/753@ в редакции Приказа ФНС от 28.09.2021 г. № ЕД-7-11/845@. Ниже мы подготовили инструкцию и образцы заполнения по актуальному бланку.

Ранее в 2021 году форму объединили с 2-НДФЛ, теперь это «приложение №1». Его заполняют по итогам года и сдают до 1 марта года, следующего за отчётным. Следовательно, в первом квартале заполняют только разделы 1 и 2, а приложение оставляют пустым.

Рассмотрим заполнение отчётности на примере:

В ООО «Одуванчик» работает 4 человека (зарплата каждого — 40 000 рублей в месяц). Зарплату ежемесячно перечисляют 11 числа. Других выплат и возвратов в первом квартале не было.

Титульный лист

В титульном листе ИНН и КПП заполняют в соответствии с документом о постановке ИП (у предпринимателей КПП нет) или ООО на учёт в налоговом органе. Если у организации есть подразделения, по каждому заполняют отдельную форму с индивидуальным КПП.

В поле «Отчётный период (код)» в первом квартале указывают «21». Коды по месту учреждения зависят от места нахождения, полный перечень представлен в приказе Федеральной налоговой службы № ЕД-7-11/753@ от 15 октября 2020 года.

Образец заполнения титульного листа 6-НДФЛ:

Образец заполнения титульного листа 6-НДФЛ

Образец заполнения титульного листа 6-НДФЛ

Раздел 1

В первом разделе указывают суммы удержанного налога и сроки перечисления за январь, февраль и март (1 квартал):

- 010 — для ставки 13% — 182 1 01 02010 01 1000 110, для 15% — 18210102080011000110;

- 020 — общая сумма подоходного налога, удержанного в первом квартале;

- 021 — срок перечисления удержанного налога;

- 022 — сумма, которую нужно перечислить в бюджет в срок, указанный в строке 021.

Внимание! Сумма строк 022 должна быть равна значению 020. Если равенство нарушено, в расчётах допущена ошибка. Найдите её и внесите исправления, иначе ФНС выпишет штраф.

В первый раздел добавили строку 030 для отражения суммы налога, которую вернули работникам. Строки 031 и 032 заполняют аналогично 021 и 022.

Образец заполнения первого раздела 6-НДФЛ на примере ООО «Одуванчик»:

Образец заполнения первого раздела 6-НДФЛ

Образец заполнения первого раздела 6-НДФЛ

Раздел 2

Если предприниматель или организация платит подоходный налог по ставкам 13% и 15% (строка 100), второй раздел, как и первый, заполняют два раза с разными КБК (строка 105). Актуальные коды бюджетной классификации указаны выше (инструкция по заполнению «Раздела 1»).

Инструкция по заполнению остальных строк:

- 110 — сумма заработной платы, больничных, отпускных и других доходов, выплаченных в первом квартале.

- 111–115 — расшифровка выплаченных доходов: дивиденды, по трудовым договорам, по гражданско-правовым контрактам. Сумма строк 111–113 должна быть равна значению строки 110. Если равенство нарушено, найдите и исправьте ошибку, чтобы избежать штрафа за представление недостоверных сведений. В строке 115 указываются суммы доходов, выплаченных высококвалифицированным специалистам по трудовым и ГПХ договорам.

- 120 — количество физических лиц, которым в первом квартале выплатили доход. Если человек несколько раз оказывал услуги по разным ГПД, для отчета его считают один раз. Строка 121 — в том числе количество высококвалифицированных специалистов.

- 130 — сумма стандартных, имущественных, социальных, профессиональных и инвестиционных налоговых вычетов. Если их величина превышает размер выплаченных доходов, в строке 130 указывают значение, равное строке 110.

- 140 — сумма налога, рассчитанная по указанной в строке 100 ставке. В 141 показывают размер подоходного налога, исчисленного с дивидендов, в 142 — размер налога с доходов высококвалифицированных специалистов.

- 150 — сумма фиксированного авансового платежа (по иностранцам на патенте).

- 155 — сумма налога на прибыль компании, подлежащая зачёту.

- 160 — сумма подоходного налога, удержанная с начала отчётного периода (за январь, февраль и март).

- 170 — сумма подоходного налога, не удержанная налоговым агентом.

- 180 — излишне удержанная сумма НДФЛ.

- 190 — сумма налога, которую вернули работникам в первом квартале.

Образец заполнения второго раздела 6-НДФЛ на примере ООО «Одуванчик»:

Образец заполнения второго раздела 6-НДФЛ

Образец заполнения второго раздела 6-НДФЛ

Нужно ли подавать нулевой 6-НДФЛ за 1 квартал 2022

Предприниматели и организации, не выплачивающие доходы физическим лицам по трудовым договорам и гражданско-правовым контрактам, не являются налоговыми агентами по подоходному налогу. Они не обязаны сдавать нулевую отчётность 6-НДФЛ.

Если вы ранее отправляли декларацию, но в первом квартале 2022 года не выплачивали доходы физлицам, рекомендуем сдать нулевую отчётность. Налоговая служба будет ждать документ, а не получив его, расценит это как невыполнение обязательств, потребует пояснений и может заблокировать операции по расчётным счетам (пункт 3.2 статьи 76 НК РФ). Нулевой 6-НДФЛ за 1 квартал 2022 года сдают до 30 апреля.

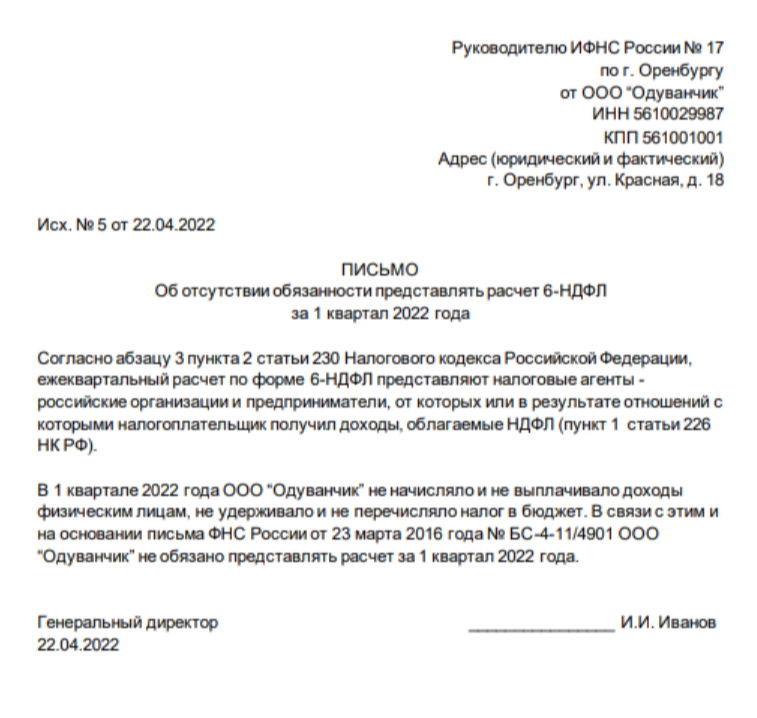

Если планируете длительный период (например, 1 год) не выплачивать доходы физическим лицам, направьте в налоговую службу пояснение, чтобы каждый квартал не сдавать нулевые декларации. Напишите, почему и в течение какого периода у вас не будет налоговых обязательств по 6-НДФЛ, ссылайтесь на статью 226 НК РФ (декларацию заполняют и сдают только налоговые агенты).

Письмо отправляйте в ИФНС по месту регистрации не позже срока сдачи декларации 6-НДФЛ. Строгой формы нет, воспользуйтесь образцом:

Образец пояснения

Образец пояснения

Ответственность и штрафы

За недостоверные сведения (ошибки) и неподачу (несвоевременное представление) налоговая замораживает операции по расчётным счетам предпринимателей и организаций или выписывает штрафы.

За ошибки в 6-НДФЛ

За неточности в величине налога, вычетах и других значениях декларации налоговая служба штрафует на 500 рублей за каждый документ (пункт 1 статьи 126.1 НК РФ).

ИП и ООО разрешено подавать корректирующие отчёты. Если должностное лицо самостоятельно обнаружит ошибки и исправит их до получения уведомления из ИФНС с требованием разъяснить недостоверные сведения, ФНС не будет назначать штрафных санкций (пункт 2 статьи 126.1 НК РФ).

За несдачу 6-НДФЛ за 1 квартал

Несдача — нарушение сроков отправки декларации 6-НДФЛ. За это налоговая служба штрафует на 1 000 рублей за каждый полный и неполный месяц просрочки (Текст ссылкипункт 1.2 статьи 126 НК РФ). Даже если опоздать со сдачей на несколько дней (неполный месяц), придётся заплатить штраф в полном размере.

За нарушение сроков на 300-500 рублей штрафуют и должностных лиц, которые заполняют и отправляют отчётность по форме 6-НДФЛ (Текст ссылкичасть 1 статьи 15.6 КоАП РФ).

В течение 20 дней после истечения срока сдачи документа налоговики могут заблокировать операции по расчётному счёту. Ограничения будут действовать до сдачи декларации, уплаты налога, штрафа и пеней за просрочку (пункт 3.2 статьи 76 НК РФ). Блокировку снимают в течение 1 рабочего дня после исполнения обязательств.

Чтобы избежать штрафных санкций за ошибки или нарушение сроков, готовьте 6-НДФЛ в сервисе «Моё Дело». Он автоматизирует подготовку отчётности, проверяет все показатели и напоминает о крайнем дне представления формы.