Зарплата и иные перечисления в пользу штатных работников и исполнителей без найма облагаются подоходным налогом. Его нужно удержать и перечислить в бюджет. Это зона ответственности работодателя, который в этом случае выступает как налоговый агент. Он отчитывается в ИФНС при помощи декларации 6-НДФЛ.

Сроки сдачи

Периодичность подачи отчёта установлена ежеквартально — с 2024 года ввели новые правила заполнения расчёта. Теперь раздел 1, как и раздел 2, нужно сдавать накопительно за весь период с 1 января и в том числе по результатам трёх последний месяцев.

Срок представления декларации — не позднее 25 числа месяца, который следует за отчётным кварталом:

- за 1 квартал — 25 апреля;

- за полугодие — 25 июля;

- за 9 месяцев — 25 октября.

Годовая отчётность сдаётся до 25 января следующего года. При совпадении крайней даты с днём отдыха, срок сдачи переносится на следующий за ним рабочий день.

Декларацию принимает инспекция ФНС, в которой зарегистрировано юрлицо или ИП. При наличии у предприятия филиалов и обособленных подразделений, они отправляют отчёт отдельно от головной организации.

Как правильно заполнить 6-НДФЛ: пошаговая инструкция

Правила и порядок заполнения 6-НДФЛ содержатся в приказе ФНС России № ЕД-7-11/649@ от 19.09.2023. Разрешено подавать декларацию:

- как письменно, так и электронно, когда число лиц с доходом не превышает десяти;

- при 11 и более человек, документ принимается строго через интернет.

При подаче на бумаге допускается заполнение формы чёрной, синей или фиолетовой пастой. Листы заполняются только с одной стороны (запрещена распечатка бланка на двух сторонах одного листа). Не допускается скрепление листов способами, приводящими к их повреждению. Бланк в электронном виде оформляется шрифтом Courier New размером 16 или 18.

Форма отчёта состоит из:

- титульного листа;

- раздела 1;

- раздела 2;

- приложения.

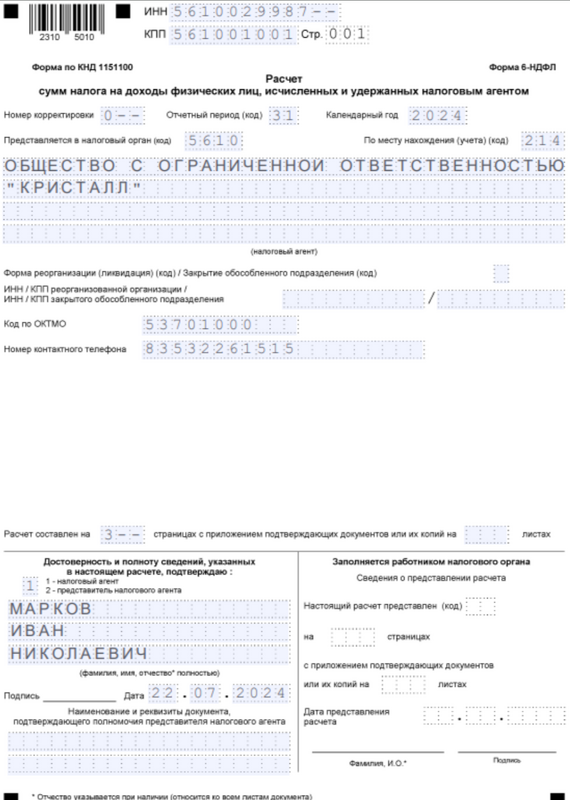

Заполнение 6-НДФЛ начинается с титульника. Он содержит данные о налоговом агенте — юрлице или ИП-работодателе. Нужно написать его полное наименование, ИНН, КПП, код учёта по месту нахождения, ОКТМО, контактный телефон. Также указывается двузначный код периода сдачи:

- 21 – первый квартал;

- 31 – полугодие;

- 33 – 9 месяцев;

- 34 – год.

Когда сдают уточняющие или исправляющие данные, ставят номер корректировки (1, 2 или 3). Ноль ставится при первой отправке декларации. Число страниц отчёта указывают после полного формирования документа.

Все цифровые поля в бланке начинают заполнять с левой стороны. В неиспользуемых ячейках ставятся прочерки, оставлять их пустыми нельзя. Если расчёт заполняется с помощью программного обеспечения, значения числовых показателей выравниваются с правой стороны. Образец заполнения 6-НДФЛ, который представлен ниже, оформлен согласно всем требованиям закона. Рассмотрим подробнее порядок оформления разделов отчёта.

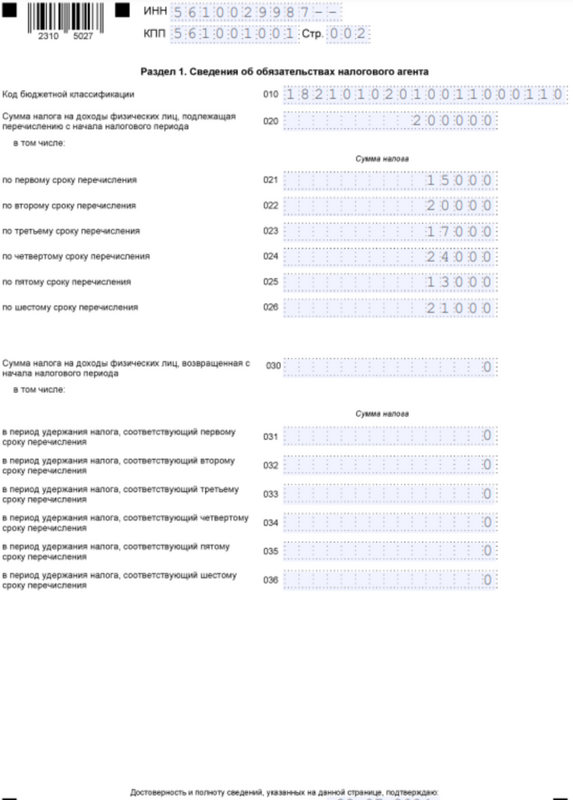

Раздел 1 (Сведения об обязательствах налогового агента) включает информацию об оплате и возврате НДФЛ. В нём нужно указывать суммы НДФЛ в общем за период и по срокам перечисления по закону (ячейки 020-026), сумму возвращённого НДФЛ в общем за период и с учётом сроков перечисления по закону (строки 030-036).

По каждой применённой ставке налога (13%, 15%, 30%, 35%) делаются отдельные листы разделов 1 и 2 с указанием КБК.

Сверху страницы ставится ИНН, КПП налогоплательщика, внизу — подпись должностного лица и дата заполнения. Так нужно оформить все листы декларации, начиная со второго.

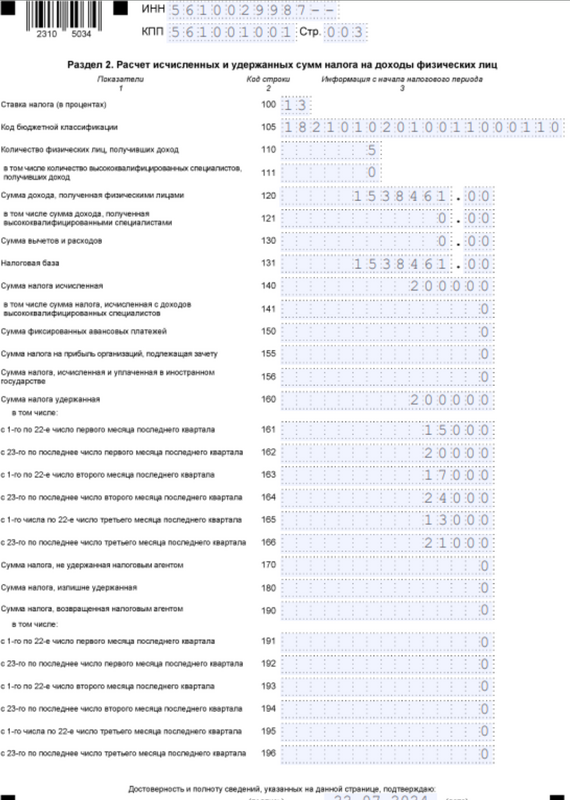

Раздел 2 (Расчёт исчисленных и удержанных сумм НДФЛ) даёт расшифровку начисленных с начала года доходов и вычетов. Он разделяет подоходный налог, удержанный у всех налогоплательщиков и отдельно у высококвалифицированных специалистов. В новой форме расчёта нет отдельного указания информации по дивидендам и ГПХ договорам. Поскольку по НДФЛ с дивидендов применяется отдельный КБК, для этого налога заполняются отдельные листы раздела 1 и раздела 2.

В поле 100 нужно поставить ставку по НДФЛ;

Код бюджетной классификации (КБК) пишется в 105 строке.

В строках со 110 по 190 ставятся суммы доходов с расшифровками, число лиц, их получивших, вычеты, налоги — начисленные, удержанные и возвращённые.

На каждую ставку НДФЛ делается отдельный лист расчёта.

Декларация 6-НДФЛ: образец заполнения. Стр-1

Декларация 6-НДФЛ: образец заполнения. Стр-1

Декларация 6-НДФЛ: образец заполнения. Стр-2

Декларация 6-НДФЛ: образец заполнения. Стр-2

Декларация 6-НДФЛ: образец заполнения. Стр-3

Декларация 6-НДФЛ: образец заполнения. Стр-3

Приложение №1 (Справка о доходах и суммах налога физического лица).

Формируется на основании годовых данных — на каждого получателя доходов. Каждой справке присваивается свой индивидуальный номер. Может корректироваться отдельно от декларации. Справка состоит из четырёх разделов:

- данные о физлице-получателе дохода: ФИО, ИНН, статус налогоплательщика (1 — резиденты РФ, 2 — нерезиденты РФ, 3 — высококвалифицированные специалисты и далее согласно приложению № 5 приказа ФНС), дата рождения, код страны гражданства, код паспорта, серия и номер;

- данные по доходам и налогу за год — ставка, КБК, код дохода, сумма и база расчёта. Считаются начисленный и удержанный НДФЛ;

- данные по налоговым вычетам — стандартным, социальным и имущественным. Коды, суммы, номера, реквизиты уведомлений и коды ИФНС, их выдавших;

- данные по доходам, с которых не удержали НДФЛ. Две суммы — сам доход и посчитанный с него налог.

Также заполняется приложение к приложению № 1 с указанием доходов и вычетов с разбивкой по месяцам.

Приложение №1 с приложением к нему заменяет собой упразднённую форму 2-НДФЛ. В составе деклараций за 1 квартал, полугодие и 9 месяцев не подаётся.

Рассмотрим оформление отчёта в различных ситуациях.

При реорганизации

Согласно закону, реорганизованное юрлицо или компания-преемник обязана сдавать 6-НДФЛ, если этого не сделал их предшественник. Инструкция по заполнению 6-НДФЛ в этом случае требует указания на титульном листе:

- ИНН и КПП обеих организаций (предшественника и преемника);

- полного наименование налогового агента на титульном листе;

- кода местонахождения — 215;

- кода вида реорганизации: 1 — преобразование юрлица, 2 — слияние, 5 — присоединение, и т.д.;

- реквизитов документа, подтверждающего полномочия представителя.

Нулевой отчёт

Если деятельность приостановлена, или работодатель не выплачивает доходов своим сотрудникам с начала года, декларацию можно не сдавать. Но чтобы не привлекать излишнего внимания ИФНС, можно написать письмо в свободной форме о том, что деятельность в отчётном периоде не велась.

Но даже одна облагаемая налогом выплата, независимо от её характера и содержания, делает подачу 6-НДФЛ обязательной.

Например, в 1 квартале 2024 года деятельности не было, во 2 квартале прошла единичная выплата и всё — дальше опять ничего нет. Декларацию 6-НДФЛ за полугодие, 9 месяцев и год нужно будет подавать. При этом в декларациях за 9 месяцев и год в разделе 1 заполняют только строку 020, т.к. в ней сведения указывают с начала налогового периода, а раздел 2 копируют из отчёта за полугодие.

Декретные, больничные, мат помощь и подарки в отчёте

При заполнении 6-НДФЛ нужно правильно разделять доходы работника и социальные выплаты, не облагаемые НДФЛ. Так, предусмотренные законом выплаты за декретный отпуск перечисляются СФР, и не подлежат налогообложению. Их включать в декларацию не нужно.

Что касается выплаты больничных. Первые три дня оплачивает работодатель, и с них нужно удержать НДФЛ. С оставшейся суммы налог удерживает СФР, и он сам отчитывается по ней в ФНС.

Материальная помощь, подарки на сумму более 4000 рублей подлежат налогообложению. В налоговую базу включается сумма превышения с начала года.

Если получен приз в лотерею, проводимую по рекламной кампании, он облагается по ставке 35%, и включается в декларацию 6-НДФЛ.

Как заполнять 6-НДФЛ при досрочной выплате зарплаты

Иногда у работодателя появляется необходимость выплатить сотруднику зарплату до полного исполнения сотрудником своих обязанностей. Например, когда работник отправляется в длительную командировку и не может получить деньги самостоятельно.

В этом случае налог уплачивается в стандартные для него сроки — до 28 числа месяца за период удержания с 1 по 22 число этого же месяца или до 5 числа следующего месяца за период удержания с 23 по последнее число текущего месяца. При этом перечислять налог можно и досрочно, поскольку он будет находиться на ЕНС налогового агента и спишется при наступлении соответствующего срока.

Порядок заполнения 6-НДФЛ при выплате аванса по зарплате также имеет несколько особенностей:

- аванс, согласно налоговому законодательству, теперь считается самостоятельным платежом. Поэтому он не учитывается в составе заработной платы;

- НДФЛ отдельно с аванса удерживается;

- аванс в декларации указывается;

- датой исчисления налога с аванса считается день его выдачи.

При задержке с выплатой заработной платы

Если зарплата или другие предусмотренные трудовым договором выплаты перечислены работникам с нарушением сроков, в декларации учитывается день фактического зачисления средств и удержания с них налога.

То есть если зарплата не выплачена, то она никак не отражается в расчёте, поскольку в 6-НДФЛ фиксируются только фактически выплаченные доходы. А вот когда задержанная зарплата будет выплачена, её суммы и НДФЛ нужно указать в расчёте.

Авансы по гражданско-правовым договорам

Авансы по договору ГПХ считаются самостоятельной оплатой за работу и подлежат налогообложению.

Чтобы правильно подготовить образец 6-НДФЛ для исполнителя по договору ГПХ, необходимо указывать в отчёте НДФЛ по каждому перечислению согласно установленным срокам. Вся информация вносится по фактам выплат, а не по итоговой сумме полученных услуг — объединять аванс и полный расчёт нельзя.

Уточнённая декларация

Если бухгалтер обнаружил в отправленном отчёте ошибку, неточность, ему следует направить в ИФНС уточнённую форму 6-НДФЛ. При этом нужно соблюсти следующие условия:

- поставить номер корректировки (1,2,3 — в соответствии с количеством отправленных уточнённых отчётов);

- сведения в уточнённом отчёте должны заполняться заново, с учётом исправлений;

- если ошибки допущены в разделе 1 или 2 годового отчёта, необходимости заново отправлять приложение №1 нет.

Ограничений на количество корректировок законом не предусмотрено. Отсутствие скорректированного отчёта грозит штрафом в 500 рублей за каждый неисправленный документ (статья 126.1 НК РФ).

В ситуациях, когда ошибка обнаружена до отправки отчёта, необходимо заполнить новый бланк. Исправлять ошибку или закрашивать её корректором нельзя. Подобные действия считаются порчей бланка. В результате отправка испорченного бланка будет равнозначна несдаче отчёта.

Санкции за нарушения

Просрочка со сдачей отчёта, так же как и его отсутствие, ведут к штрафам. Санкциям подвергаются:

- сама организация или ИП — в размере 1000 рублей за каждый полный или неполный месяц просрочки (пункт 1.2 статьи 126 НК РФ);

- должностное лицо — руководитель или главный бухгалтер. Их накажут штрафом от 300 до 500 рублей в соответствии со статьёй 15.5 КоАП РФ.

Повторное нарушение чревато увеличением суммы штрафа — вплоть до дисквалификации должностного лица.

Кроме того, налоговые инспекторы вправе:

- заблокировать расчётный счёт в банке, если просрочка превысит 20 дней (пункт 3 статьи 76 НК РФ);

- оштрафовать налогоплательщика на 200 рублей за неправильно выбранную форму отчёта (бумажную вместо электронной)

ИП не может получить штраф как юридическое и должностное лицо одновременно. Особый статус предпринимателей предполагает, что объединяют признаки юридических и физических лиц. При этом двойное наказание за одно нарушение недопустимо, поэтому ИП будет наказан только как юридическое лицо.