ФНС может запросить пояснение по 6-НДФЛ, если налоговый агент по их мнению каким-то образом нарушил порядок предоставления отчётности. Например при отсутствие деятельности организации, при отправке ошибочного отчёта.

Когда требуется предоставление пояснений по 6-НДФЛ

Подача формы 6-НДФЛ является частью обязательной квартальной отчётности для организаций и ИП. Однако бывают ситуации, когда такой порядок нарушается в силу различных причин, и налоговая может запросить дополнительные пояснения. В этой статье рассмотрены самые распространённые из подобных ситуаций.

В форме 6-НДФЛ указывается информация по доходам физических лиц, занятых в конкретной организации или ИП. Согласно п. 2 статьи 230 НК РФ, этот бланк подаётся налоговыми агентами, то есть работодателями, уплачивающими налог в бюджет за своих сотрудников, удержанный с их заработка.

Налоговые органы, в свою очередь, могут запросить пояснение по 6-НДФЛ, если агент по их мнению каким-то образом нарушил порядок предоставления отчётности. К подобным случаям относят:

- Отсутствие деятельности организации

- Отправка ошибочного отчёта

Именно эти случаи будут рассмотрены в статье далее. Помимо них, налоговая инспекция может направить требование о предоставлении пояснений по 6-НДФЛ при непредоставлении отчётности или несовпадении данных с другими формами бухгалтерского учёта, например, отчётом о движении денежных средств.

В общем же практика показывает, что во избежание неприятных инцидентов лучше уведомить налоговую заранее при возникновении внештатных ситуаций по сдаче отчётности.

Всегда надёжнее подстраховаться: ИФНС получает сведения о трудоустроенных лицах только от работодателей и взять им их больше негде. Если же информация имеет двоякий характер, то есть вероятность, что она будет истолкована не в вашу пользу.

Как оформлять пояснительное письмо

Пояснительное письмо следует составить на стандартном бланке организации с указанием её основных данных, таких как:

- Наименование

- Идентификационный номер налогоплательщика (ИНН)

- Адрес

- Контакты

- Дата

Кроме того, записка должна быть зарегистрирована с присвоением исходящего номера и даты, а в качестве адресата указан конкретный филиал налогового органа или его руководитель. Также генеральный директор обязан поставить подпись и заверить письмо печатью при её наличии.

В теле письма указываются события, послужившие причиной той или иной ситуации. Описывать их стоит ёмко и точно в произвольной форме так, чтобы у инспекторов не осталось вопросов после изучения пояснения.

Доставить пояснительное письмо можно как лично либо курьером, так и по почте. Также разрешается отправка в электронном виде по телекоммуникационным каналам связи (ТКС).

Образец пояснения в налоговую по 6-НДФЛ

Единого образца для пояснений в налоговую не существует. Для каждого случая общими будут только сведения об организации и формат заполнения данных адресата. Пояснения же будут отличаться в зависимости от причин обращения в налоговую.

При отсутствии деятельности организации

Согласно закону, форма 6-НДФЛ содержит сведения о работниках, если налоговым агентом был удержан подоходный налог с их дохода. Соответственно, при отсутствии таких сотрудников работодатель не обязан отчитываться по ним в ИФНС. По сути, можно сказать, что предприятие не ведёт деятельность, так как отсутствуют трудовые отношения.

Однако, инспекция не может быть информирована о каждом предприятии и факте отсутствия деятельности и расценит непредоставление отчёта как нарушение согласно п. 1.2 статьи 126 НК РФ. Кроме того, если у налоговой будут подозрения о сокрытии фактов оплаты труда, то работодатель рискует получить блокировку расчётного счёта.

Именно поэтому стоит действовать на упреждение, то есть направить пояснение с описанием причины непредоставления формы 6-НДФЛ за отчётный период.

Стоит помнить, что в подобном случае разрешается сдача нулевой отчётности – инспекторы будут обязаны её принять.

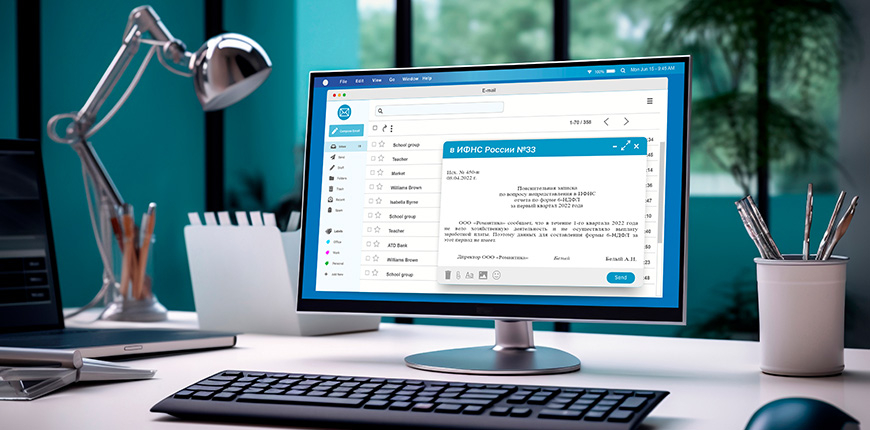

Образец пояснения в налоговую при отсутствии деятельности

Образец пояснения в налоговую при отсутствии деятельности

При ошибочном отчёте

После сдачи формы 6-НДФЛ в налоговой происходит её проверка в автоматическом режиме. В первую очередь обращают внимание на сумму исчисленного и удержанного налога, а также уплаченного налога.

При выявлении каких-либо ошибок инспекция направляет требование о предоставлении пояснений по 6-НДФЛ. Компанию ожидают санкции только если в ИФНС ошибки найдут раньше.

Если же организация самостоятельно обнаружила ошибки уже после сдачи документации, то ей необходимо подать уточнённый расчёт в течение 5 дней согласно п.3 статьи 88 НК РФ. При этом дополнительное пояснение не обязательно.

Подобные несоответствия могут иметь самый разный характер: как неумышленные, так и намеренные, от неправильных реквизитов или КБК до неверных вычислений.

Таким образом, подавать пояснение при ошибочном отчёте нужно только после получения сообщения с требованием от налоговой.

Образец пояснения в налоговую при ошибочном отчёте

Образец пояснения в налоговую при ошибочном отчёте

Сроки сдачи и штрафы

Отчёт по форме 6-НДФЛ необходимо направлять в ИФНС по месту учёта организации или ИП за каждый квартал календарного года не позднее 25-го числа следующего месяца. Годовую отчётность – не позднее 25 февраля года, следующего за истёкшим налоговым периодом. При этом возможен перенос даты сдачи на следующий рабочий день, если она выпадала на выходной или праздничный.

Согласно п.2 статьи 230 НК РФ, при численности штата до 10 человек расчёт можно составить в бумажном виде. Если количество сотрудников превышает 10 человек, то отчёт направляется электронно посредством ТКС. За нарушение этого порядка предусмотрен штраф в 200 рублей.

Кроме того, санкции назначаются при:

- Непредоставлении документации в установленный срок (штраф – 1000 рублей за каждый полный или неполный месяц со дня, установленного для представления этого штрафа).

- Непредоставлении корректирующего отчёта или пояснения в назначенный срок (штраф – 5000 рублей). При повторном нарушении – 20 000 рублей.

- Предоставлении недостоверных сведений (штраф – 500 рублей за каждый отчёт по прошествии 5 дней в случае отсутствия уточняющего расчёта).