Для ИП и организаций с наёмными работниками подходит дата отправки отчёта за удержанный и уплаченный НДФЛ в первом полугодии 2024 года. Форма 6-НДФЛ с 2023 года существенно скорректирована в связи с изменением механизма и сроков уплаты налога.

Кроме того, с начала 2024 года начали действовать другие обновления расчёта, связанные с тем, что ввели два срока уплаты налога в каждом месяце. У бухгалтеров могут возникнуть вопросы по правильному оформлению и срокам предоставления декларации. Специально для них мы подготовили пример корректного заполнения отчёта 6-НДФЛ за 2 квартал 2024 года.

Когда сдавать декларацию 6-НДФЛ за 2 квартал 2024 года

Нормативный срок сдачи отчёта 6-НДФЛ — не позднее 25-го числа месяца, следующего за отчётным кварталом (п.2 статьи 230 НК РФ). Так как 25 июля 2024 года приходится на рабочий день, срок не переносится.

Декларацию 6-НДФЛ подают индивидуальные предприниматели или юридические лица, которые в отчётном периоде осуществляли выплаты своим работникам, иным физическим лицам по гражданско-правовым договорам или договорам дарения. При этом НДФЛ должен быть удержан и перечислен в бюджет.

Образец заполнения

Бланк, утверждённый приказом ФНС России №ЕД-7-11/649@ от 19.09.2023 г. в редакции от 09.01.2024 г., предусматривает заполнение двух разделов:

- раздел 1: НДФЛ к удержанию и уплате за период с 1 по 30 июня 2024 года и за последние шесть сроков перечисления (в полугодовом отчёте — с 1 по 22 апреля, с 23 по 30 апреля, с 1 по 22 мая, с 23 по 31 мая, с 1 по 22 июня, с 23 по 30 июня);

- раздел 2: НДФЛ исчисленный, удержанный и возвращённый с начала года (с 1 января по 30 июня 2024 года).

Разберём пример заполнения декларации 6-НДФЛ за 1 полугодие 2024 года.

В ООО «Дельта», г.Москва, трудятся 12 работников. У всех фиксированная сумма окладов — 50 тысяч рублей в месяц. У 3 работников есть вычеты на 2 детей по 2,8 тысяч рублей. Таким образом, в месяц общая сумма дохода составляет 600 тысяч рублей (50 тысяч рублей × 12), НДФЛ удерживается в размере 37,908 тысяч рублей при выплате аванса в 50% (300 тысяч рублей − (2,8 тысяч рублей × 3)) × 13%) и в размере 39 тысяч рублей при выплате остатка зарплаты в 50% (300 тысяч рублей × 13%). Заработная плата перечисляется двумя платежами: 28 числа текущего месяца — аванс (50%), 12 числа следующего месяца — окончательный расчёт.

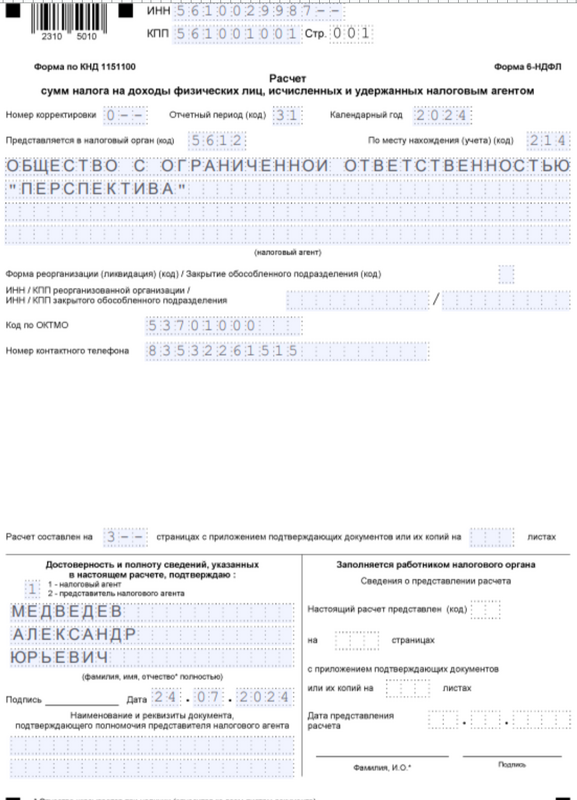

6-НДФЛ (1)

6-НДФЛ (1)

При оформлении титульного листа нужно поставить код отчётного периода:

- 21 — 1 квартал;

- 31 — полугодие;

- 33 — 9 месяцев;

- 34 — год.

И код учёта по месту нахождения налогового агента, например:

- 120 — по месту жительства индивидуального предпринимателя;

- 214 — по месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком.

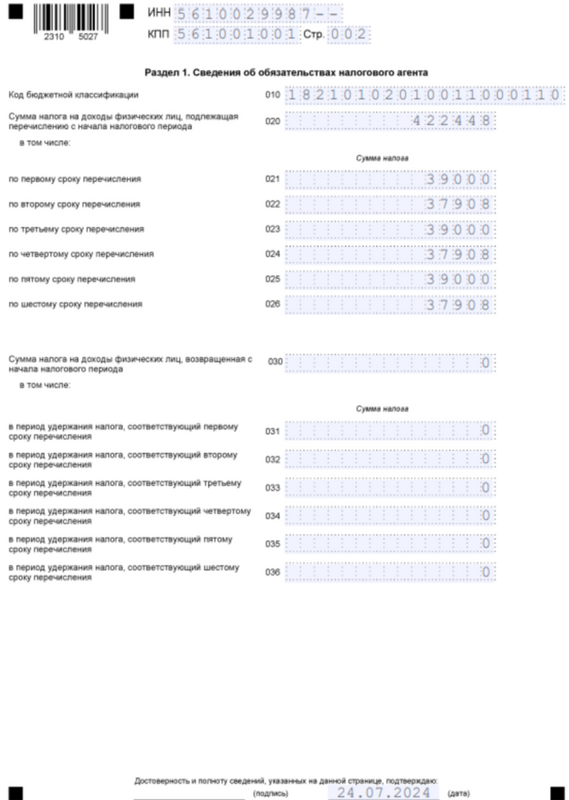

6-НДФЛ (2)

6-НДФЛ (2)

- строка 010 — КБК устанавливается отдельно на каждую ставку НДФЛ. Числовые значения КБК представлены на сайте ФНС;

- строка 020 теперь не равна сумме строк 021-026, поскольку в ней сведения указываются с начала года;

- строки 021-026 показывают суммы налогов к уплате согласно сроку перечисления.

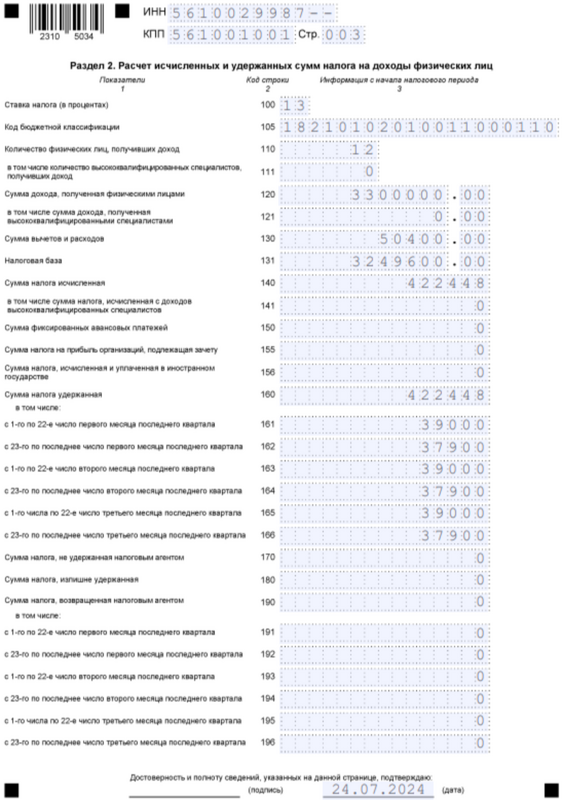

6-НДФЛ (3)

6-НДФЛ (3)

На каждую ставку НДФЛ делается отдельный раздел 2. Например, при выплате налога с выигрышей по лотерее, проводимой в рекламных целях по ставке 35% или при превышении суммы дохода работника 5 миллионов рублей в течение года (ставка 15%).

- строка 110 — количество работников, получивших доход;

- строка 111 — в т.ч. высококвалифицированных специалистов из строки 110;

- строка 120 — указывается общий выплаченный доход по всем работникам за полугодие;

- строка 121 — в т.ч. по высококвалифицированным специалистам из строки 120;

- строка 130 — итоговая сумма применённых за полугодие вычетов;

- строка 131 — налоговая база нарастающим итогом с начала года;

- строка 140 — исчисленный НДФЛ с разницы строк 120 и 130;

- строка 141 — в т.ч. по высококвалифицированным специалистам из строки 121;

- строка 150 — фиксированный авансовый платеж — если есть иностранные работники на патенте;

- строка 155 — сумма налога на прибыль, подлежащая зачёту;

- строка 160 — фактически удержанный налог в период с 1 января по 30 июня;

- строки 161-166 — в т.ч. в разрезе сроков перечисления по последнему кварталу;

- строка 170 — сумма НДФЛ, которую работодатель не смог удержать по какой-то причине;

- строка 180 — сумма излишне удержанного НДФЛ;

- строка 190 — сумма НДФЛ, которую работодатель вернул работникам в течение 6 месяцев;

- строки 191-196 — в т.ч. в разрезе сроков перечисления по последнему кварталу.

Нужно ли подавать нулевой 6-НДФЛ за 2 квартал 2024

Если с начала года хотя бы в одном месяце были выплаты по трудовым или гражданско-правовым договорам, отчёт 6-НДФЛ за 2 квартал (полугодие) сдавать нужно.

Декларация не оформляется только в том случае, если в период с 1 января по 30 июня 2024 года не было ни одного платежа по заработной плате, отпускным, больничным, и вознаграждения физическим лицам по договорам ГПХ не перечислялись. Нулевой 6-НДФЛ не подаётся, если работодатель подаст в ИФНС письмо в произвольной форме с указанием, что не обязан сдавать нулевой 6-НДФЛ.

Представим ситуацию, что работодатель сдал отчёт 6-НДФЛ в 1 квартале, но во втором квартале приостановил свою деятельность и работников отправил в неоплачиваемый административный отпуск. В этом случае он не заполняет строки 021-026 раздела 1 (ставит прочерки в строках) и при этом заполняет строку 020 аналогично расчёту за 1 квартал, а показатели раздела 2 не меняет, оставляет их такими же, что и в отчёте за первый квартал 2024 года.

Ответственность и штрафы

Налоговым кодексом РФ предусмотрены штрафные санкции за неправильные данные в отчёте 6-НДФЛ и нарушение сроков и формы его сдачи.

Декларацию можно подавать в бумажном и в электронном виде, если число лиц с которых удержан НДФЛ не превышает 10 человек. Если их количество больше 10 , то только в электронном виде, через каналы телекоммуникационной связи.

Получатель декларации 6-НДФЛ — инспекция ФНС, в которой зарегистрирован работодатель-налоговый агент.

За ошибки в 6-НДФЛ

Согласно статье 126.1 НК РФ налоговому агенту грозит штраф в размере 500 рублей за каждый отчёт, в котором содержится недостоверная информация. Этого штрафа можно избежать, если налоговый агент нашёл и исправил ошибки самостоятельно до того, как налоговая инспекция их обнаружила.

В этом случае ему нужно отправить в ИФНС уточнённый расчёт декларации 6-НДФЛ.

За несдачу 6-НДФЛ за 2 квартал

ИП или организация с работниками несут ответственность за несдачу или несвоевременную сдачу декларации 6-НДФЛ в сумме 1000 рублей за каждый полный или неполный месяц просрочки (п.1.2. статьи 126 НК РФ). Штраф будет один и тот же за задержку с отправкой отчёта в 1 день или в 30 дней.

У налоговой инспекции есть право заблокировать счёт работодателя если просрочка составит 20 и более дней (действует с 1 июля 2021 года).