2019 год принес новшества для производителей, выбравших специальный режим - единый сельскохозяйственный налог (далее ЕСХН). Узнайте, какие произошли изменения в ЕСХН в 2019 году, как совмещать уплату НДС при ЕСХН, какие плюсы и минусы при уплате налога, как получить освобождение, какая система поможет избежать переплаты налогов и другие последние новости.

ЕСХН и НДС в 2019 году

Согласно статье 9 п.2 Федерального закона от 27.11.2017 N335 (далее ФЗ) с 1 января 2019 года организации и предприниматели на ЕСХН признаются налогоплательщиками НДС, обязанность которых — уплачивать налог на добавленную стоимость (далее НДС). Такие поправки внесены в Налоговый кодекс. Но некоторые сельхозпроизводители могут получить освобождение от уплаты НДС.

Теперь сельскохозяйственные организации и ИП на ЕСХН должны выполнять новые обязанности:

Список новых обязанностей сельхозпроизводителей на ЕСХН

Список новых обязанностей сельхозпроизводителей на ЕСХН

Налоговый период по НДС – квартал. Поэтому до 25 числа месяца, следующего за налоговым периодом нужно предоставлять декларацию в электронном виде. В каких случаях плательщик на спецрежиме подает декларацию показано на рисунке:

Случаи, в которых плательщик ЕСХН подает декларацию

Случаи, в которых плательщик ЕСХН подает декларацию

Этот перечень представлен на рисунке ниже.

Список товаров со льготной ставкой 10%

Список товаров со льготной ставкой 10%

Учет НДС зависит от того, является ли организация, ИП плательщиком налога. Сельхозпроизводитель, освобожденный от уплаты налога, входной и ввозной НДС учитывает в стоимости приобретенных (ввезенных) товаров, но не ставит их к вычету (пп. 3 п. 2 ст.170 НК РФ).

Уплата НДС регулируется статьей 174 Налогового Кодекса РФ. Плательщик должен перечислять сумму налога равными частями в течение 3 месяцев после окончания отчетного квартала до 25 числа. Допускается досрочное погашение.

Бухгалтерское обслуживание от 1 667 руб./мес

Рассмотрим, как платить НДС в 2019 году на примере.

Пример. Фирма «Помидорка» показала в декларации НДС за 1 квартал 2019 года к уплате 240 000 руб.

Способы уплаты налога в бюджет:

- Вся сумма 240 000 руб. до 25 апреля.

- Равными частями (240 000 : 3). Плательщик должен перечислить по 80 000 руб. до 25 апреля, 27 мая и 25 июня.

- 150 000 руб. до 25 апреля и оставшуюся сумму 90 000 руб. (240 000 - 150 000) до 27 мая.

Подробнее о заполнении декларации по НДС.

Новые изменения позволят организациям на спецрежиме одновременно признаваться плательщиками НДС, не переходя на общий режим налогообложения.

Таким образом, руководителям стоит определиться: становиться ли сельхозпредприятию плательщиком НДС или получить освобождение.

Рассмотрим разные варианты налогообложения для крупных и малых организаций на спецрежиме на рисунке ниже.

Варианты налогообложения для крупных и малых организаций спецрежиме

Варианты налогообложения для крупных и малых организаций спецрежиме

Если малые организации получили освобождение от НДС, учесть входной НДС при ЕСХН нужно так:

- НДС по основным средствам учитывается в его первоначальной стоимости;

- при применении освобождения учитывайте входящий НДС в стоимости приобретенных товаров, работ, услуг.

Входной НДС в расходы включать нельзя, т.к с 2019 года утратил силу п.п 8 ст.п.2 ст.346.5 НК РФ.

Например, компания приобрела закупила оборудование на 2,4 млн. руб.

НДС составит 2,4/ 1,20 × 0,20 = 400 тыс.руб. Учитывать в расходах нужно сумму 2 млн. руб. (2,4 млн.руб -400 тыс.руб).

Малым сельхозпредприятиям выгодно стать плательщиком НДС, т.к возникает вычет, перекрывающий уплату ЕСХН (покупка материалов со ставкой 20%, а продажи продукции со ставкой 10%).

Для крупных организаций остаться плательщиком ЕСХН и платить НДС имеет смысл, если у них есть накопленный убыток по ЕСХН, а сумма налога ЕСХН несущественна.

Далее рассмотрим плюсы и минусы уплаты НДС для бизнесменов на ЕСХН.

НДС для ЕСХН: плюсы и минусы

Изменения с 1 января 2019 вызывают неоднозначные мнения. Уплата налога — дополнительная налоговая нагрузка, обязанности, увеличение объема отчетности.

С другой стороны, крупным аграрникам целесообразнее стать плательщиком НДС, т.к многие контрагенты работают на общей системе налогообложения. Покупателям выгоднее приобретать товары у плательщиков НДС, чтобы получать вычет. Изменение законодательства направлено на повышение спроса на сельхозпродукцию.

Небольшие организации и ИП могут освободиться от уплаты налога.

Бухгалтерское обслуживание от 1 667 руб./мес

Рассмотрим плюсы и минусы уплаты НДС для ЕСХН в таблице ниже.

| Плюсы | Минусы |

|---|---|

| Возможность получить налоговые вычеты по НДС |

Дополнительная налоговая нагрузка из-за уплаты НДС |

| Потенциальная возможность привлечь к сотрудничеству крупные компании с помощью выставленных счетов-фактур с выделенным НДС |

Дополнительные обязанности, связанные с составлением счетов-фактур, ведением книги покупок и продаж, заполнением декларации по НДС |

| Дополнительные затраты на организацию электронного документооборота, чтобы предоставлять декларацию по НДС в электронном виде |

|

| Риски не получить вычет и пристальное внимание контролирующих органов |

Плюсы и минусы уплаты НДС для ЕСХН

Сельхозпроизводителям перед принятием решения об уплате или отказе от НДС следует проконсультироваться со специалистами. Каждый нюанс существенно влияет на развитие бизнеса.

Чтобы получить налоговые вычеты, учтите такие факторы:

1) Платят ли ваши контрагенты НДС. Если организация, индивидуальный предприниматель на спецрежиме сотрудничает с поставщиками, которые НДС не уплачивают, она не получит вычет НДС.

Подробнее о налоговых вычетах.

2) Насколько правильно заполнен счет-фактура. Ошибки в документе — основание «вычеркнуть» НДС из сумм, подлежащих к вычету. Следовательно, вычет станет меньше, а сумма налога больше. Тогда ИП или организации при проверке доначислят налог.

Также налогоплательщик не получит вычет НДС, если из-за ошибок невозможно идентифицировать поставщика, покупателя, наименование покупки, сумму налога и стоимость.

3) Доля «входящих» вычетов по НДС. Если она превышает определенный процент от суммы налога, начисленного за год, организация попадает под пристальное наблюдение контролирующих органов. В каждом регионе своя «безопасная» доля вычетов, в общем по России это 89%.

В большинстве сельскохозяйственных организаций итоговая сумма НДС будет к вычету: вы покупаете материалы по ставке 20%, а продаете со ставкой 10%.

И это причина для налоговых служб контролировать организации тщательнее. Поэтому заранее подготовьтесь дать пояснение ИФНС своего региона.

Далее рассмотрим процедуру получения освобождения НДС при ЕСХН.

Освобождение от НДС при ЕСХН в 2019 году

У налогоплательщиков ЕСХН и НДС переходный период в 2019 году. У сельскохозяйственной организации (и ИП) есть возможность получить освобождение от уплаты налога.

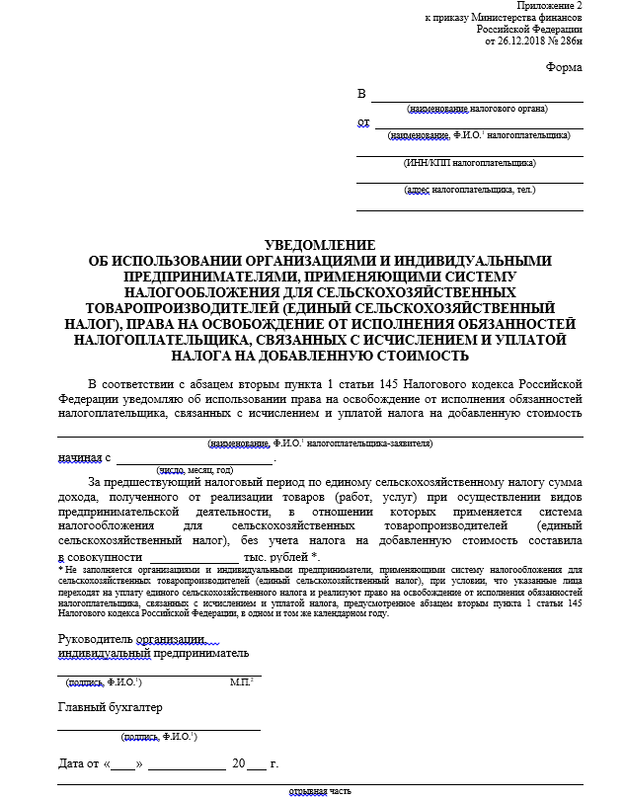

Чтобы использовать это право, нужно выполнить такие условия:

- Подать уведомление о переходе на уплату ЕСХН (если до этого применяли другую систему налогообложения) и уведомление об освобождении от НДС , выписку из баланса, выписку из книги учета сельскохозяйственных товаропроизводителей на ЕСХН в налоговую по месту учета в том же календарном году.

Например, для получения освобождения в январе последний день подачи уведомления 21 января, т.к 20 число попадает на выходной день.

Бланк уведомления:

Уведомление об использовании организациями (ИП) права на освобождение от НДС

Уведомление об использовании организациями (ИП) права на освобождение от НДС

Вторая часть уведомления на освобождение от НДС

Вторая часть уведомления на освобождение от НДС

- не реализовывать подакцизные товары в течение 3 предшествующих календарных месяцев. Это ограничение регулируется п.2 ст.145 НК РФ;

- проверить доход за прошлый налоговый период (2018 год). Он не должен превышать 100 млн. руб. Лимит доходов в последующих годах представлен в таблице ниже.

| Год, за который учитывают доходы | Лимит для освобождения от НДС, млн. руб. |

|---|---|

| 2019 | 90 |

| 2020 | 80 |

| 2021 | 70 |

| 2022 и последующие годы | 60 |

Лимит доходов для освобождения от НДС

Ранее чиновники считали, что если уведомление не подано в срок, то организация не может освобождаться от уплаты НДС. Но Постановление Пленума ВАС РФ от 30.05.2014 № 33 трактует ситуацию в пользу плательщика, т.к последствия нарушения срока уведомления законом не определены.

Пример. ИП Сидоров. В.А в 2018 году не выставлял покупателям счета-фактуры с начисленным НДС. Если он подаст уведомление об освобождении позже установленного срока, скорее всего в суде признают его действия законными и не заставят начислять и уплачивать НДС.

Плательщики ЕСХН, получившие освобождение от НДС, не смогут отказаться от него добровольно, но могут утратить право на освобождение в таких случаях:

- Налогоплательщик осуществлял реализацию подакцизных товаров в течение трех предшествующих календарных месяцев . (пп. 4 п. 1 ст. 146 НК РФ, п. 2 ст. 145 НК РФ, п. 3 ст. 145 НК РФ). Тогда предпринимателю придется заплатить налог.

- Если в течение налогового периода по ЕСХН сумма дохода от реализации товаров, работ, услуг превысила лимит для применения освобождения.

Непредоставление подтверждающих документов или недостоверная информация — основание для уплаты налога, штрафных санкций и пени.