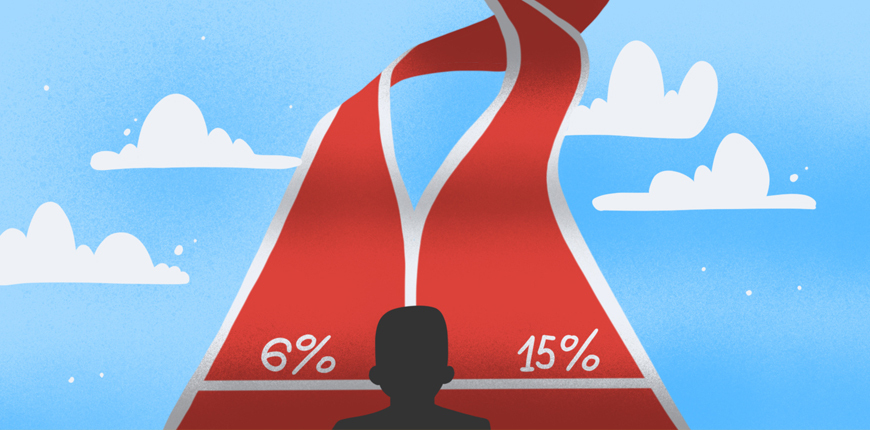

Как сменить ставку УСН с 6% на 15% и наоборот? Инструкция по смене ставки УСН.

Мало выбрать упрощенку, нужно еще и с объектом налогообложения определиться: платить 6% с доходов или 15% с разницы между доходами и расходами.

Можно сколько угодно просчитывать заранее, но предугадать все, что ждет впереди, невозможно, поэтому может случиться так, что в какой-то момент окажется выгоднее сменить УСН 15% на 6% или наоборот.

Хорошая новость: это возможно. Плохая новость: это возможно только с первого января следующего года.

Согласны? Тогда действуем:

- Пишем заявление по форме № 26.2-6 и отправляем в налоговую не позднее 31 декабря текущего года. Опоздаете – придется ждать еще год. Зарегистрированные пользователи могут скачать и заполнить актуальный бланк в сервисе «Мое дело».

- С 1 января начинаем работать по-новому. Да-да, все так просто. Не нужно ждать разрешения и подтверждения от налоговой, достаточно только уведомить их о переходе с УСН 15 на УСН 6% или наоборот.

Что еще нужно знать

- совмещать оба объекта налогообложения нельзя;

- для участников договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом смена УСН 15% на 6% невозможна – они могут работать только по объекту «Доходы минус расходы». Для всех остальных в этом ограничений нет, они могут поступать как им выгодно.

Как изменить ставку по УСН рассказали, теперь дадим несколько советов, что нужно учесть при выборе ставки, чтобы не прогадать:

Посчитайте соотношение доходов и расходов. Если затраты в общей сумме выручки больше 60%, то выгоднее становится платить налог с чистой прибыли. Но не забывайте то факт, что налог, рассчитанный по ставке 6% можно уменьшать на фиксированные и дополнительные страховые взносы (если есть наемные сотрудники, то налог уменьшается максимум наполовину), а по ставке 15% их только включают в расходы. Учитывайте это, когда будете делать предварительные расчеты.

Пример: Выручка предпринимателя за год составила 1,2 млн. руб. Из них затраты 800 000 руб. Наемных сотрудников у него нет.

Считаем налог с доходов:

1 200 000 х 6% = 72 000 руб.

А теперь с разницы между выручкой и затратами:

(1 200 000 – 800 000) х 15% = 60 000.

На первый взгляд, второй вариант выгоднее. Но если учесть еще и страховые взносы, то картина поменяется:

Фиксированные взносы в 2021 году 40 874 руб. Дополнительные взносы с дохода больше 300 тыс.руб.:

(1 200 000 – 300 000) х 1% = 9 000

Итого взносы:

40 874 + 9 000 = 49 874 руб.

Вычитаем их из налога 6% и остается к уплате в бюджет:

72 000 – 49 874 = 22 126 руб.

А теперь посчитаем, сколько нужно будет в итоге заплатить по ставке 15%, если включить страховые взносы в расходы:

(1 200 000 – 800 000 – 49 874) х 15% = 52 518,9 руб.

Конечно, вы не сможете с точностью до рубля предвидеть все поступления и траты, но знать эти нюансы не помешает. В зависимости от исходных данных разница между налогами может существенно вырасти.

Если планируете перейти с УСН 6 на УСН 15%, подумайте, сможете ли вы подтвердить все расходы накладными, актами, чеками, банковскими выписками. В противном случае их нельзя будет вычесть из налогооблагаемой базы. Если с подтверждающими документами проблема, то лучше остаться на объекте «Доходы». Учитывайте и тот факт, что волокиты с учетом расходов будет гораздо больше: это внесение затрат в КУДиР, хранение документов, тщательный выбор поставщиков.

Перед тем, как поменять УСН с 6% на 15% изучите статью 346.16 Налогового Кодекса на предмет того, какие расходы можно вычитать из выручки, потому что этот перечень на упрощенке ограниченный.

Зарегистрируйтесь в сервисе «Моё дело» - и система будет делать всю работу за вас, а если возникнут вопросы, вы всегда сможете задать их экспертами получить ответ.