- Главная

- Моё дело: База знаний

- Частые вопросы по сервису

- Уплата фиксированных взносов

- Оплатить дополнительный взнос 1%

Оплатить дополнительный взнос 1%

Действие в календаре

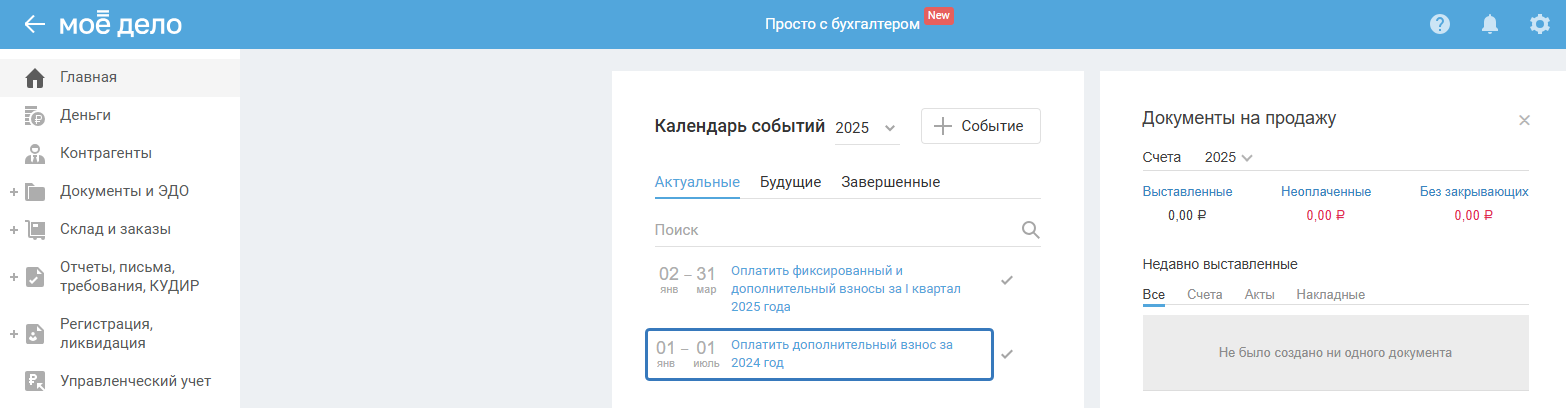

На главной странице в Календаре событий нажмите на действие «Оплатить дополнительный взнос за ...». Оно появляется после 1 января следующего года. Действие создано специально для уплаты дополнительного взноса ближе к крайнему сроку — 1 июля.

Подробнее о расчёте суммы дополнительного взноса см. справочную информацию.

Расчёт взносов

С 2023 г.

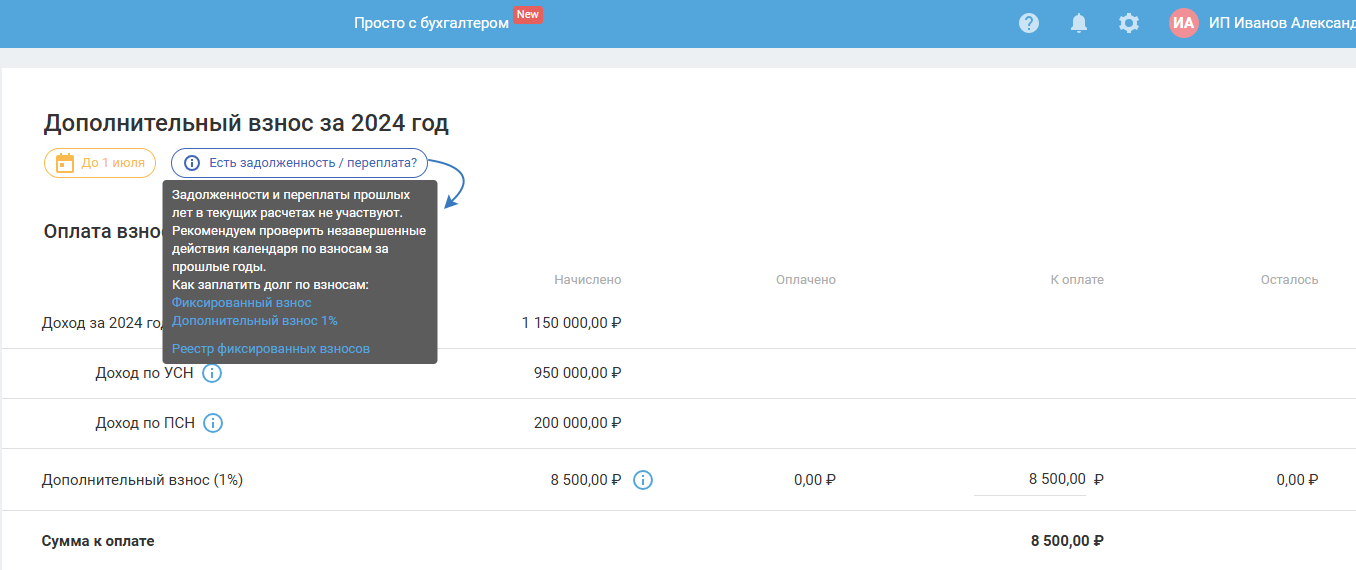

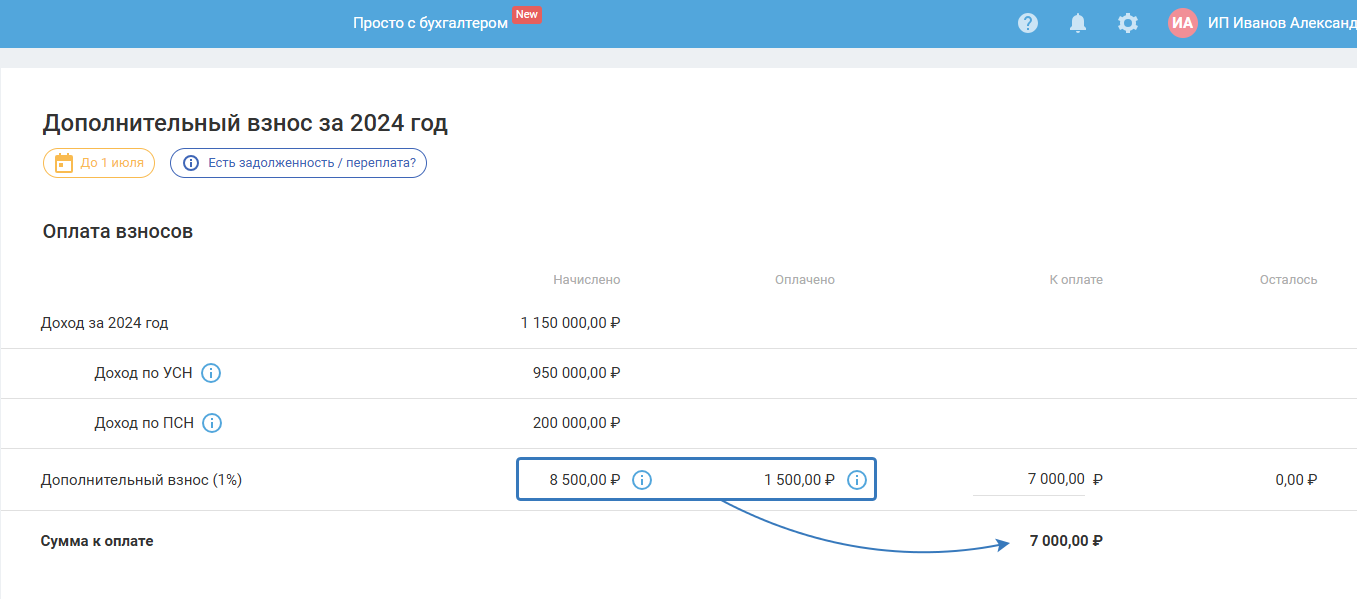

В открывшемся окне при нажатии на кнопку «Есть задолженности / переплата?» отображается справочная информация, что в текущем расчёте не учитываются долги / переплаты прошлых периодов, и представлены ссылки на события по оплате фиксированных и дополнительных взносов за предыдущие периоды, а также ссылка на реестр фиксированных взносов, в котором можно посмотреть начисленные и уплаченные взносы по данным сервиса:

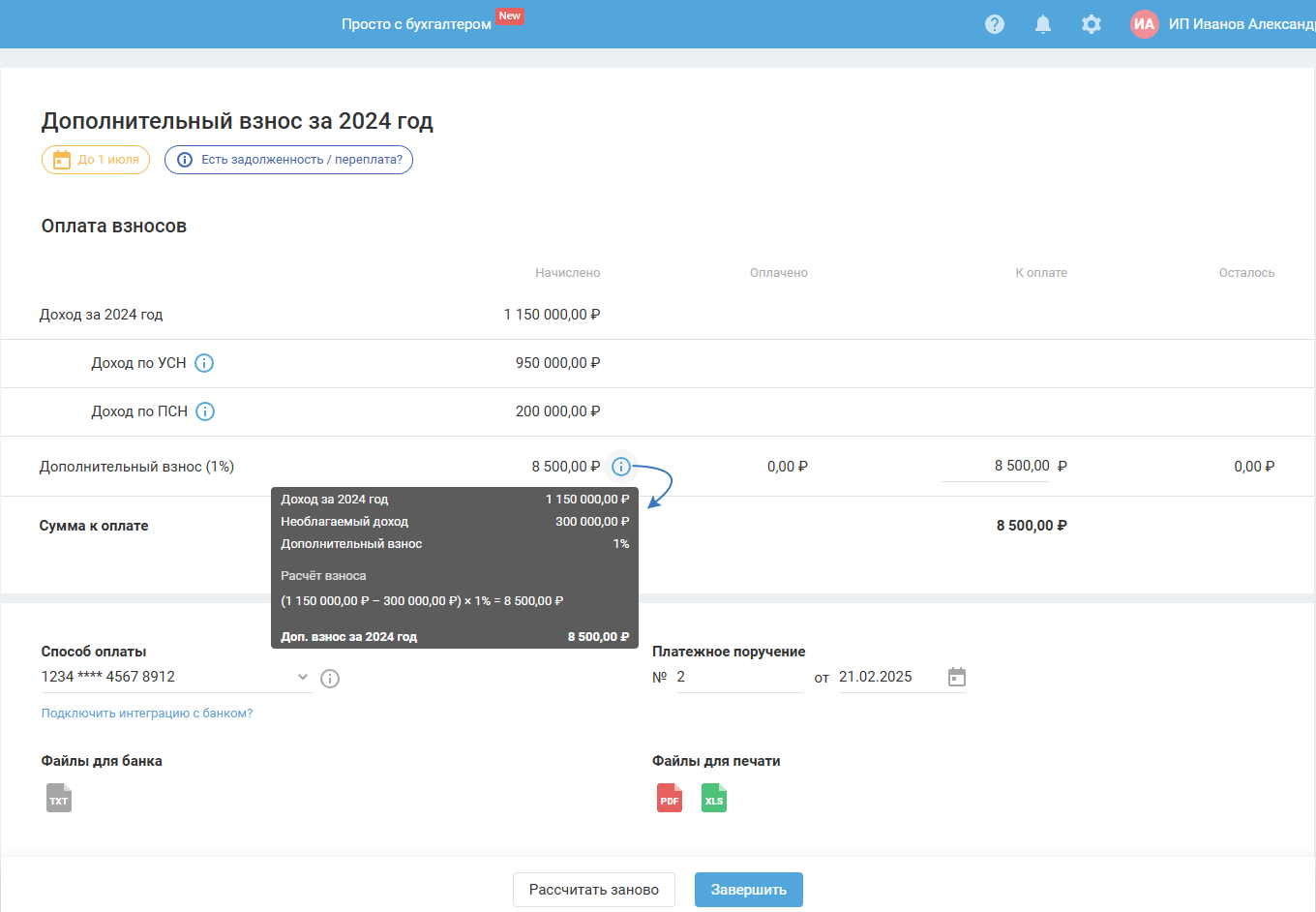

В поле «Доход за ... год» отображается значение, рассчитанное сервисом автоматически, как сумма доходов по применяемым налоговым режимам: УСН; Патент. При нажатии на значок «i» будет показано, из каких слагаемых состоит это значение. Если по какой-либо системе налогообложения дохода за период расчёта дополнительного взноса (за год) не было, тогда в подсказке не отображается:

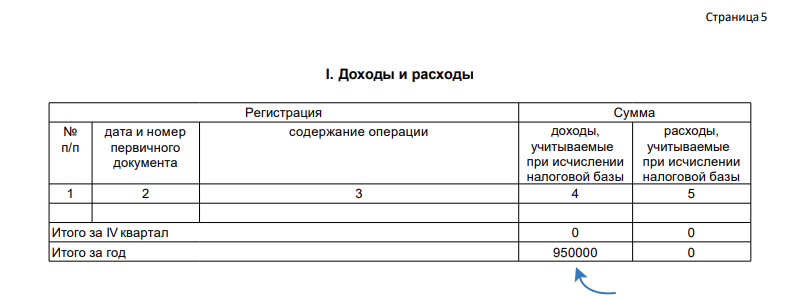

Сумма по строке УСН подставляется из КУДиР за год расчёта дополнительного взноса:

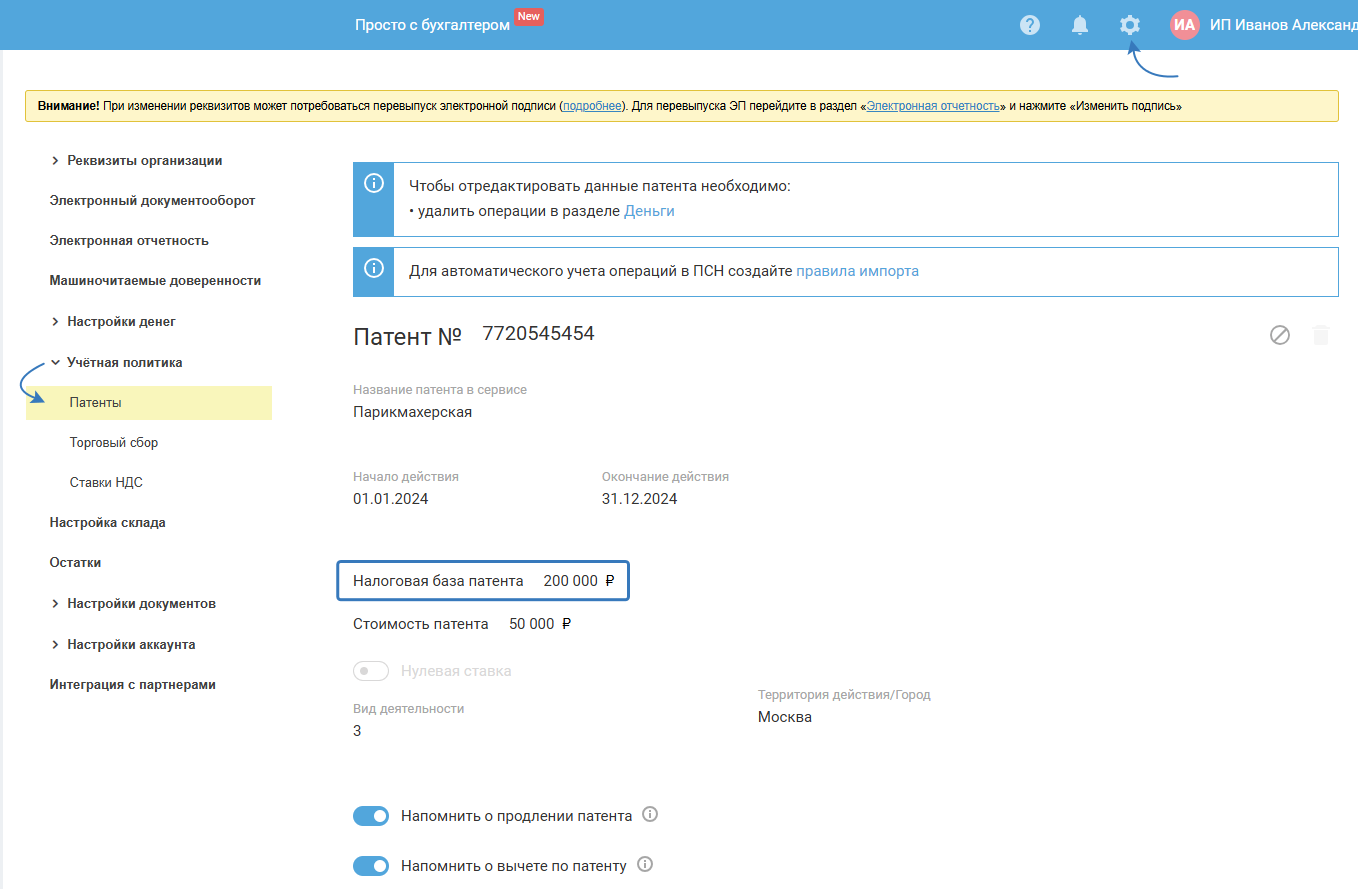

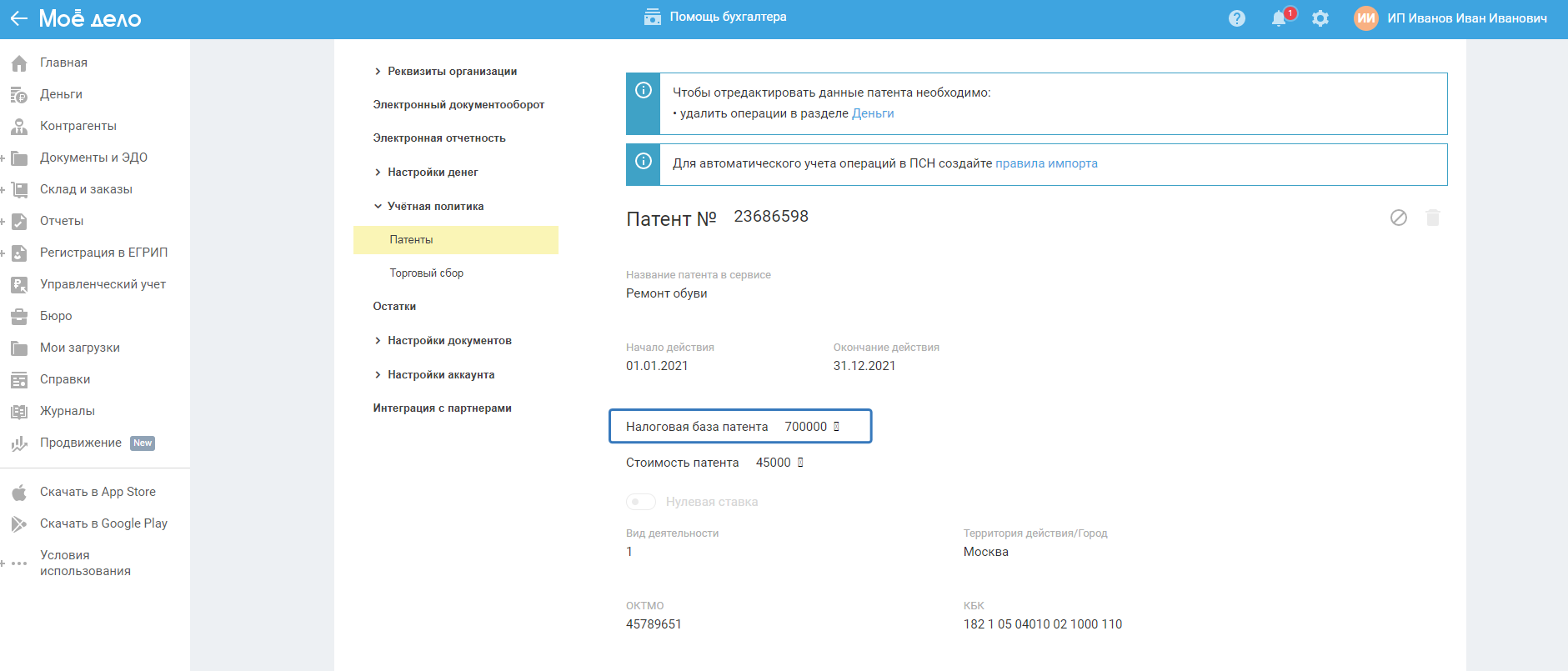

Сумма по строке Патент подставляется из указанной в настройках суммы «Налоговая база патента»:

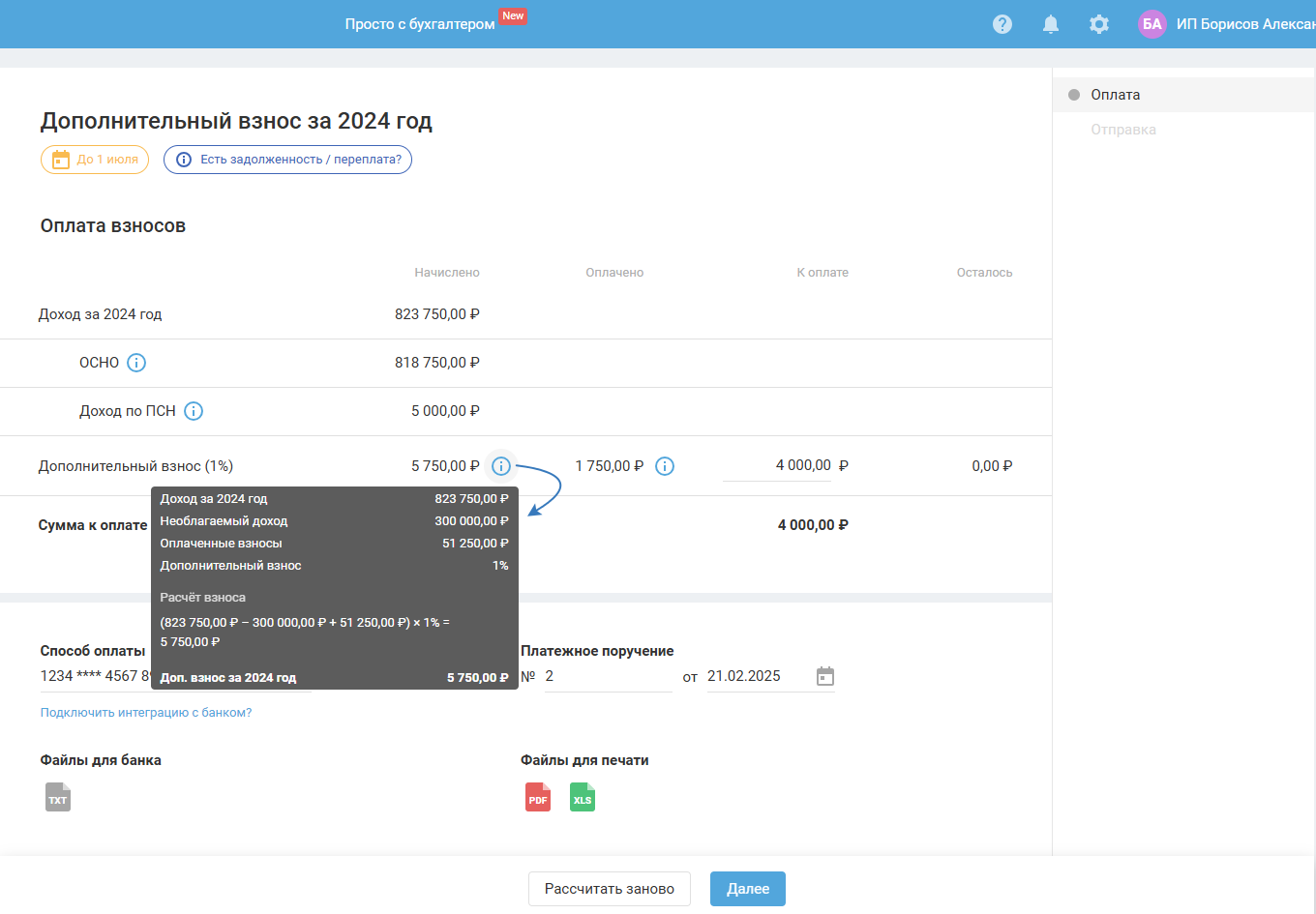

В поле «Дополнительный взнос (1%)» значение засчитывается как:

Дополнительный взнос = (доход УСН - 300 000) * 1%

Максимальное значение дополнительного взноса не должно превышать семикратного размера начислений по пенсионному страхованию за соответствующий год.

В поле «Сумма к оплате» значение определяется как разница значений строки Дополнительный взнос (1%) «Начислено» и «Оплачено» бюджетных платежей по дополнительному взносу, уплаченных за расчётный период, из раздела «Деньги» с расчётного счёта и (или) наличными:

Для того чтобы посмотреть размер уплаченных взносов, а также формулу расчёта сумму к оплате, нажмите на значок в виде знака вопроса под полем «1% Дополнительный взнос». Учитываются бюджетные платежи, у которых:

- тип налога — ЕНП (Единый налоговый платёж);

- вид налога/взноса — Страховые взносы (ОПС, ОМС и ОСС по ВНиМ);

- отчётный период — указан год, за который рассчитывается дополнительный взнос, либо выбрано без периода, и указана дата в рамках периода, за который платится взнос;

- КБК — Фикс. взносы ИП (1%) КБК 18210203000011000160.

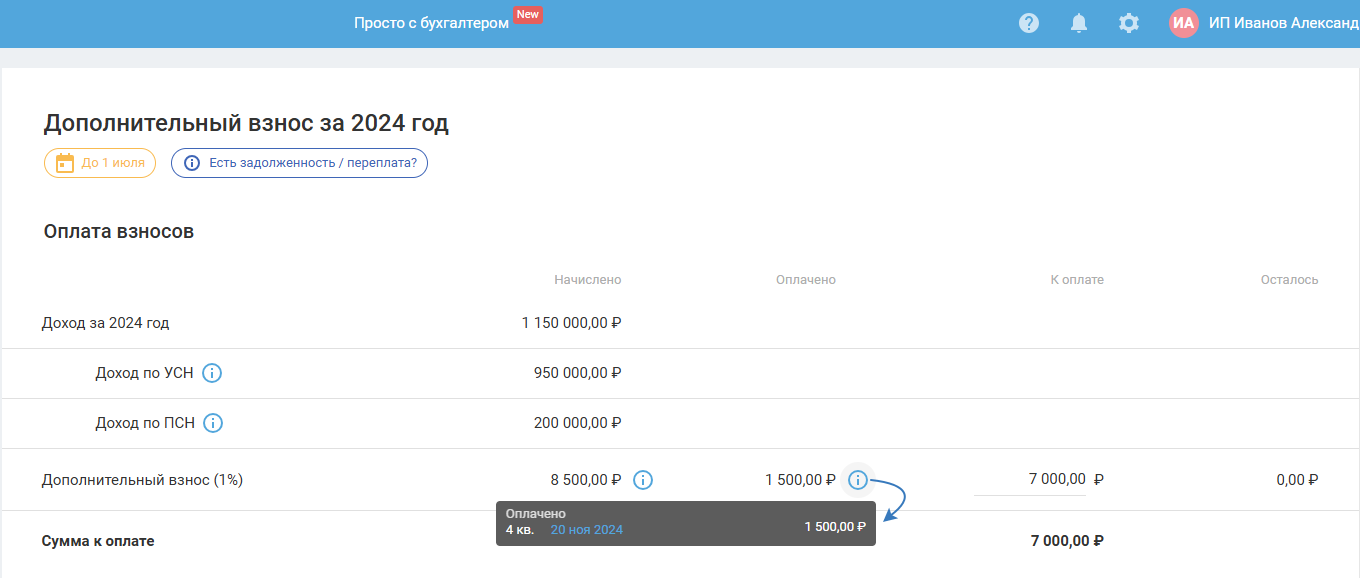

Также можете просмотреть ранее уплаченные суммы страховых взносов, для этого нажмите на дату платежа:

Если в момент прохождения мастера (до его завершения) вы вносили изменения в сервис, то для продолжения работы в мастере воспользуйтесь кнопкой «Рассчитать заново».

До 2023 г.

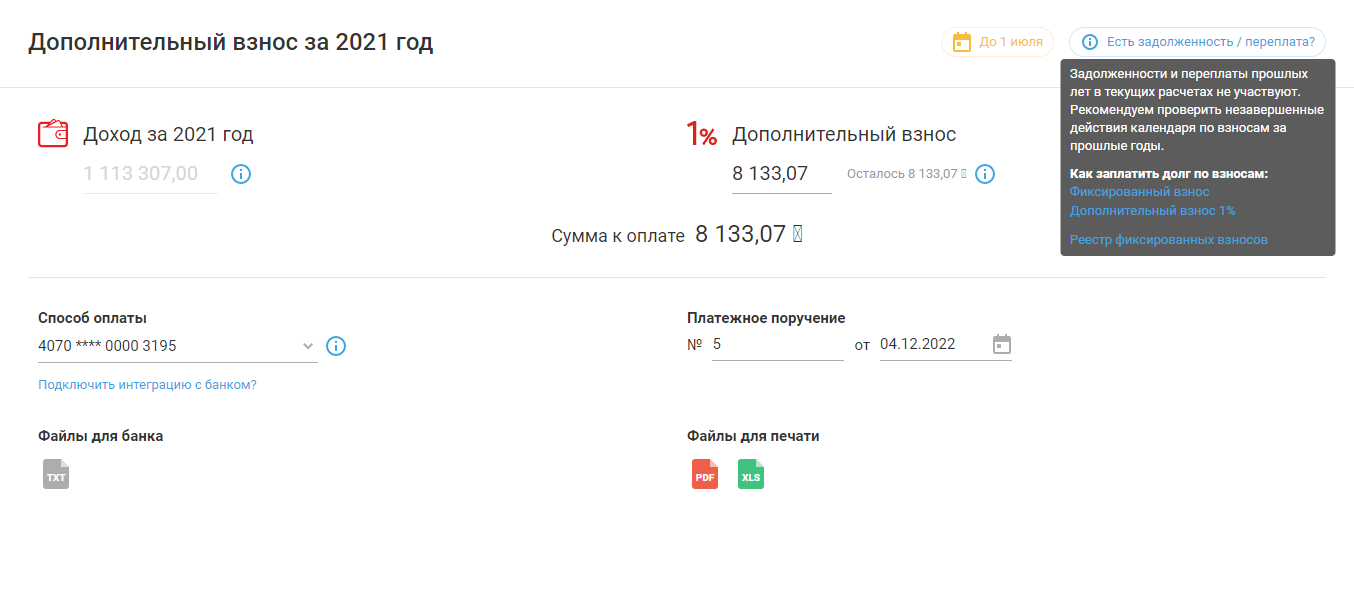

В открывшемся окне при нажатии на кнопку «Есть задолженности / переплата?» (которая расположена справа) отображается справочная информация, что в текущем расчёте не учитываются долги / переплаты прошлых периодов, и представлены ссылки на события по оплате фиксированных и дополнительных взносов за предыдущие периоды, а также ссылка на реестр фиксированных взносов, в котором можно посмотреть начисленные и уплаченные взносы по данным сервиса:

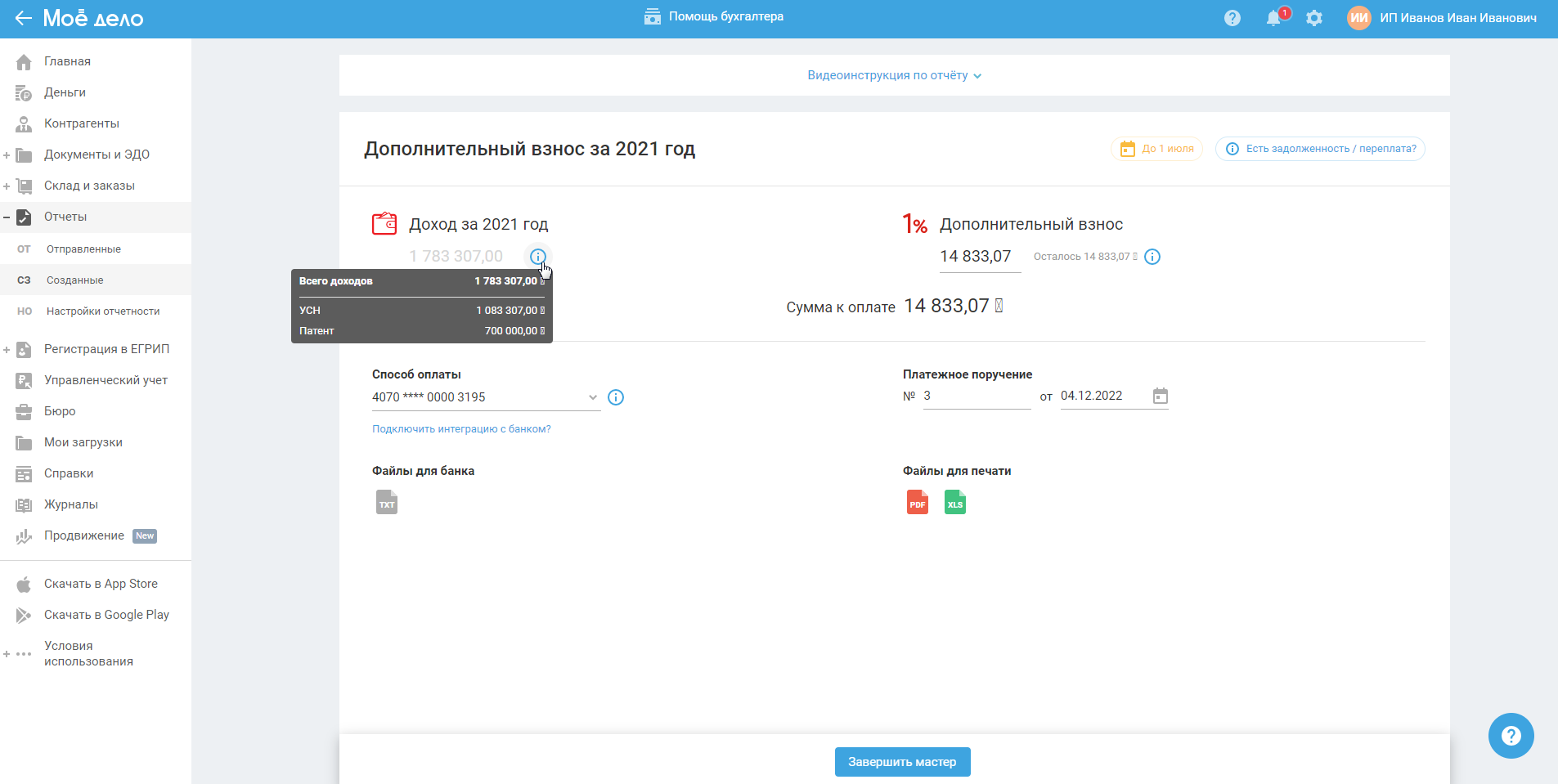

В поле «Доход за ... год» отображается значение, рассчитанное сервисом автоматически, как сумма доходов по применяемым налоговым режимам: УСН; Патент. При нажатии на значок «i» будет показано, из каких слагаемых состоит это значение. Если по какой-либо системе налогообложения дохода за период расчёта дополнительного взноса (за год) не было, тогда в подсказке не отображается:

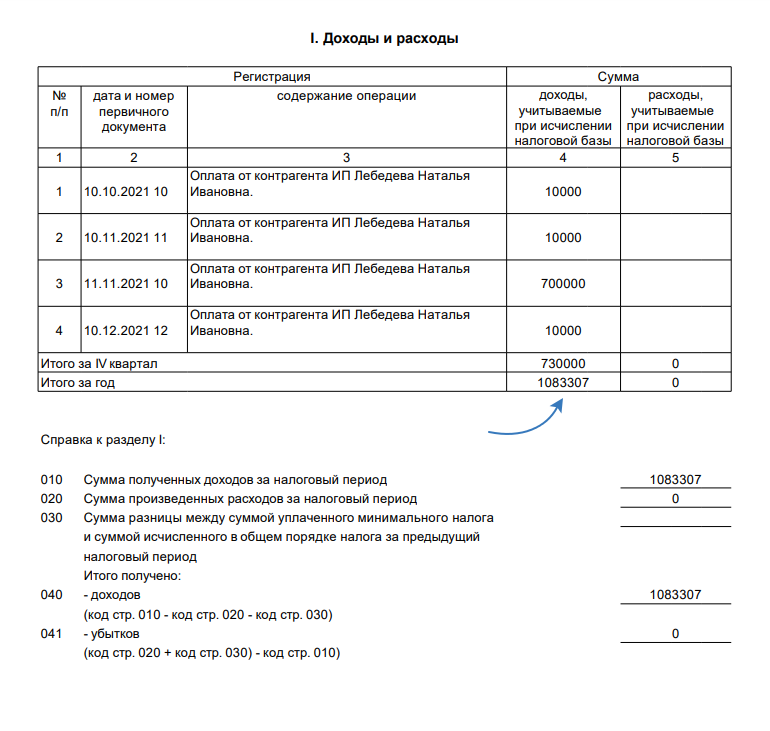

Сумма по строке УСН подставляется из КУДиР за год расчёта дополнительного взноса:

Сумма по строке Патент подставляется из указанной в настройках суммы «Налоговая база патента»:

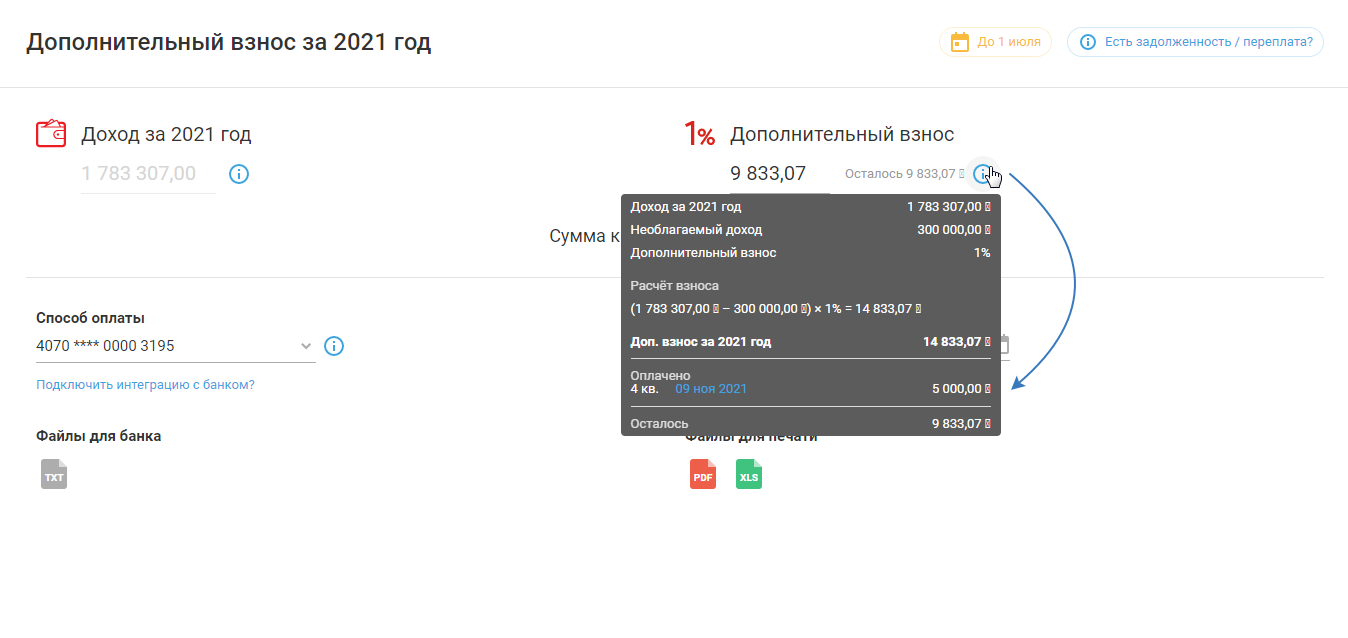

В поле «1% Дополнительный взнос» значение засчитывается как:

Дополнительный взнос = (доход УСН - 300 000) * 1%

В рассматриваемом примере Дополнительный взнос = (1783307 - 300 000) * 1 % = 14833,07 руб.

Максимальное значение дополнительного взноса не должно превышать семикратного размера начислений по пенсионному страхованию за соответствующий год.

В поле «Сумма к оплате» значение определяется как разница значений поля «1% Дополнительный взнос» и бюджетных платежей по дополнительному взносу, уплаченных за расчётный период, из раздела «Деньги» с расчётного счёта и (или) наличными.

Для того чтобы посмотреть размер уплаченных взносов, а также формулу расчёта сумму к оплате, нажмите на значок в виде знака вопроса под полем «1% Дополнительный взнос». Учитываются бюджетные платежи, у которых:

- тип платежа — Взносы на страховую часть трудовой пенсии (пени и штрафы не учитываются);

- отчётный период — указан год, за который рассчитывается дополнительный взнос, либо выбрано без периода, и указана дата в рамках периода, за который платится взнос;

- КБК — Фикс. взносы ИП (1%) КБК 18210202140061200160.

Также можете просмотреть ранее уплаченные суммы страховых взносов, для этого нажмите на дату платежа:

Если в момент прохождения мастера (до его завершения) вы вносили изменения в сервис, то для продолжения работы в мастере воспользуйтесь кнопкой «Рассчитать заново». Если всё верно, нажмите «Далее».

Расчёт дополнительного взноса для ИП ОСНО

Формула расчёта:

(Доходы - расходы + платежи с типом Фикс. взносы (ИП) в пределах дохода, оплаченные в расчётном периоде + платежи с типом Фикс. взносы ИП (1%), оплаченные в расчётном периоде) + доходы по патенту - 300 000.

Если сумма больше нуля, то оплачивается доп. взнос.

Если доходы по ОСНО больше расходов по ОСНО, то учитываются взносы в полном объёме.

Если доходы по ОСНО меньше расходов по ОСНО, то расчёт по формуле:

Доходы ОСНО - расходы ОСНО + уплаченные взносы и:

- если значение меньше 0 или равно 0, то сумма взносов = 0;

- если значение больше 0, то учитываются уплаченные взносы.

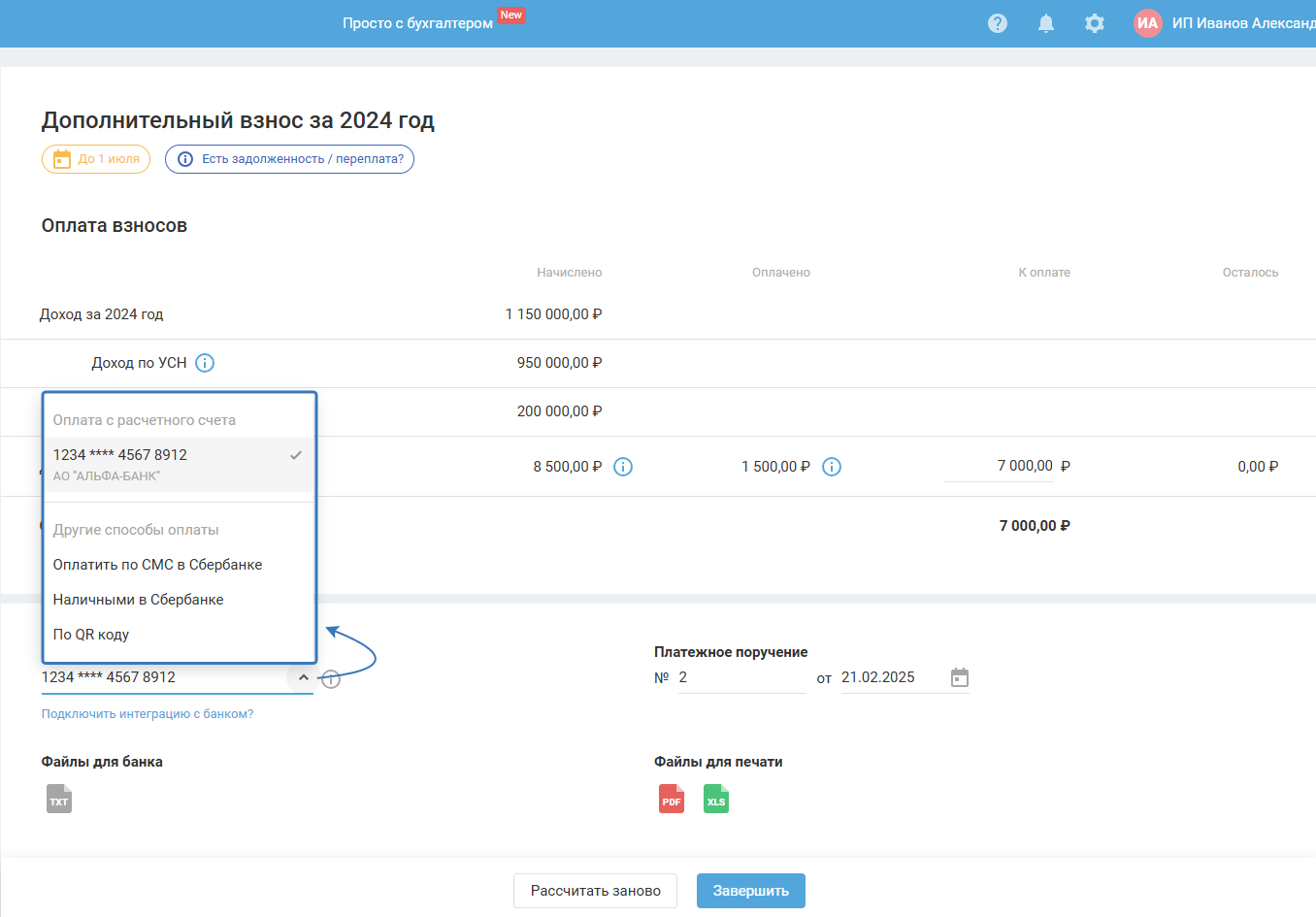

Оплата

Дополнительный взнос в мастере можно оплатить:

- с расчётного счёта;

- по СМС в Сбербанке;

- наличными;

- по QR-коду.

С расчётного счёта

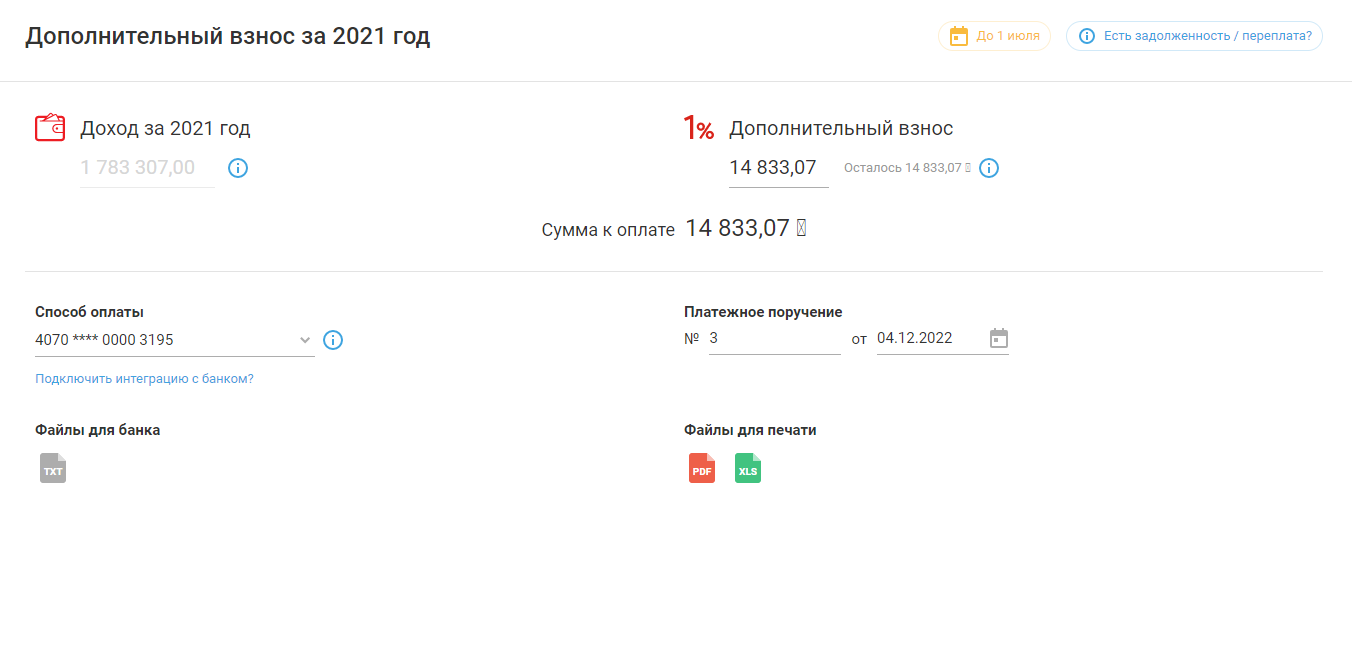

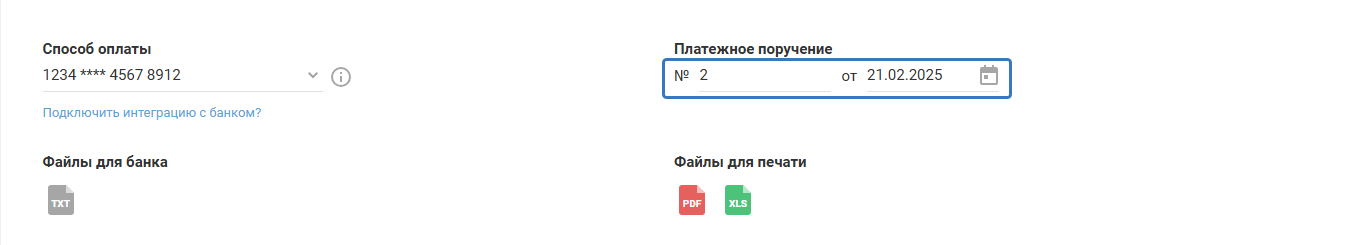

По умолчанию выбран способ оплаты — Расчётный счёт и отображается счёт, который был указан в разделе «Реквизиты — Деньги» как основной. Если в сервисе заведено несколько расчётных счетов, вы можете выбрать нужный из выпадающего списка в поле «Способ оплаты».

Номер платёжного поручения заполняется как +1 к номеру последнего платёжного поручения в разделе «Деньги», дата — по умолчанию текущее число, можете изменить на более раннюю дату.

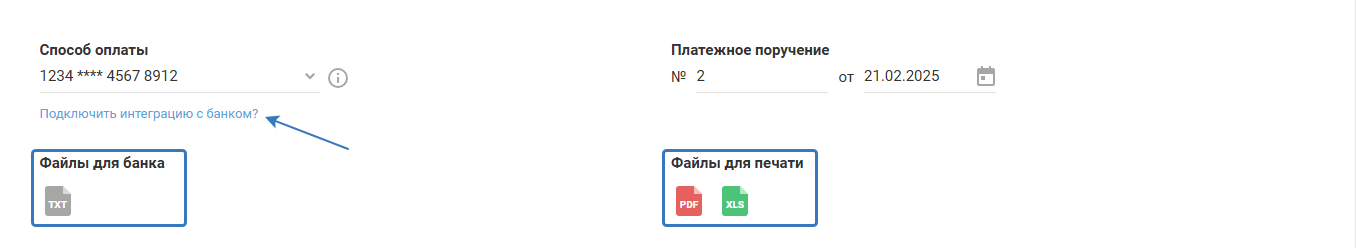

Если не подключена интеграция с банком, сервис предложит скачать файлы для печати в форматах pdf и xls — используются при личном обращении в банк для проведения списания с расчётного счёта через кассира банка. Файл для банка в формате txt используется при дистанционной оплате для загрузки в интернет-банк:

Если интеграция с банком настроена, тогда появится кнопка «Отправить в банк», при нажатии на которую, платёжное поручение будет отправлено в банк, после чего останется подписать его в банке.

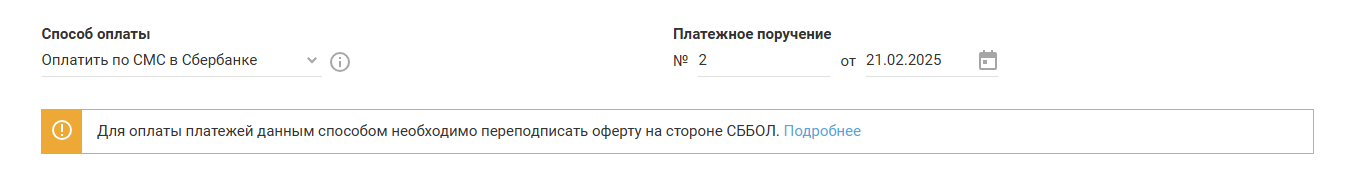

По СМС в Сбербанке

Для оплаты платежей данным способом необходимо переподписать оферту на стороне СББОЛ. Инструкция.

Наличными

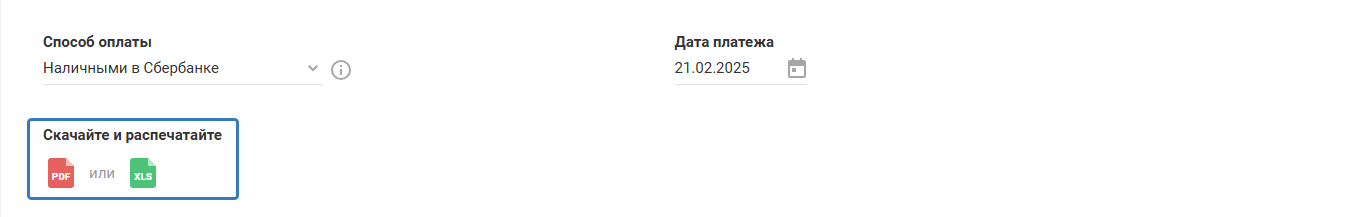

Важно. Опция оплаты наличными доступна начиная с оплаты дополнительного взноса за 2018 год.

В поле «Способ оплаты» выберите из выпадающего списка пункт «Наличными в Сбербанке».

В блоке «Скачайте и распечатайте» появятся файлы в формате pdf и xls, нажмите на любой подходящий вам вариант, после чего будут скачены квитанции на оплату наличными, распечатайте их и обратитесь в отделение Сбербанка для оплаты:

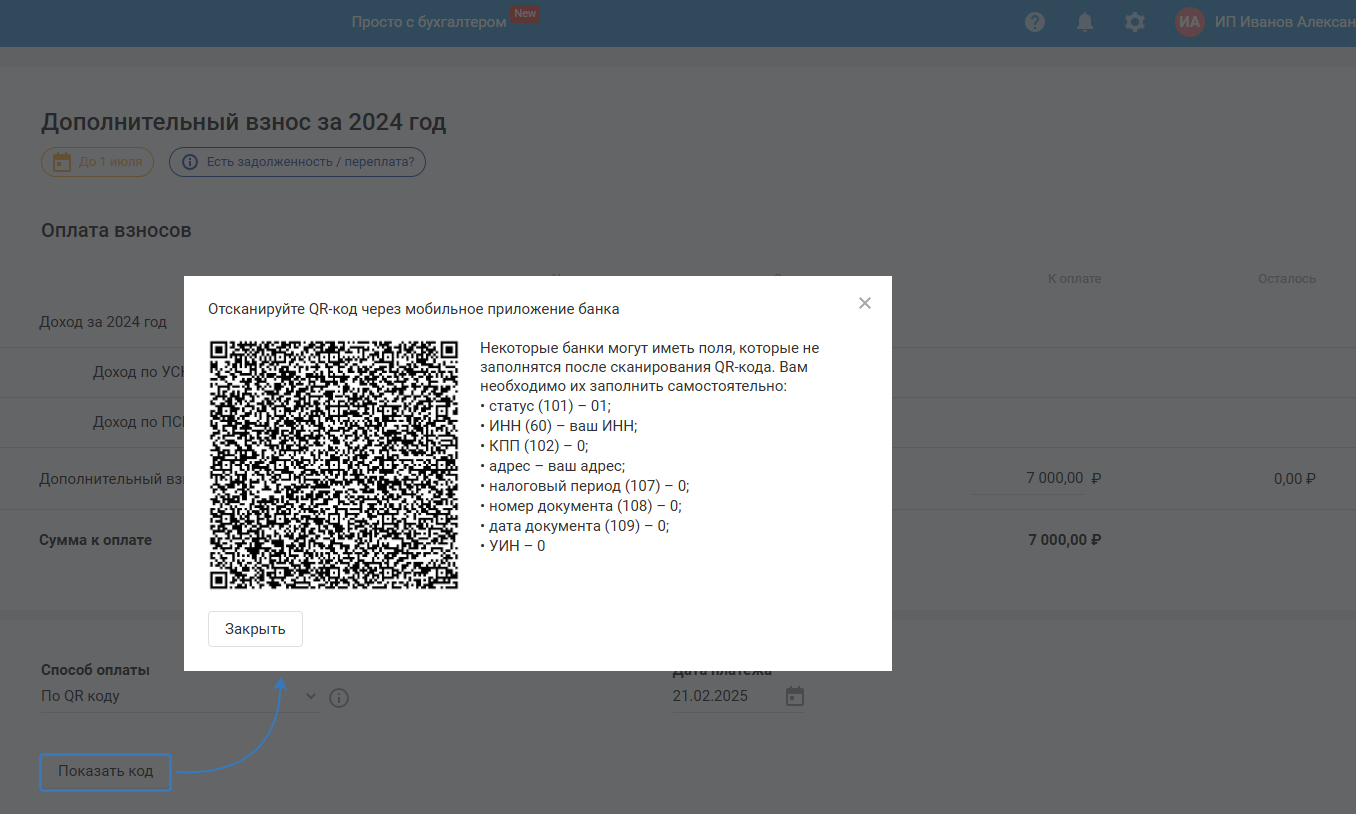

По QR-коду

Для оплаты по QR-коду выберите способ «По QR-коду». Перед этим отразите данные по расчётному счету в разделе «Реквизиты — Деньги».

Нажмите на кнопку «Показать код». Откроется окно для сканирования QR-кода через мобильное приложение банка:

Некоторые банки могут иметь поля, которые не заполнятся после сканирования QR-кода. Поэтому вам необходимо их заполнить самостоятельно.

После сканирования нажмите «Закрыть».

После завершения события по оплате взносов до 2023 г, при нажатии на кнопку «Завершить мастер», в разделе «Деньги» автоматически создаются списания по кассе с типом бюджетный платёж.

Если событие по оплате дополнительного взноса пройти заново или отменить, тогда списание из раздела «Деньги» будет удалено.

Заявление о зачёте положительного сальдо

Обратите внимание:

- Для ИП на УСН доходы — с 2023 г. заявление не требуется.

- Для ИП на УСН доходы - расходы — с 2025 г. заявление не требуется.

- Для ИП на ОСНО — заявление требуется.

Важно. С 2023 г. чтобы уменьшить налог по УСН/ПСН/ОСНО на взносы или признать их расходами в том периоде, когда они были оплачены, необходимо подать заявление о зачёте положительного сальдо. Заявление подаётся через интернет или загружается в личный кабинет налогоплательщика:

Рекомендуем отправлять заявление после зачисления денег на единый налоговый счет (ЕНС). Если информация о сальдо ЕНС недоступна в кабинете налогоплательщика, то дождитесь корректировки сальдо, проверьте, что оно положительное и после этого отправьте заявление.